אפשר לחלק את הפוסטים שלי לשני סוגים. הסוג הראשון הוא פוסטים שבהם אני מנסה לשכנע אתכם במשהו: רעיון, עמדה, מסקנה. אני מאמין במשהו, ואני רוצה שגם אתם תאמינו בו. הפוסט הזה איננו מהסוג הראשון, אלא דווקא מהסוג השני – זה לא פוסט של "תחשבו כמוני," אלא פוסט של "תעצרו רגע ותחשבו."

אני לא מנסה לגרום לכם לבחור צד או לאמץ דעה חד-משמעית, כי אני לא בחרתי צד ולא אימצתי דעה חד משמעית. המטרה שלי הפעם היא פשוטה: לשכנע אתכם שסאגת תכנית התגמול של מאסק היא נושא מורכב, שזה לא שחור ולבן. לגרום לכם להגיע לסוף הפוסט ולהגיד: "וואלה, לא כזה פשוט". להשתכנע שאלפי אנשים שגיבשו דעה בנושא ברשתות החברתיות, רובם ביום הכרעת הדין, כנראה לא בקיאים בכל רזי הסיפור.

אלה פוסטים שכיף לכתוב, אבל הם לא תמיד זוכים לפופולריות רבה. רוב האנשים מעדיפים לגבש דעה במהירות על סמך היוריסטיקה פשוטה, במקום לצלול לעומקם של דיונים מורכבים כמו שאלת עצמאות ועדות תגמול בדירקטוריון. בסוף אני נשאל: "אז בעד מי אתה?" והתשובה שלי היא: אני לא בעד אף אחד, ולדעתי גם אתם לא צריכים למהר לקחת צד. או, אם כבר יש לכם דעה, כדאי מאוד שהיא תהיה מבוססת היטב, לא כזו שנשענת על טענה פשטנית כמו "אילון מאסק הוא נוכל שרוצה לשדוד את בעלי המניות" או "בית המשפט של דלאוור מקדם אג'נדה פרוגרסיבית בשוק ההון." שתי הטענות הללו שגויות. המציאות, כמו תמיד, הרבה יותר מורכבת מזה.

למורכבות יש מחיר (או תשואה, תלוי איך אתם מסתכלים על זה) – היא גובה זמן וסבלנות, אשר מתרגמים לפוסטים ארוכים. גם הפוסט הזה אינו יוצא מן הכלל. הוא עומד על כ-4,800 מילים, או בערך 26 דקות של קריאה בקצב רגיל. אני מבין שלזמן שלכם יש ערך, ואם אני מבקש מכם להשקיע אותו בקריאת החפירות שלי, האחריות שלי היא לוודא שתקבלו תמורה ראויה להשקעה.

בפוסט הזה ניסיתי להקל עליכם: הוא מחולק לכותרות משנה כדי שתוכלו לעצור מדי פעם ולחזור כשמתאים לכם, והוא כתוב בסגנון סיפור כרונולוגי שינסה למשוך אתכם פנימה, מתובל בהומור הגרוע שלי כדי שתוכלו לגלגל מידי פעם עיניים כדי לשמור על גמישות בתווי הפנים. המטרה שלי היא לא רק להעביר לכם מידע, אלא לקחת אתכם למסע, כזה שיסתיים בכך שתראו את המורכבות בצורה ברורה יותר.

אז לפני שמתחילים, אולי תחפצו להוריד את הפוסט הזה בפורמט PDF ולהדפיס על חשבון מקום העבודה שלכם (או הלקוחות. אני מסתכל עליכם, מתמחים).

מאסק מקבל תכנית תגמול מפרגנת

בינואר 2018, דירקטוריון חברת טסלה, יצרנית רכבים חשמליים המשלבים טכנולוגיות נהיגה כמעט אוטונומיות, אישר תכנית תגמול משמעותית המבוססת על ביצועים עבור מנכ"ל החברה, אילון מאסק.

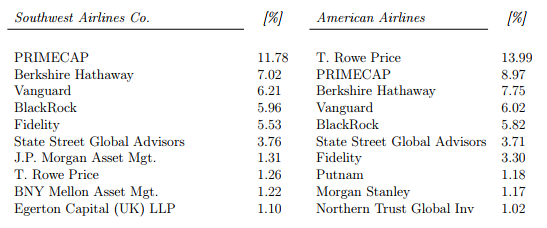

עבור מי שחי מתחת לסלע בשנים האחרונות, נציין כי הצלחתה של טסלה כחברה מקושרת באופן ישיר לניהולו ולחזונו של מאסק – טענה שאפילו שונאיו לא יחלקו עליה. בשנת 2004 הוביל מאסק את סבב הגיוס הראשון ("Series A") של טסלה, והשקיע 6.5 מיליון דולר מכספו. לאחר מכן הוסיף להשקיע סכומים משמעותיים נוספים לפני שהחברה הפכה לציבורית. מאסק לקח על עצמו את תפקיד יושב ראש דירקטוריון החברה (מאפריל 2004 ועד נובמבר 2018, כלומר גם בתקופה שבה אושרה תכנית התגמול), ובסופו של דבר מונה למנכ"ל טסלה באוקטובר 2008 – תפקיד שבו הוא מחזיק עד היום. בינואר 2018 היה מאסק גם בעל המניות הגדול ביותר בטסלה, עם אחזקות בשווי 21.9% ממניות החברה.

תכנית התגמול שהוצעה למאסק נבנתה כך שתתבסס על ביצועי המניה של טסלה ועל עמידה ביעדי רווח או הכנסות. במונחים פשוטים, התכנית כוללת 12 מדרגות תגמול, שבכל אחת מהן מוענקת למאסק אופציה למניות המייצגות 1% מכלל המניות הקיימות של טסלה. על מנת שכל מדרגה תבשיל, על שווי השוק של טסלה לעלות ב-50 מיליארד דולר, ובמקביל עליה לעמוד באחד משני יעדים: EBITDA מתואם או יעד הכנסות, שניהם נמדדים לאורך ארבעה רבעונים כספיים רצופים.

במילים אחרות, עבור כל גידול של 50 מיליארד דולר בשווי השוק של טסלה (שמאסק, במקרה, כבר אז היה בעל המניות הגדול בה), הוא יזכה לתגמול נוסף בשווי של כ-10 מיליארד דולר. התכנית כוללת פוטנציאל תגמול מקסימלי בשווי של 55.8 מיליארד דולר – ההזדמנות הגדולה ביותר שנצפתה אי פעם בשוק ההון הציבורי. סדרי הגודל של התכנית חסרי תקדים: תגמול זה גדול פי 250 מתכנית התגמול החציונית של מנכ"לים אחרים בתקופתה, פי 33 מהתכנית השנייה בגודלה, שממש במקרה היא תכנית התגמול הקודמת של מאסק עצמו.

ואם תשאלו אותי, זה סבבה לגמרי, ועיני כלל לא צרה. סתם, ברור שהיא צרה. אני צריך לטפטף לעין הילוקומוד ללא הפסקה מאז שקראתי את הפסקה שלמעלה. אבל בריאות העיניים שלי איננה רלוונטית, כי אני לא בעל מניות בטסלה, ולכן לא שאלו לדעתי. את בעלי המניות של טסלה דווקא כן שאלו, והביאו את תכנית התגמול להצבעה של בעלי המניות. ובעלי המניות הצביעו ברוב גדול בעד תכנית התגמול: 73% מבעלי המניות שאינם אילון מאסק או אחיו, קימבל מאסק, הצביעו בעד אישור תכנית התגמול כפי שהוצעה. העם אמר את דברו.

ישיבת בעלי מניות של טסלה

והשאר? היסטוריה. באמת היסטוריה. מניית טסלה מזנקת בקצב מסחרר בשנים הבאות ומשאירה את לכל תעשיית הרכב אבק. אפילו לתעשיית האבק היא השאירה אבק. ב-21 במרץ 2018, בעלי המניות מאשרים את תכנית התגמול של מאסק. עד סוף 2020, הוא כבר מגיע ליעד העליון של מדרגת שווי השוק המקסימלי. ביוני 2022, הדירקטוריון מאשר שמאסק עמד בכל התנאים של התכנית, כולל אלו התפעוליים, וזכאי למלוא התגמול בסך 55.8 מיליארד דולר.

והוא לא לבד – כל בעלי המניות הרוויחו. עם הזינוק האדיר במניית טסלה, כל מי שאישר את התכנית ב-2018 (ולא מכר) קצר רווחים פנומנליים. ולכן כולם היו מרוצים ומאושרים.

או לפחות כמעט כולם.

המתופף שתקע אותי

במרחק של 2,700 קילומטרים מהמשרדים הראשיים של טסלה באוסטין, טקסס – נסיעה קלילה שתיקח למודל 3 של טסלה בערך 24 שעות להשלים – שוכנת העיירה נוריסטאון שבפנסילבניה (אוכלוסייה: 36,000). לעיירה יש עמוד אינטרנט שמוקדש ל"נוריסטאוניאנים מפורסמים" – אנשים שגדלו או התגוררו בה בעבר. אני מניח שרוב קוראי הבלוג יתקשו לזהות מישהו מהרשימה הזו (אולי למעט ארט שפיגלמן, יוצר הקומיקס Maus). ועדיין, השם הבולט ביותר של בן העיירה המפורסם כיום – האיש שגרם לאילון מאסק להיפרד מ-55 מיליארד דולר – ריצ'רד טורנטה, נפקד לעת עתה מהרשימה.

לא הרבה ידוע על טורנטה. בכנות, הוא דמות די שולית בסיפור הזה, וזאת למרות שהתביעה והניצחון מול מאסק וטסלה רשומים על שמו. בעברו הוא היה מתופף בלהקת מטאל Dawn of Correction שאף אחד מכם לא מכיר, ואם מתחשק לכם להתרשם מכישורי התיפוף שלו, אתם מוזמנים לעשות זאת בלינק הבא.

טורנטה מגדיר את עצמו כ"משווק" וכ"ממציא", אבל העובדה שהנוכחות הדיגיטלית שלו מתקרבת לאפס מעידה שהוא כנראה לא בדיוק סטיב ג'ובס הבא. גם ההשקעה שלו בטסלה רחוקה מלהרשים: את התביעה שלו הוא הגיש כבעלים הגאה של… תשע מניות. כן, כן, תשע מניות בלבד. מידת החשיפה של טורנטה לטסלה הייתה זהה למידת החשיפה שלי לארוחת בוקר קונטיננטלית בנמל תל אביב עם חנייה ברידינג.

מי שבאמת מנהלים את ההצגה הם עורכי הדין של טורנטה. טורנטה משמש כתובע רק כי היה צורך במישהו עם זכות עמידה בבית המשפט – מישהו שיכול לטעון שנפגע ישירות מהתנהלות רשלנית של דירקטוריון טסלה, שאישר לאילון מאסק תכנית תגמול מוגזמת בהליך מפוקפק. מה שהיה דרוש זה בעל מניות של טסלה, שמוכן לשים את שמו על הקו ולהיות זכור לנצח כמי ש"פירק" את האיש העשיר בעולם. בקיצור, מתופף מטאליסט.

התביעה הוגשה לבית המשפט לצ'נסרי בדלאוור, שם טסלה רשומה, זמן קצר לאחר שבעלי המניות אישרו את התכנית בשנת 2018. עורכי דינו של טורנטה טוענים כי תכנית התגמול של מאסק הייתה מוגזמת ואושרה בתהליך לקוי, שבו הדירקטוריון של טסלה פעל תחת השפעתו החזקה של מאסק, מה שמנע משא ומתן הוגן ומאוזן. בנוסף, נטען שבעלי המניות לא קיבלו את כל המידע הדרוש לקבלת החלטה מושכלת, ולכן יש לבטל את התכנית.

לאחר שטסלה ניסתה למנוע מהתביעה להגיע למשפט ונכשלה בכך, נקבע מועד לתחילת המשפט ומונתה שופטת – קאתלין מק'קורמיק. אפשר רק לנחש מה הייתה הבעת הפנים של מאסק כשגילה שהוא שוב צריך לעמוד למשפט, בפני אותה שופטת שבשנת 2022 הכריחה אותו לעמוד בהתחייבותו לרכוש את טוויטר תמורת 44 מיליארד דולר, לאחר שדחתה את ניסיונותיו לעכב את ההחלטה והקפידה על ניהול הליך מזורז.

סטנדרט הזהב של המשפט התאגידי

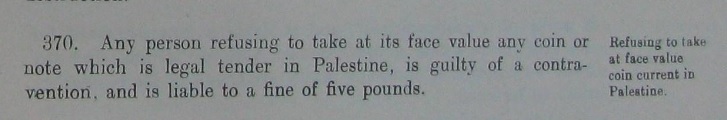

מערכת החוקים והמשפט של מדינת דלאוור נחשבת לסטנדרט הזהב בתחום המשפט התאגידי בארצות הברית. יותר ממחצית מהתאגידים הציבוריים הנסחרים בבורסות בארה"ב רשומים בדלאוור, כמו גם שני שליש מהחברות המובילות ברשימת Fortune 500. חברות ציבוריות רבות בוחרות להתאגד בדלאוור, בעוד חברות פרטיות לרוב מתאגדות במדינה שבה הוקמו. עם זאת, אם הן בוחרות להירשם מחוץ למדינה שבה הוקמו, הבחירה הנפוצה ביותר היא דלאוור. לכן לא פלא שבשנת 2018 הייתה טסלה מאוגדת בדלאוור, ושבית המשפט במדינה דן בעניינה.

כמו במדינות אחרות ובמערכות משפט ברחבי העולם, בית המשפט בדלאוור פועל לפי עקרון שנקרא "כלל שיקול הדעת העסקי" (Business Judgement Rule). זה עיקרון שמעניק הגנה למנהלים ולדירקטורים של חברה מפני אחריות משפטית על החלטות עסקיות שקיבלו, כל עוד ההחלטות התקבלו בתום לב, על בסיס מידע מלא, ובמטרה לשרת את טובת החברה. במילים פשוטות, ובטון בטוח של כלכלן שלא למד משפטים, בית המשפט אומר: "אני לא מומחה לעסקים – זו בדיוק הסיבה שבגללה אתם נבחרתם לתפקידי ניהול ולא אני. כל עוד ההחלטות שלכם ישרות, מבוססות על מידע ולא נראות כאילו שלפתם אותן מהמותן, אין לי זכות להתערב*."

אבל יש כוכבית. תמיד יש כוכבית. במקרה שלנו, זה במצבים שבהם החברה נכנסת לעסקה עם בעל שליטה שעלול להיות בניגוד עניינים. במצבים כאלה, יכול להיות שלבעל השליטה יש אינטרסים שונים מאלו של יתר בעלי המניות, וההוגנות של העסקה מוטלת בספק. הוא עלול לבקש מהדירקטוריון לאשר עסקה שתעשיר אותו על חשבון שאר בעלי המניות, ואם הם נשלטים על ידו, טובת כלל בעלי המניות לא בהכרח תתבצע. עכשיו, אם אילון מאסק הוא בעל השליטה בטסלה והוא בעל השפעה ברורה על הדירקטוריון, אנחנו לא בדיוק נמהר להאמין שהם פועלים ב"תום לב ולטובת החברה". ממש לא. אנחנו מיד נחשוד, כי הרי כולנו יודעים שהילד של המנהלת תמיד יוצא נקי.

ובמקרה כזה, בית משפט בדלאוור יזנח את "כלל שיקול הדעת העסקי" ויעבור לכלל שהוא הרבה פחות כיפי מבחינת הדירקטוריון – "כלל ההגינות המלאה" (Entire Fairness Rule). איזה שם מעפן. תחת הכלל הזה, נטל ההוכחה עובר ישירות לבעלי השליטה או לדירקטוריון, והם צריכים להראות שהעסקה הייתה הוגנת לחלוטין, גם בתהליך וגם במחיר (אנחנו נחזור לזה עוד מעט). בקיצור, זה כבר לא "עזבו אותנו, אנחנו מבינים בעסקים" אלא "הוכיחו לנו עכשיו שכל דבר שעשיתם היה כשר לחלוטין."

זה הרגע שבו בית המשפט שואל את השאלה המתבקשת: "האם אילון מאסק היה בעל שליטה בטסלה במרץ 2018?". זו לא שאלה קשה במיוחד, בהתחשב במעמד של מאסק בתור "מנכ"ל-העל" של טסלה. בית המשפט זיהה בצדק שמאסק נתפס כאישיות ייחודית שתרומתה לחברה לא ניתנת להחלפה – הגדרה שמתחברת ישירות לרעיון של מנכ"ל-על, כפי שפורסם במאמרם של אסף חמדני וקובי קסטיאל. מנכ"ל-על הוא דמות שנתפסת כמי שמסוגלת להוביל חברה להצלחה הודות לכישרונותיה הבלתי רגילים, מה שמעניק לה כוח רב בתוך ומחוץ לדירקטוריון. אף אחד לא אומר "לא" למנכ"ל-על. מאסק, בהקשר זה, לא נתפס רק כמנכ"ל, אלא כ-"פנים של טסלה". החזון שלו, התשוקה שלו, והיכולת שלו להוביל את התעשייה קדימה היוו את הכוחות המרכזיים שמניעים את טסלה. (אגב, אדם נוימן, מייסד WeWork, הוא דוגמה נוספת למנכ"ל-על עם דומיננטיות דומה ותוצאות שונות).

בנוסף, טסלה עצמה הצהירה בדיווחיה הציבוריים שמאסק חיוני לחברה, כך שאובדן שירותיו היה עלול לפגוע משמעותית בעסקיה ובשווי המניה שלה. במצב כזה, מועצת המנהלים של טסלה הייתה תלויה במאסק באופן עמוק והתקשתה לפעול בנפרד ממנו או לערער על החלטותיו, גם כאשר נדרש משא ומתן הוגן. למרות שמאסק לא מחזיק ברוב מניות טסלה (רק כ-21.9%), השפעתו המשולבת בתפקידו כמנכ"ל, כיו"ר וכמייסד העניקו לו מעמד של שליט דה-פקטו, מה שגרם לבית המשפט לראות בו בעל שליטה לכל דבר.

מאסק מחליט לתת לעצמו תכנית תגמול

אוקיי, כולנו יודעים שמאסק הוא טסלה וטסלה היא מאסק. אז מה הבעיה? ברור שזה נשמע הגיוני לתת לו תכנית תגמול יפה – בלי מאסק, כנראה שטסלה לא הייתה מגיעה לאן שהגיעה. וחוץ מזה, בעלי המניות הצביעו ואישרו. אז למה לא פשוט לכבד את ההחלטה?

העניין הוא שבית המשפט לא כאן כדי להעריך את החשיבות של מאסק לטסלה, אלא כדי לבדוק אם ההליך היה הוגן, שקוף ונקי מניגודי עניינים. כי גם אם מאסק הוא לב החברה, זה לא אומר שאפשר לדלג על בדיקת התהליך. ובמקרה הזה, יש יותר מדי סימני שאלה – החל מהדומיננטיות של מאסק מול הדירקטוריון ועד לשאלה האם בעלי המניות באמת קיבלו את כל המידע הרלוונטי.

בסוף, תהליך תקין אמור לכלול ועדה עצמאית של דירקטורים שלא מחוברים למנכ"ל, שמנהלת משא ומתן אמיתי ומציגה לבעלי המניות תכנית עם גילוי מלא. זה הסטנדרט. וזה בדיוק מה שטסלה לא עשתה. אם לפרק את הכישלון לשלבים, אפשר לחלק אותו לשלושה חלקים מרכזיים:

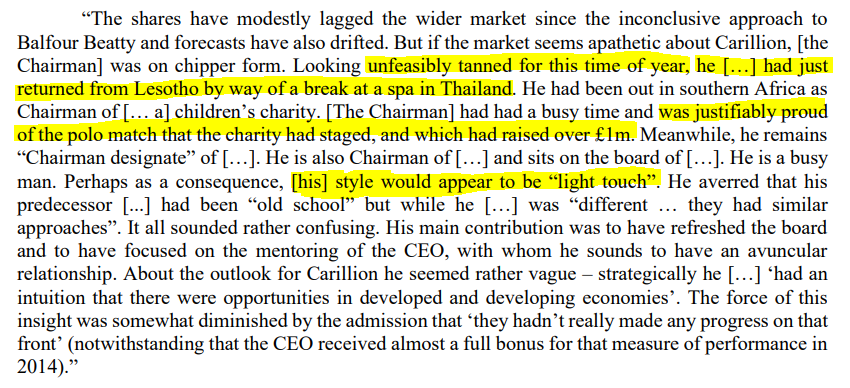

החלק הראשון עוסק בעצמאות (או יותר נכון, בחוסר העצמאות) של ועדת התגמול. כמחצית מהדירקטורים בוועדה לא היו "עצמאיים" בשום מובן של המילה. למעשה, מדובר בחברים קרובים של אילון מאסק שחייבים לו את הקריירה שלהם, את העושר שלהם, ואולי גם את המשמעות לחיים שלהם.

איירה אהרנפרייס, יו"ר ועדת התגמול, הוא דוגמה מצוינת. אהרנפרייס הוא חבר קרוב של מאסק כבר מעל 15 שנים. הוא לא רק עבד איתו בעבר, אלא היה גם מעורב בפרויקטים עסקיים שקשורים למאסק ולאחיו. בעדותו בבית המשפט, הוא אפילו הודה שהקשרים עם האחים מאסק השפיעו "באופן משמעותי על הקריירה שלו." זה ברור כשמש שאהרנפרייס לא צריך להיות מוגדר כדירקטור "עצמאי" בקבלת החלטות מול מאסק.

אנטוניו גרסיאס, עוד חבר בוועדת התגמול, הוא גם לא מגדלור של עצמאות דירקטורים. גרסיאס היה משקיע ראשוני בטסלה, חבר דירקטוריון ותיק ושותף עסקי של מאסק בפרויקטים אחרים, כולל SpaceX. אבל זה לא נעצר בקשרים עסקיים. היחסים האישיים בין גרסיאס למאסק היו קרובים עד כדי כך שהם נהגו לצאת לחופשות משפחתיות יחד.

ואז יש את טוד מרון, היועץ המשפטי של טסלה. הוא אמנם לא היה חבר פורמלי בוועדת התגמול, אבל בהחלט היה דמות מרכזית בתהליך. מרון היה עורך דינו של מאסק בתהליך הגירושין שלו. אני לא יודע איך בדיוק ההיסטוריה הזו הכשירה אותו לתפקיד יועץ משפטי של טסלה, אבל אני מפרגן. מרון סיפר בעדותו בדמעות עד כמה הוא מעריץ את מאסק. מסמכים קריטיים בתהליך גובשו על ידו, והיה די ברור שהוא לא תמיד פעל מתוך ראייה עצמאית של טובת החברה.

ועכשיו מגיע הקטע המעניין: אהרנפרייס עצמו, מי שהיה אמור להוביל את הוועדה, הודה בעדותו שהוא לא ראה את התהליך כ"עימותי" (Adversarial). במילים אחרות, מבחינתו, הוא ומאסק בכלל לא היו "בצדדים מנוגדים" במשא ומתן. שזו, איך נאמר בעדינות, אמירה מטלטלת מצד מי שאמור לנהל משא ומתן על תכנית תגמול של מנכ"ל. קיבינימט בנאדם.

החלק השני הוא שתהליך הענקת תכנית התגמול התחיל ממייל של מאסק עצמו, שמתאר איך הוא רואה לנגד עיניו את תכנית התגמול שלו: הענקת מניות המבוססת על עלייה בשווי השוק של טסלה. מאסק הציע 15 יעדים של עלייה בשווי שוק של 50 מיליארד דולר כל אחד, עם פוטנציאל לתגמול של 15% מהמניות הקיימות של החברה. ההצעה הזו הפכה להיות הבסיס לתוכנית התגמול הסופית, שנראית ממש דומה להצעה הראשונית של מאסק.

רגע, יש עוד. במהלך ה"משא ומתן", נעשו מספר שינויים בתנאים, וחלקם אפילו הקטינו את גובה התגמול הסופי של מאסק. אבל אל תתבלבלו, השינויים האלה לא הגיעו מוועדת התגמול. הם הגיעו ממאסק עצמו! כן, כן, כשמאסק שם לב שהוא מקבל ממש יותר מידי, הוא בעצמו ביקש למתן קצת את התגמול. השופטת מכנה את זה "מאסק מנהל משא ומתן נגד עצמו".

ומה עם ועדת התגמול? השינוי המשמעותי היחיד שהם הצליחו להציע היה להוסיף את יעדי ההכנסות והרווח לתכנית התגמול. אבל גם כאן, לא היה שום ניסיון אמיתי להיכנס לעימות מול מאסק. למעשה, מי שהציע את התוספת הזו אפילו הודה שהסיבה היא טכנית לחלוטין, או אם נדייק – חשבונאית. הסבר מהיר לחנונים: מענק מניות שתלוי בתנאי שוק נרשם כהוצאה מיידית ברגע ההענקה, מה שפוגע ברווח בדוחות באופן מיידי. אבל אם מוסיפים תנאים תפעוליים, ההוצאה נדחית עד ש-70% מהיעדים מושגים.

בשום שלב במהלך המתן ומתן אילון מאסק לא נתקל בהתנגדות או בקאונטר מהדירקטוריון. היחיד שדוחה את התהליך הוא מאסק עצמו, כי הוא הרגיש שהוא צריך היה להיות "היפר-מפוקס" על מודל 3, ולכן דחה באמצע התהליך את כל הדיונים. באמת, אין לי הרבה דברים רעים להגיד פה על מאסק. אבל שפע של נורות אדומות לגבי הדירקטוריון.

החלק השלישי עוסק בכתב הפרוקסי (המסמך שבו הדירקטוריון ממליץ לבעלי המניות כיצד להצביע). בעיון בו תמצאו כמה דברים מעניינים – או יותר נכון, יש כמה דברים שלא תמצאו. הדירקטוריון הציג את תכנית התגמול ככזו שנוסחה על ידי ועדת תגמול "עצמאית", אבל משום מה לא הזכיר את הקשרים החברתיים והעסקיים הקרובים בין חלק מהדירקטורים לבין אילון מאסק, כפי שתיארנו קודם.

בנוסף, כתב הפרוקסי השמיט פרט חשוב נוסף. ההצעה הסופית נראתה כמעט זהה להצעה שמאסק עצמו שלח לוועדת התגמול באפריל 2017. וכמו שכולנו יודעים עכשיו, ועדת התגמול לא בדיוק ניהלה מול מאסק משא ומתן מתעמת או עצמאי. הנה מה שנכתב בכתב הפרוקסי הסופי.

עם סיום מענק הביצועים של 2012, הדירקטוריון ניהל למעלה משישה חודשים של דיונים פעילים ומתמשכים בנוגע לתכנית תגמול חדשה עבור מאסק, שבסופו של דבר הובילו להחלטה להעניק את "מענק התגמול למנכ"ל". דיונים אלו התקיימו בתחילה בין חברי ועדת התגמול של הדירקטוריון ("ועדת התגמול"), שכולם דירקטורים עצמאיים, ולאחר מכן עם דירקטורים עצמאיים נוספים של הדירקטוריון, כולל שני הדירקטורים העצמאיים החדשים ביותר, לינדה ג'ונסון רייס וג'יימס מרדוק.

ומה שכן מרתק, זה שגרסאות מוקדמות של כתב הפרוקסי – שהוצגו כראיות בבית המשפט – דווקא כללו אזכור של אותה פגישה שבה מאסק הציע את מבנה החבילה. כלומר, מישהו בדירקטוריון הבין שזה מידע קריטי שצריך להיכנס למסמך. אבל בין הגרסה הזו לגרסה שפורסמה סופית לבעלי המניות? המידע הזה פשוט נעלם.

בסופו של יום, זו הסיבה שבית המשפט פסל את ההצבעה של בעלי המניות. הם לא קיבלו גילוי מלא על ההצבעה שלהם. טסלה ומאסק מדברים בלי סוף על לכבד את "הדמוקרטיה" של בעלי המניות, אבל הדירקטוריון הוא זה שחתר תחת הדמוקרטיה הזו. הם השמיטו ביודעין מידע שהיה חשוב לבעלי המניות לדעת לפני ההצבעה (לפי החוק, כן?). החוק מחייב את הדירקטוריון לפעול לטובת כל בעלי המניות, לא רק לטובת מאסק.

אז כן, בינואר 2024 השופטת מק'קורמיק פסלה את התהליך שאישר את תכנית התגמול של מאסק, והשאירה לבית המשפט להכריע האם תכנית התגמול עצמה ראויה. למאסק יש עורכי דין מוכשרים מאוד, אבל גם הם לא יכלו להצדיק תכנית תגמול שהיא הגדולה ביותר בהיסטוריה של השווקים הציבוריים – ובפער עצום מהתכנית השנייה בגודלה. וזה עוד לפני שנכנסים לשאלת המוטיבציה של מאסק.

ב-2018, מאסק כבר החזיק במניות טסלה בשווי של כמעט 12 מיליארד דולר. במילים פשוטות, היה לו כבר אז מספיק מניע להקדיש את כל כולו לטסלה. אם טסלה הייתה מגיעה לשווי שוק של 600 מיליארד דולר – היעד הסופי בתכנית התגמול – מאסק היה מרוויח מעל ל-100 מיליארד דולר מעליית ערך המניות שכבר היו בבעלותו. וכל זה בלי שום תכנית תגמול מיוחדת. הייתה לו בעצם "תכנית תגמול טבעית" ששווה 100 מיליארד דולר, פשוט מתוך החזקתו בחברה.

אז למה דווקא הוא צריך לקבל את תכנית התגמול היקרה ביותר בהיסטוריה? השופטת מק'קורמיק פסלה את תכנית התגמול של מאסק לחלוטין (היא לא יכולה לתת לו "חצי" – או שמאשרים את התכנית או שזורקים אותה לפח). ומאסק, כמו ג'נטלמן אמיתי, קיבל את ההפסד בכבוד ובהבנה. סתם, ברור שלא.

הפסקה קצרה לדיון ומיד ממשיכים

ציניקנים עשויים לטעון, ובצדק מסוים, שכל מה שמק'קורמיק הצביעה עליו זה עניינים טכניים שבעלי המניות של טסלה לא באמת מתעניינים בהם. הם יגידו שגם אם כתב הפרוקסי היה כולל הודאה כנה כמו "לא הצלחנו למצוא דירקטורים עצמאיים כי כולנו סוגדים למאסק," בעלי המניות היו מצביעים בעד. וגם אם הדירקטוריון היה עושה מאמץ מינימלי לנהל משא ומתן קשוח עם מאסק, והוא היה מאיים לעזוב, הם היו מתקפלים מיד, כותבים את זה בפרוקסי, ובעלי המניות היו עדיין מצביעים בעד. וגם אם מאסק היה מבקש יותר כסף, או סתם מבקש מהם לעמוד על רגל אחת ולקרקר כמו תרנגולת, סביר להניח שרובם היו מאשרים. אולי לא ב-73%, אבל מאשרים.

האם זה בהכרח נכון? אני לא בטוח. בקרב בעלי המניות יש גם גופים מוסדיים ומשקיעים אסטרטגיים גדולים, שכבר ב-2018 הביעו תרעומת מסוימת על התכנית, אבל בסופו של דבר הצביעו בעד. אולי אם היו להם את כל הנתונים, חלקם היו משנים את ההצבעה שלהם. אולי. בית המשפט, בכל אופן, לא יכול לשחק ב"נדמה לי".

אבל גם אם נניח שהציניקנים צודקים, תרשו לי לסובב את המיקרופון ולשאול: האם אתם באמת מאמינים שאילון מאסק, שהיה צפוי להחזיק מניות בשווי 100 מיליארד דולר אם טסלה הייתה מגיעה ליעד שווי השוק העליון של התכנית, לא היה מסתפק בתגמול קצת יותר צנוע? נגיד, 40 מיליארד דולר. זה עדיין היה הופך את התכנית שלו ליקרה ביותר בהיסטוריה של שוקי ההון! האם אתם באמת ובתמים חושבים ש-55.8 מיליארד דולר היה המינימום האפשרי שמאסק היה מוכן לקבל כדי להמשיך לנהל את החברה שייצגה את רוב ההון שלו ואת אפשרות ההתעשרות הכי גדולה שלו באותה תקופה?

כי ההבדל בין 55.8 ל-40 מיליארד אולי נראה "קטן" בהקשר הזה, אבל הוא עדיין 16 מיליארד דולר של ערך שהיה יכול להישאר בכיס של המשקיעים. גם אם המספר היה איפשהו באמצע, זה היה יותר ממה שהיה צריך בשביל לשאול את השאלה: מה בדיוק קרה בדירקטוריון של טסלה ב-6 החודשים של ה"משא ומתן"? האם טובת בעלי המניות, שעל זכות ההצבעה שלהם הם עכשיו מגנים בחירוף נפש, באמת עמדה בראש סדר העדיפויות?

ושימו לב, אני לא מאשים את אילון מאסק פה. באמת. אם תקראו את המסמכים והעדויות מהמשפט, תראו שמאסק באמת מצטייר כמנכ"ל שאפתן, פורץ דרך, שמאמין בחברה וביעדים שלו, גם כשאחרים מתעקשים לומר שהם "שאפתניים מדי." הוא לא ניסה לסחוט את הדירקטוריון, לא סובב להם את היד, ולא איים לעזוב. הוא אפילו העיד במשפט שאין לו כוונה לפרוש כמנכ"ל טסלה.

אבל זה לא מספיק. כי כשאתה בעל שליטה דומיננטי, לא מספיק להגיד "אף אחד לא בא אלי בטענות." אנשים לא נוטים להעביר ביקורת על בעלי שליטה בחברה שהם סופרסטארים. וכאן בדיוק האחריות: להבין את הדינמיקה הזו, להתעקש על תהליך עצמאי, ולוודא שכללי המשחק נשמרים.

יו דוג, שמעתי שאתה אוהב הצבעות פרוקסי

כשאתם מפסידים בתביעה בבית משפט, ויש לכם בעיה עם פסק הדין, יש מסלול ברור ומסודר לשנות את רוע הגזירה. קוראים לזה "ערעור". אתם פונים לערכאה גבוהה יותר ומבקשים שיבדקו את ההחלטה שוב, תוך הצגת נימוקים למה לדעתכם נפלה טעות. אבל כשאילון מאסק הפסיד בתביעה, הוא החליט שפרוצדורות זה לחלשים, ומה שצריך באמת זה… הצבעת בעלי מניות נוספת.

טסלה הזמינה את בעלי המניות שלה להצביע על שני נושאים חשובים בפגישת בעלי המניות השנתית של 2024. הראשון: שינוי מדינת ההתאגדות של טסלה מדלאוור לטקסס. כך, שופטים כמו מק'קורמיק לא יוכלו יותר להפריע לדמוקרטיה של בעלי המניות רק מכיוון שהדירקטוריון הסתיר מהם מידע קריטי ופעל בצורה לא שקופה.

במקום זאת, טסלה תתאגד בטקסס, מדינה שרק לאחרונה הקימה בית משפט עסקי ללא מסורת ברורה של פסיקה, שבו השופטים ממונים על ידי מושל טקסס לתקופה של שנתיים בלבד. מכיוון שפרנסתם תלויה בריצוי הדרג הפוליטי הטקסס, תהיה להם נטייה ליישר קו עם האווירה הפוליטית. וזה אומר שיהיה למאסק הרבה יותר קל לכפות החלטות על רוב בעלי המניות של טסלה, אבל אני בטוח שבעלי המניות שקלו את כל ההשלכות לעומק לפני שהצביעו בעד.

ההצעה השנייה הייתה, נגיד בעדינות, קצת משונה. טסלה ביקשה מבעלי המניות לאשר מחדש, רטרואקטיבית, את תכנית התגמול של אילון מאסק שכבר אושרה במקור ב-2018. מתוך כתב הפרוקסי:

ההצבעה מחדש הזו נולדה מתוך תהליך פנימי בטסלה שנועד, באופן יצירתי במיוחד, לעקוף את הכרעת בית המשפט מבלי לפנות לערכאת הערעור בבית המשפט העליון של דלאוור. זו הייתה גישה "חדשנית" למדי מבחינה משפטית. חבל רק שהדירקטוריון לא טרח להסביר זאת לבעלי המניות בצורה ברורה ושקופה, כפי שהיה מצופה מהם, אולי הם היו פחות מופתעים בהכרעת הדין השנייה. אבל עוד נגיע לזה.

במרץ 2024 החליטה טסלה להקים ועדת דירקטוריון מיוחדת שתפקידה היה לבחון מחדש את תכנית התגמול של 2018 ולהכריע אם יש טעם להעלות אותה לאישור מחודש אצל בעלי המניות. בראש הוועדה עמדה הדירקטורית העצמאית קאתלין וילסון-תומפסון. מי עוד היה בוועדה? אף אחד. זו הייתה ועדה של אישה אחת. טסלה כנראה באמת אוהבים להמציא פורמטים חדשים ומעניינים.

אז וילסון-תומפסון ישבה במשך שמונה שבועות, קראה 2,000 עמודים (כן, הם אשכרה טרחו לציין שהיא קראה 2000 עמודים) וקיימה 16 ישיבות – עם עצמה – לפני שהגיעה למסקנה שצריך לשלוח את תכנית התגמול של 2018 להצבעה חוזרת של בעלי המניות. כדי להימנע מכל חשש שגם הפעם הם הסתירו מידע, הם צירפו להצעה את כל המסמכים מהמשפט, כולל חוות הדעת של השופטת מקורמיק באורך 201 עמודים (שאני מניח שהייתה חלק מאותם 2,000 עמודים שהועדה-אישה קראה!). עכשיו כבר אי אפשר לטעון שמסתירים משהו מבעלי המניות, נכון?

שימו לב קודם כל למה ועדת וילסון-תומפסון לא עשתה. היא לא בדקה אם התגמול של 55.8 מיליארד דולר הוא הוגן או סביר עבור בעלי המניות. המנדט שלה היה פשוט מאוד: "להחליט אם לשלוח את התכנית לאישור מחדש, או לא לשלוח." היא לא התבקשה לדון בפרטי התכנית, לא לשאול אם אולי מאסק באמת יכול להסתפק ב-40 מיליארד דולר, ולא להציע משהו אחר. זה לא היה על השולחן.

מאסק מפסיד בפעם השנייה

לא שזה משנה הרבה. בית המשפט בדלאוור הבהיר חד-משמעית שהרעיון של "אישור מחדש" לאחר פסיקת בית משפט סותר את היסודות של מערכת המשפט. לחובבי הפרטים המשפטיים: ראיות שנוצרות אחרי סיום המשפט פשוט לא קבילות כדי לשנות פסק דין. ההצבעה המחודשת של בעלי המניות נחשבת ל"ראיה חדשה" שנוצרה לאחר ההכרעה, ולכן היא לא עומדת בדרישות הפרוצדורליות.

אבל זה לא רק זה. ההצבעה המחודשת לא יכולה לשמש דרך לעקוף פסק דין קיים. זה סותר את עקרון סופיות הדיון – עקרון יסוד שנועד לסיים תיקים ולא לאפשר לצדדים לנסות שוב ושוב לשנות את התוצאה באמצעות "עובדות חדשות" שהם יצרו בדיעבד.

תחשבו על זה: זה כבר קשה מאוד לתבוע חברה בדלאוור ולהגן על בעלי מניות מיעוט. לא לכולם יש את המשאבים או הכוח להתמודד מול חברות גדולות. ועכשיו תדמיינו שבסוף ליטיגציה שנמשכה למעלה משנה, נפסקו לטובתכם פיצויים – ואז החברה פשוט עורכת הצבעה שבה בעלי המניות "מאשרים" את הפעולה המקורית, והופ! פסק הדין מבוטל. זה הרי אבסורד.

הפסיקה של בית המשפט לא עסקה רק בהצבעה המחודשת, אלא בתהליך הפגום שבו הדירקטוריון של טסלה פעל ב-2018. ההצבעה החדשה לא משנה את העובדה שהתהליך היה שגוי – היא לא מוחקת את הפגמים ולא מתקנת אותם. ולכן, היא פשוט לא רלוונטית.

החיים החדשים של מאסק בטקסס

אף אחד לא מוותר על 55.8 מיליארד דולר, אפילו לא האיש העשיר בעולם. בשבוע שעבר טסלה עירערה לבית המשפט העליון של דלאוור, מה שהיא הייתה צריכה לעשות מלכתחילה, בניסיון להפוך את ההחלטה של השופטת מק'קורמיק. לפי סקירות של משפטנים שבחנו את המקרה, יש לטסלה סיכוי מסוים (לא גבוה) להפוך את ההחלטה הראשונית, אבל לא מצאתי מישהו שסבור שאפשר איכשהו להגן על ההצבעה השנייה כפרקטיקה מקובלת. טסלה עירערה על כל התהליך, מתחילתו ועד סופו, אז אני מניח שיהיה כיף.

חלק מכם בטח שואלים עכשיו, למה בכלל להיכנס לזווית המשפטית המסובכת הזאת? למה שטסלה לא פשוט תערוך הצבעה חדשה שבה היא מציעה לפצות את אילון מאסק על כל שווי המניות שהוא איבד בעקבות פסק הדין? הרי בעלי המניות אוהבים את מאסק, ובדרך כלל מצביעים בעד כל דבר שהוא מבקש מהם. אז למה להסתבך במאבקים משפטיים עם בית המשפט? פשוט בנו תכנית חדשה, תספקו גילוי מלא ומדויק עד הפרט האחרון, ותנו לבעלי המניות להצביע עליה.

טסלה כבר ניסתה להסביר חלקית למה זה לא כזה פשוט. באפריל 2024 היא ציינה שאם תידרש להעניק מחדש תכנית תגמול למאסק, זה יגרור רישום של הוצאה חשבונאית עצומה. בשונה מתכנית התגמול המקורית מ-2018, שבה השווי התגלה בהדרגה ככל שהאופציות הבשילו עם עמידה ביעדים, תכנית חדשה שתעניק למאסק מניות באופן מיידי תחייב את החברה לרשום את מלוא השווי כהוצאה מיידית. לפי החישוב שטסלה הציגה, מדובר היה ב-25 מיליארד דולר – וזה עוד כשהמחיר למניה היה נמוך משמעותית לעומת היום. עם העלייה החדה בערך המניה מאז, ההוצאה הצפויה גבוהה הרבה יותר.

וזה… לא ממש טיעון משכנע, נכון? כי בואו, ההשפעה הכלכלית על בעלי המניות היא זהה לחלוטין, בין אם תכנית התגמול המקורית מ-2018 תאושר ובין אם תייצרו תכנית חדשה עכשיו שתיתן למאסק את אותו השווי שהובטח לו אז. בסוף, הנזק הכלכלי לבעלי המניות הוא בדיוק אותו דבר – הם ידוללו בערך המניות שיעברו למאסק. זה פשוט איך שזה עובד.

ההבדל היחיד הוא בנראות. כלומר, איך זה נראה בדוחות הכספיים. במקרה של תכנית חדשה, הדוחות יראו הוצאות ענק באופן מיידי. אבל מבחינת בעלי המניות? ההשפעה היא אותה השפעה בדיוק – זה רק עניין של איך החברה בוחרת להציג את זה. שום דבר לא משתנה בעולם האמיתי.

ואם אתם טוענים שהמספר האדום הגדול בדוחות יבהיל את בעלי המניות, אז אתם בעצם אומרים שהתמורה שמאסק מקבל באמת מוגזמת ושלא נוח לכם שהם יראו את זה שחור על גבי לבן. אבל רגע, אותם בעלי מניות בדיוק אישרו את התגמול הזה עכשיו בהצבעה מחודשת, נכון? אז מה אתם מנסים לטעון? שהם לא באמת מבינים על מה הם הצביעו?

הנה מה שטסלה לא ממש הדגישה באפריל – גם אילון מאסק עצמו יצטרך להתמודד עם השלכות כבדות מהסיפור הזה, והן קשורות בעיקר למיסים. אם הוא יקבל עכשיו מענק ללא תנאים בהתאם לשווי המניה הנוכחי, הוא ימוסה בשיעור של 57% (מס הכנסה פדרלי) על כל שווי האופציות שיינתנו לו. וחשוב לזכור – השווי הזה כבר גבוה בהרבה מ-55.8 מיליארד דולר, שוב, בזכות העבודה הטובה של מאסק עצמו שהעלתה את ערך המניה.

אז על מה מדובר כאן? מענק של 304 מיליון מניות טסלה במחיר שוק של 425 דולר למניה, מינוס מחיר הסטרייק המקורי של 23.34 דולר. זה מביא אותנו לשווי עצום, ומס בשיעור כזה יוביל לחשבון מיסוי אסטרונומי של כ-70 מיליארד דולר. כן, גם למאסק, האיש העשיר בעולם, זה סכום שמעורר כאב ראש.

ולא לשלם 70 מיליארד דולר זה תמריץ לא רע לנהל מלחמה משפטית על כל פסיק. אני מבין את מאסק. באמת. הוא נדפק מכל הסיפור הזה, ובסופו של דבר, הוא אפילו לא ה"איש הרע" כאן. הוא יכל לדרוש הרבה יותר בתכנית המקורית של 2018, ובחר להקטין את הדרישות שלו לרמה שנראתה לו סבירה והגיונית.

אבל, וזה אבל גדול, אי אפשר להתעלם מכך שכל הסיטואציה הזו נובעת מממשל תאגידי בעייתי בטסלה. החברה לא דאגה לקיים תהליכים ברורים, שקופים ומקובלים, שיבטיחו שמאסק – עם כל הכבוד לתרומה שלו – לא ירוויח על חשבון בעלי המניות. התקלה הזו היא תוצאה של הכשל הזה, ובסופו של דבר, גם זו אחריות של מאסק. הוא אמנם המנכ"ל והמנוע שמאחורי הצלחת החברה, אבל הוא גם זה שהיה צריך להבטיח שהכל יתנהל בצורה מסודרת ונקייה.

ובינתיים? טסלה היא עכשיו חברה טקסנית. המשמעות היא שהתביעות הבאות נגדה יתבררו בבית המשפט לעסקים בטקסס. למשל, תביעות מצד בעלי מניות שטוענים שמאסק השתמש במשאבים של טסלה לפרויקטים פרטיים, כמו שימוש במנהלי טסלה כדי לערוך ראיונות לעובדים בטוויטר אחרי שרכש אותה. כל זה יידון בפני שופטים שטיב העסקתם תלוי במידה רבה במושל טקסס וביחסיו עם מאסק – מי שסייע להביא לבחירתו של דונלד טראמפ לנשיאות. אין לי ספק שהתהליך יהיה נקי לחלוטין מכל שיקול זר.

אם נהניתם לקרוא ואתם לא רוצים לפספס את הפוסט הבא, אני ממליץ בחום להירשם לעדכונים בדוא"ל באמצעות הטופס הבא. שימו לב! אם אתם משתמשים ב-Gmail אנא וודאו שלא התגלגלנו בטעות לתיבת ה-Promotions המבאסת.

רשימת מקורות:

Richard J. Tornetta v. Elon Musk, et al., C.A. No. 2018-0408-KSJM (Del. Ch. Jan. 30, 2024) (post-trial opinion).

Delaware Division of Corporations. 2024. "Facts and Myths." Delaware Department of State, Division of Corporations. Accessed December 29, 2024. https://corplaw.delaware.gov/facts-and-myths/.

Hamdani, Assaf and Kastiel, Kobi, Superstar CEOs and Corporate Law (March 23, 2023). Washington University Law Review, 2023, European Corporate Governance Institute – Law Working Paper No. 695/2023. https://papers.ssrn.com/sol3/papers.cfm?abstract_id=4397968.

Richard J. Tornetta v. Elon Musk, et al., C.A. No. 2018-0408-KSJM (Del. Ch. Dec. 2, 2024) (opinion awarding attorney’s fees and denying motion to revise post-trial opinion).

Morris, Stephen. "Tesla Fights to Avoid the Steep Cost of Scrapping Elon Musk’s Pay Package." (December 16, 2024), Financial Times. https://www.ft.com/content/ce288133-9dd0-4ae4-8766-c5335700d89c.