היסטוריונים של המחשבה הכלכלית יודעים לספר שרגע לאחר פיתוחה של תיאוריית השווקים היעילים, החלו כלכלנים וחוקרים למצוא בה חורים. המהדרין טוענים שהיו כל כך הרבה עדויות לכך שהשווקים לא יעילים עד שמחלקות הכלכלה המציאו את התיאוריה כדי לפרנס דורות של כלכלנים שיתקפו אותה. אני מתלוצץ. בערך.

תיאוריית השווקים היעילים טוענת שמחירי המניות משקפים את כל המידע הזמין לציבור (ובגרסאות שונות גם מידע שלא זמין לציבור), כך שאי אפשר לנצח את השוק באופן עקבי על ידי מסחר באמצעות מידע זה. כל מה שידוע לגבי החברה שרלוונטי לתמחור שלה: המכירות, הרווחים, ההוצאות, מצבת העובדים – כבר משתקף באופן מלא במחיר המניה של החברה.

מה לגבי פעילות של גופים גדולים בשוק? מה קורה במקרה שבו וורן באפט מחליט שהוא אוהב חברה מסוימת וקונה חלק משמעותי מכמות המניות שלה? סוחרים בשוק וכלכלנים במגדל השן האקדמאי ידעו שקנייה מאסיבית של מניות חברה על ידי גוף גדול נוטה להשפיע על מחירו – במקרה דנן לדחוף אותו כלפי מעלה. אבל הכלכלנים גם ידעו לטעון באופן מרגיז שזו לא סתירה לתיאוריית השווקים היעילים, מכיוון שעצם הרכישה של גוף גדול יכולה לאותת מידע לשחקנים האחרים בשוק. אם וורן באפט החליט לרכוש 5% אחזקה בחברה מסוימת, ואנחנו יודעים שוורן באפט הוא משקיע חכם מהממוצע שיודע לעשות את המחקר שלו, תוספת המידע הזה משפיעה על תמחור המניה בעיני הציבור. לכן, עליית מחיר המניה כתוצאה מהרכישה המאסיבית לא בהכרח סותרת את התיאוריה. עצם הרכישה היא מידע ציבורי נוסף שהתקבל. זה גורם לשחקני השוק האחרים להעריך מחדש את ההנחות שלהם לגבי הרווחיות העתידית של החברה ("חשבתי שהחברה תגדיל את רווחיה ב-10% מידי שנה, אבל אם באפט החליט להיכנס, כנראה שהוא רואה משהו שאני לא רואה. עכשיו אני מניח שהיא תגדיל את רווחיה ב-15% מידי שנה!").

אפקט האינדקס נולד

בשנת 1986 פירסם הכלכלן אנדריי שלייפר, היום אחד הכלכלנים המצוטטים ביותר בעולם, מאמר שבו הוא חוקר את השפעת הוספת מניה למדד ה-S&P. כאשר מניה נהפכת לגדולה מספיק (ועומדת בתנאים נוספים), עורכי מדד ה-S&P מוסיפים אותה ל-500 המניות שמרכיבות אותו (ופולטים החוצה מניה אחרת שנעשתה קטנה מידי). במועד האפקטיבי להוספה למדד נדרשות כל קרנות הנאמנות וקרנות הסל שעוקבות אחר המדד להוסיף את המניה, כלומר לקנות אותה לפי חלקה היחסי במדד. מחיר איננו שיקול עבור הקרנות, כי הן מנסות לחקות את תשואת המדד.

בניגוד לדוגמא איתה פתחנו, בה וורן באפט רוכש באופן מאסיבי מניות, במקרה של הוספה למדד אין מידע חדש לגבי הגורמים הפונדמנטליים של החברה. מנהלי קרנות הנאמנות לא חושבים שהמניה שנוספה למדד היא טובה יותר, שהיא מתומחרת בחסר, או שרווחי העתיד שלה עשויים להיות גדולים יותר מאשר מה שהשוק מתמחר כרגע. מנהלי הקרנות פשוט קונים כי הם חייבים לקנות.

שלייפר מצא אפקט חיובי מובהק להוספה למדד ה-S&P. מאז, מחקרים רבים אחרים מצאו דפוסים דומים במדדים אחרים של מניות, כמו ראסל ו-MSCI. אפקט חיובי זה כונה בשם "אפקט המדד" או "אפקט האינדקס" – באופן ממוצע כאשר מניות מתווספות למדד גדול, הן נהנות מתשואה נוספת בשל הביקוש הנוסף של עוקבי המדדים. אנומליה לתיאוריית השווקים היעילים. אפקט זה גם הוביל לעניין נוסף מצד מנהלי חברות גדולות להיכנס למדד – לא רק היוקרה הקשורה לכך אלא גם תוספת התשואה למניה (ולבונוסים שלהם בהתאם) כתוצאה מהביקוש הכפוי למניותיהם.

עלייתו ונפילתו של אפקט האינדקס

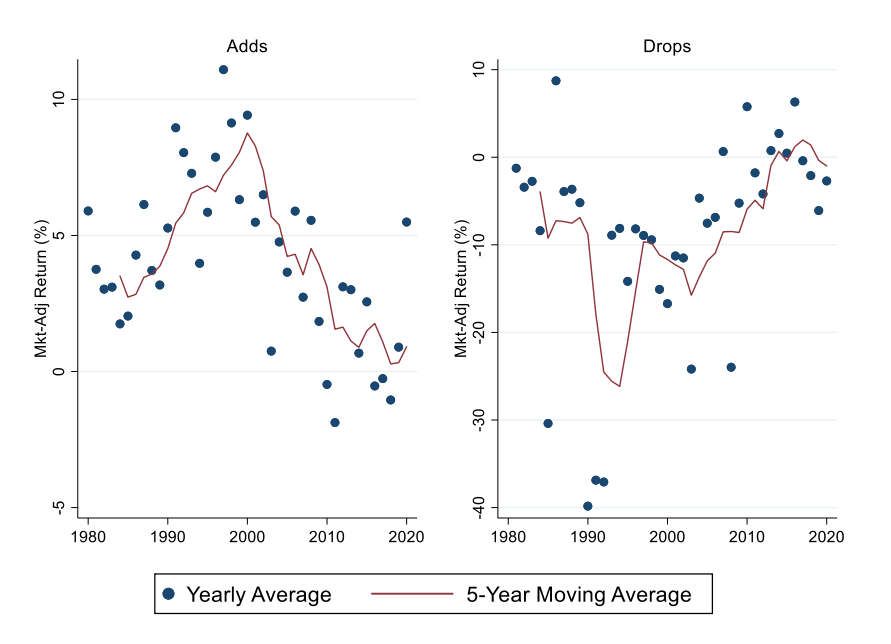

מאז המאמר של שלייפר אפקט האינדקס התחזק עד שהגיע לשיא בסוף שנות ה-90, ומאז נחלש בהדרגה. אם בעשור של שנות ה-80 אפקט המדד היה בערך 3.4 נקודות אחוז, ובשנות ה-90 הוא עלה לשיא של כ-7.6 נקודות האחוז, הרי שבעשור הראשון של שנות ה-2000 הוא ירד ל-5.2 נקודות האחוז, ובעשור האחרון, בין 2010 ל-2020, הוא ירד לכמעט אפס, והפך ללא מובהק. באופן כללי, השקעה במניה יום לפני הכרזה על כניסתה למדד ומכירתה לאחר כניסתה למדד לא תניב בממוצע תשואה עודפת. אותו דפוס מתקיים גם עבור מניות שהוסרו מהמדד. עבורן, אפקט האינדקס היה שלילי, התחזק בשנות ה-90, נחלש בהדרגה, וכרגע מרחף סביב האפס.

לצורך המחשה, הנה גרף שמציג את התשואה העודפת של אפקט האינדקס לפי שנים. נשים לב שבעשור האחרון אפקט האינדקס היה שלילי בממוצע בחלק מהשנים עבור מניות שנוספו למדד.

הגרף הזה לקוח ממחקר של צמד חוקרים מהארוורד שמנסים להבין מדוע נעלם אפקט האינדקס. היעלמותו של אפקט האינדקס מנוגדת לאינטואיציה (שלי, בכל אופן) – אם יותר ויותר אנשים עוקבים אחר מדד ה-S&P 500, אני הייתי מצפה לראות השפעה חזקה יותר של הוספת מניה למדד על מחיר החברה, לא חלשה יותר. בטח לא אפס. לא מדובר על מחקר חריג בנוף, אגב. לפני שנתיים פורסם מחקר אחר שטען טענה דומה באמצעות מתודולוגיה אחרת. גם אז המסקנה הייתה שאפקט האינדקס פשוט נעלם בשנים האחרונות.

החוקרים מציעים חמישה הסברים להיעלמותו של האפקט, כל אחד מהם איננו הסבר מלא אלא מהווה ככל הנראה חלק מהפאזל:

אפשרות אחת היא שהירידה באפקט האינדקס קשורה לשינויים במאפייני החברות שמתווספות או מוסרות מהמדד. למשל, החוקרים מצאו שגודלה היחסי של חברה שמתווספת ל-S&P 500 הוא גורם משמעותי בגובה אפקט האינדקס שפועל עליה, ושהגודל היחסי למדד של החברות המתווספות אכן ירד ברבות השנים.

אפשרות שנייה היא ששוק המניות נזיל יותר בימינו ועלויות המסחר נמוכות יותר, כך שההשפעה של שינויי המדדים נעשית חלשה יותר. אין ספק שהשוק נזיל יותר וזול יותר למסחר היום מאשר אי פעם, אבל עיקר השיפור בנזילות הושג בתחילת שנות ה-2000, כך שהעיתוי אינו תואם בדיוק לתוצאות.

אפשרות שלישית היא עלייתם של מדדים נוספים שעוקבים אחרי מניות קטנות יותר, כמו מדדי MidCap למיניהם. חלק נכבד מהחברות "עולות כיתה" ועוברות ממדד MidCap ומהקרנות שעוקבות אחריו למדד ה-S&P. זאת אומרת שאמנם הקרנות העוקבות אחרי ה-S&P חייבות לקנות, אך קרנות אחרות חייבות למכור. בנוסף, הרבה פעמים שתי הקרנות מנוהלות על ידי אותו מנהל, ואפשר לבצע חלק משמעותי מהעברת המניות בעלות נמוכה מאוד.

אפשרות רביעית היא שהשוק נעשה טוב בלחזות אילו מניות הולכות להתווסף למדד ה-S&P. זה לא כ"כ קשה אחרי הכל, מדובר במניות הגדולות ביותר (ועוד כמה תנאים). לא מן הנמנע שספקולנטים רוכשים מראש פוזיציה גדולה במניות כאלה מתוך ציפיה להתווספותן למדד. הנה כתבה בבלומברג על חבורה של סוחרים שטוענים שעשו 700 מיליון דולר בשנתיים על ידי חיזוי החברות שיתווספו למדדים. במקרה כזה, אפקט האינדקס לא נעלם, אלא זז ללפני מועד ההכרזה על ההוספה למדד ונפרס על פני תקופה מסוימת. זוהי הנחה שקשה מאוד למדוד אמפירית, בגלל משהו שכלכלנים אוהבים לקרוא "אנדוגניות" תוך כדי שהם מהנהנים בחשיבות עצמית. בשפה של בני אנוש, עלייה גדולה במחיר לפני ההכרזה על הוספה למדד היא בעצמה סיבה לכך שהמניה נוספה למדד. קשה לבודד את ההשפעה.

האפשרות החמישית והאחרונה שמוצעת מחברת אותנו לפתיחת הפוסט – יתכן שהשווקים פשוט נעשו יעילים יותר. פעם הם לא היו, ואיפשרו לכלכלנים כמו שלייפר לפרסם מאמרים יפים, לקבל ציטוטים ולהשיג קביעות. אבל אולי היום השווקים נעשו יעילים על אמת. ספיציפית, במועד ההתווספות למדד המוסדיים אומרים מראש לברוקרים שלהם ולשוק אילו מניות הם צריכים וכמה, והשוק מתכונן לכך מראש, הנזילות גדלה במיוחד לקראת היום הזה, והעסקאות נסלקות ללא קפיצה במחיר מכיוון שאין עודף ביקוש.

בלוז לאפקט הנעלם

היעלמותו של אפקט האינדקס היא ככל הנראה תוצאה של שילוב של כל ההסברים שהזכרנו לעיל, בעיקר הרביעי והחמישי. אנחנו יודעים שהנזילות בשוק המניות נתפרה עם השנים למידותיהם של הגופים המוסדיים. חלק משמעותי מנפח המסחר היומי בבורסה מתבצע בחצי שעה האחרונה של יום המסחר, פרק הזמן שבו המוסדיים צריכים להתאים את קרנות הנאמנות ומוצרי העקיבה שלהם. אם השוק בנוי כדי לספק להם נזילות ביום יום, אך הגיוני שהוא ישתכלל כדי להעניק להם נזילות נדרשת בימי עדכון המדד. אבל עצם קיומן של קרנות גידור שאסטרטגיית ההשקעה שלהן ממוקדת באיתור והימור על מניות שעשויות להצטרף למדדים מעידה על כך שאולי האפקט לא באמת נעלם, אלא השתנה כך שנעשה לנו קשה לאמוד אותו.

אפקט האינדקס מצטרף אם כן לשלל אנומליות שנמצאו עם השנים לתיאוריית השווקים היעילים, ונעלמו או נחלשו תקופה מסוימת לאחר שהתגלו. בדומה לאנקדוטות כמו "ראלי סנטה" שמתייחס לקפיצה בשווקים בשבועיים האחרונים של השנה, או "אסטרטגיית" "מכרו במאי ולכו הביתה" שנחלשה עם השנים, גם קניית מניות שעומדות להתווסף למדדים גדולים הייתה אסטרטגיה רווחית כשהתגלתה, אך כוחה הלך ונחלש (או עבר לשחקנים מתוחכמים יותר).

בהיבט הזה, עולם כמנהגו נוהג, ומחלקות הכלכלה של האקדמיה יוסיפו לפרסם מאמרים על אנומליות שסותרות את תיאוריית השווקים היעילים, ואז מאמרים על היעלמותן של אנומליות אלו, באופן שמחזק את תיאוריית השווקים היעילים.

אם נהניתם לקרוא ואתם לא רוצים לפספס את הפוסט הבא, אני ממליץ בחום להירשם לעדכונים בדוא"ל באמצעות הטופס הבא. שימו לב! אם אתם משתמשים ב-Gmail אנא וודאו שלא התגלגלנו בטעות לתיבת ה-Promotions המבאסת.

כל הרשום בבלוג זה הוא למטרת מידע בלבד, לא מתיימר, לא מהווה ולא יכול להוות ייעוץ או שיווק השקעות המותאם באופן אישי וספציפי לצרכיו האישיים של כל אדם. בחיאת זומזום אל תיקחו עצות השקעה מבלוגים.

מעניין. מה דעתך על הטענה שרכיבים "עיקריים" במדדים (למשל אפל) עדיין נהנים מהאפקט?

אולי זה קשור ל 4, אבל ייתכן שעצם פרסום האפקט הרס אותו? יותר אנשים מודעים לקיומו של עיוות, פועלים בהתאם, עד שהוא נעלם.

קודם כל תודה.

הדוגמה של באפט מסורבלת קצת בעיני. מניח שהחלטת רכישה של משקיע רציונלי (להלן באפט) תהיה משהו כמו "עד 5% אחזקה כל עוד המחיר לא עולה על X" ואז האיתות לשוק הוא ברור: "באפט חושב שהמניה שווה X ולכן כל עוד המחיר זול יותר הוא קונה". (שיקולים של משקיע שמתעקש להגיע לשיעור אחזקה מסוים בלי קשר לשווי החברה, להלן מאסק, קשה לי יותר לנסח במונחים של משקיע רציונלי).

ואולי אני מפספס משהו עקרוני?

אם הייתי יודע שכל כך הרבה אנשים ינעלו על באפט ועל 5% הייתי נותן דוגמא אחרת.

ההסבר מדוע רכישה גדולה של באפט ״מוסיפה אינפורמציה״ לא ברור או לא עקבי. אם הכוונה שלבאפט יש מידע פנים אז כדאי לציין שזה ההסבר. זה לא צוין ולכן אני מסיק שהשוק לא מצליח לעבד את המידע הפומבי כמו שבאפט יודע ולכן תופס טרמפ על יכולות החשיבה של באפט. אבל אם זה המצב פירוש הדבר שהמחיר הישן *לא* שיקף את כל המידע הפומבי וכן אפשר להכות את השוק לאורך זמן על ידי עיבוד מידע טוב יותר – כי ההסבר מניח שזה בדיוק מה שבאפט עושה.

לא זה ולא זה.

אם מניה נסחרת ב100 ובאפט חושב שהיא שווה 120 ומתחיל לקנות, לא מעניין אותנו לצרכי הניתוח מי צודק. אם השווקים יעילים, כולם ישמחו למכור לבאפט ב101, והוא ישמח לקנות מהם עד שיתקל במגבלה כלשהי.

בפועל אנשים רואים שבאפט קונה ומניחים שאולי הם טעו לגבי ה100. עכשיו הם חושבים שזה 110.

זאת אומרת, עליה במחיר המניה כתוצאה מרכישה מאסיבית של באפט לא סותרת את השווקים היעילים בהכרח.

לצערי אני לא מבין איך זה הסבר. אם אנשים מניחים שאולי הם טעו לגבי ה-100 אז אחת משתיים: או שהם צודקים והמחיר לפני באפט לא שיקף את כל המידע הקיים לגבי החברה, או שהם טועים והמחיר אחרי באפט לא משקף את כל המידע הקיים לגבי החברה. בכל מקרה המחיר (לפני או אחרי) לא שיקף את כל המידע הפומבי.

המחיר תמיד משקף את כל המידע הפומבי של החברה. אתה יכול לא להסכים לגבי הפרשנות של המידע. אם אתה, או אני, נחשוב שהשוק טועה ונתחיל לקנות, המחיר לא יזוז. כי המידע הנוסף של "מיכאל קונה את המניה" לא ישנה דבר מבחינת הציבור. אם באפט חושב שהשוק טועה, השוק או ששחקן אחר קונה בהיקפים מאוד מאוד גדולים, זו אינדיקציה שמוסיפה למידע הפומבי,מעדכנת אותו, ומובילה לשינוי במחיר המניה.

אם הפונקציה שממפה מידע למחיר היא תלויה בפרשנות אז ההשערה לא מניבה ניבויים כמו ״לא ניתן להכות את השוק לאורך זמן״ כי יכול להיות שלמישהו יש פרשנות יותר מדויקת,

כמו כן חבל שכלכלנים לא משתמשים במילה מידע במובנה הסטטיסטי המדויק, שאינו תלוי בפרשנות.

"טוב שלא כולם חושבים אותו הדבר. אלה חילוקי הדעות שעושים את מירוצי הסוסים"

כמה החישוב רועש? כלומר כל נגיד שנה כמה חברות נכנסות (יוצאות) לS&P?

מענין,

בדיוק דיברתי עם אנשים על אפקט הברבור השחור של המדדים.

שהחברות שנסחרות במדדים הפופולרים מקבלות הרבה מאד כסף טיפש. למרות שלאורך כל העבר המדדים תמיד עלו, ההמלצה לקנות מדדים בצורה "טיפשת" (ההמלצה לא טפשית – הכסף במדדים "טיפש") יכולה להתקל בברבור שחור של נפילה משמעותית, אם השוק יתקן את עצמו.

כמובן שמיד חשבתי לכתוב רובוט שיעשה בדיוק את זה, אבל נראה שאני לא הגאון היחיד.

אני מוצא שכהשערה על העולם, שאפשר להשוות להשערות בפיזיקה, ההשערה מגוחכת והופרכה פעמים רבות (אך משום מה מסרבת למות). לעומת זאת, כמודל מקורב, בוודאי יש לה שימושים. אם נאמר קירוב השוק היעיל במקום השערת השוק היעיל, לא יהיה על מה להתווכח. כמובן, אם זה הכל הטרלה ואף אחד לא באמת לוקח את ההשערה ברצינות אז הכל בסדר.

לייק

לא הבנתי את הסיפא, למה זה מחזק את התיאוריה.

איך שאני מבין את זה: יש אזורי אי יעילות בשווקים כל הזמן. מי שמוצא איזור לא יעיל יכול לעשות כסף עד שמספיק אנשים מוצאים וסוגרים את האי יעילות הספיציפית. אבל תמיד קיימים כאלו (בעולמות האלגו-טריידינג, לעיתם קורה שאלגוריתם שהרוויח יפה במשך שנים מתחיל להפסיד ואז מוציאים אותו).

כלומר, השווקים לא יעילים. זה לא אומר שאתה תדע למצוא איפה ומתי.

תודה על הבלוג המעניין.

אני כן חושב שהדוגמה של באפט מועילה.

אני הייתי שמח לשמוע התייחסות לכניסה של טסלה לs&p500, שם היתה להבנתי השפעה חזקה של מידע כלשהו על כניסה למדד, על מחיר המניה לאורך זמן.