עברו כמעט ארבעה חודשים מאז שה-Fed החל בסדרה של התערבויות מאסיביות בשוק כדי לסייע למשק האמריקאי להתמודד עם המשבר הכלכלי שנגרם עקב נגיף הקורונה. בחודש האחרון גוברות הספקולציות בתקשורת, בין היתר בעקבות רמיזות שקברניטי הבנק בעצמם פיזרו, שה-Fed עשוי לאמץ כלי חדש במסגרת ההתערבות שלו בשוק, בשם "שליטה בעקום" (Yield Curve Control, או YCC). ההנחה שלי היא שבמידה והכלכלה האמריקאית תמשיך להראות סימני חולשה ושהאינפלציה תוסיף להישאר מתחת ליעד שלה, ה-Fed יכריז על הפעלת הכלי. לכן, כדי להקדים תרופה למכה (וגם סתם כתירוץ לכתוב על נושא מעניין), החלטתי לכתוב פוסט שמסביר את השימוש בשליטה בעקום, במה זה שונה מהרחבה כמותית, ומדוע הכלי הזה מוצע כעת.

וכדי לדבר על שליטה בעקום, צריך קודם כל לדבר על עקום התשואות.

הבעיה

ה-Fed, כמו בנקים מרכזיים אחרים ברחבי העולם, מרכז את מאמצי המדיניות שלו כדי להשפיע על עקום התשואות (ה-Yield Curve). כפי שהרחבתי בפוסט קודם בנושא, עקום התשואות הוא אוסף של נקודות המהוות את התשואה של אג"ח ממשלת ארה"ב לטווחים שונים. מבנה העקום חשוב עבור התמסורת של המדיניות המוניטארית של בנק מרכזי מכיוון שיש לעקום השפעה מכרעת על תמחור נכסים ואשראי בשוק. למשל: כאשר בנק מתמחר את הריבית שנשלם על משכנתא ל-30 שנה, נקודת ההתחלה של החישוב שלו היא התשואה חסרת הסיכון לתקופה הזאת, שנלקחת מהצד הארוך של העקום. על התשואה הזו יוסיף הבנק פרמיה עבור הסיכון שבלתת לנו את ההלוואה במקום למדינה. אם הבנק המרכזי רוצה להוריד את הריבית בכל המשק כדי להגדיל את היצע הכסף ואת היקף האשראי, הוא חייב להתחיל מעקום ריביות נמוך.

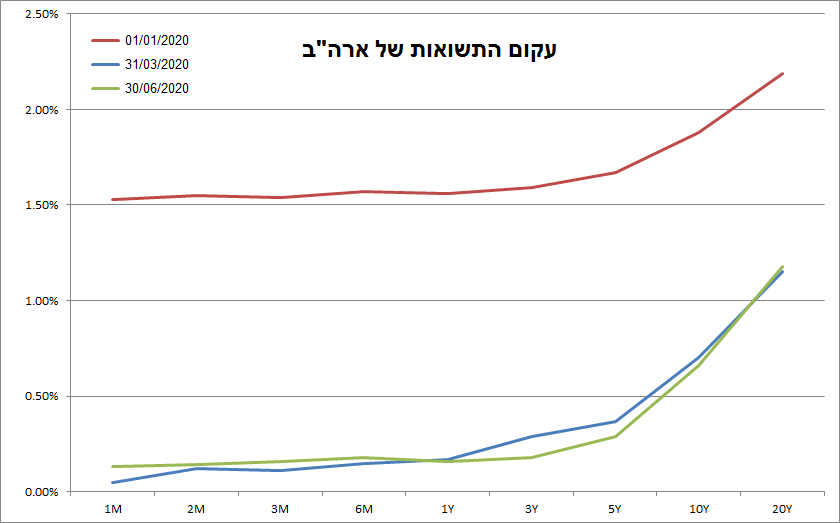

שימו לב שציר ה-X איננו ליניארי מטעמי פשטות.

מקובל בתקשורת להגיד שעם הורדת הריבית לאפס, נגמרה לבנק המרכזי התחמושת בניהול המדיניות המוניטארית. אמנם קביעת שער הריבית, באמצעות שינוי הריבית שמשלם הבנק המרכזי לבנקים המסחריים על הפקדת הרזרבות שלהם אצלו, היא הכלי המרכזי המועדף על בנקים מרכזיים, אך היא אינה הכלי היחידי. הורדת שער הריבית מסייעת להורדת הריבית בצד הקצר של העקום, מכיוון שהיא משפיעה באופן ישיר על הריביות להלוואות קצרות טווח. עם זאת, לבנק המרכזי עדיין יש כלים שנועדו כדי לנסות ולהשפיע על הריבית בצד הארוך של העקום, אשר עדיין לא הגיעו בדיוק לאפס. כיום, יש ל-Fed שני כלים מרכזיים לניהול המדיניות המוניטארית שלו. לכלי הראשון קוראים "הכוונה לגבי העתיד" (Forward Guidance) ולשני "הרחבה מוניטארית" (Quantatative Easing, או QE בקיצור).

הכוונה לגבי העתיד היא הכרזה שמספק הבנק המרכזי לגבי תכניותיו העתידיות. אל תעקמו את האף, יש להכרזה הזאת חשיבות רבה אם הבנק המרכזי נתפס כאמין בעיני הציבור. לאחר שהריבית לטווח קצר הורדה לאפס מנסה ה-Fed להשפיע על הריביות בטווח הארוך יותר באמצעות "הכוונה לגבי העתיד" כי בכוונתו להשאיר את הריבית קצרת הטווח באפס למשך השנתיים הקרובות. אם הבנקים המסחריים מאמינים ל-Fed, וצופים שהריבית תישאר נמוכה לאורך זמן כפי שהכריז, הם יהיו מוכנים להלוות ללקוחותיהם לתקופות ארוכות יותר בריבית נמוכה יותר גם כן. לבנק ישראל יש הרחבה מצוינת על הכלי הזה, שכתובה בשפה פשוטה.

הרחבה כמותית היא רכישה של אג"ח ממשלתיות על ידי הבנק המרכזי (הבנק המרכזי "מדפיס" כסף ורוכש באמצעותו אגרות חוב). תוספת הביקוש לאג"ח הממשלתיות מעלה את מחיריהן וכתוצאה מכך מוריד את התשואה שהשקעה בהן תניב. אם הבנק רוכש אג"ח בעלות מועד פירעון ארוך, הוא משפיע על התשואות בצד הארוך של העקום.

כפי שהגרף מעלה מציג, ההשפעה של הכלים הללו לא הייתה משמעותית במיוחד. ב-16 במרץ הוריד ה-Fed את הריבית לאפס, וכל העקום ירד מטה (כפי שמדגים הקו הכחול, הנכון לסוף מרץ). ההרחבה הכמותית המאסיבית שהפעיל הבנק בתוספת ההכוונה לגבי העתיד הצליחו להוריד מעט את הריבית בטווח של השנה עד 10 שנים (סוף יוני – הקו הירוק), אולם ניכר שיש עדיין תשואה חיובית בטווחים המאוד ארוכים שאפשר להשטיח לאפס כדי לתמרץ את השוק ולהעלות את האינפלציה. בנוסף, ה-Fed ספג ביקורת על גודל ההרחבה הכמותית שביצע. מאזן ה-Fed גדל בכמעט 2.7 טריליון דולר בין אמצע מרץ עד יוני כתוצאה מהרכישות של אג"ח ממשלת ארה"ב. בשעה שכותב שורות אלו לא מתרשם ממספרים גדולים בתקופה של משבר כלכלי חסר תקדים, יש לא מעט גורמים בשוק ובפוליטיקה שלא אוהבים את הנראות של מאזן בנק מרכזי מנופח.

כיצד שליטה בעקום (Yield Curve Control) יכולה לעזור?

כמו הרחבה כמותית, גם שליטה בעקום מתבצעת באמצעות רכישה של אג"ח ממשלתיות על ידי הבנק המרכזי כדי להשפיע על מחירן, ומכאן על התשואות בעקום. ההבדל החשוב הוא שבהרחבה כמותית הבנק המרכזי מחליט על הכמות של רכישות האג"ח הממשלתיות, ואילו בשליטה בעקום הבנק המרכזי מחליט על תשואת היעד של האג"ח הממשלתיות. למשל, ה-Fed יכול להכריז כי תשואת היעד שלו עבור אג"ח ממשלתיות ל-10 שנים היא 0.5%. מעתה, הוא ירכוש את האג"ח הללו בכל כמות עד שהתשואה תרד ל-0.5%. ה-Fed ימשיך להתערב אך ורק אם התשואה ל-10 שנים תעלה מעל ל-0.5%. למעשה, שליטה עקום היא קביעת תקרה לעקום התשואות. כך, יכול ה-Fed לעצב את עקום התשואות גם בטווח הארוך שלו.

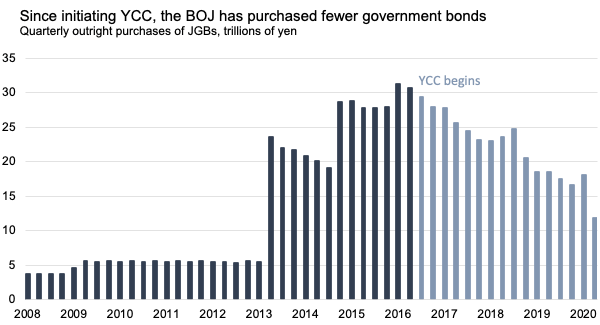

הניסיון העיקרי עם שליטה בעקום מגיע מהבנק המרכזי ביפן אשר ב-2016 הכריז כי יפעיל שליטה בעקום על האג"ח היפניות הממשלתיות ל-10 שנים לרמת תשואה של 0% במטרה להעלות את האינפלציה ליעד שלה (זאת בתוספת לכלים אחרים שהבנק המרכזי היפני מפעיל, כמו הרחבה כמותית, הכוונה לגבי העתיד וריבית שלילית בטווח הקצר). הניסיון של היפנים מראה ששימוש בשליטה בעקום הוא "יעיל" יותר מבחינת כמות הרכישות. הציבור מפנים מהי רמת המחיר שהבנק המרכזי מכוון אליה, והבנק המרכזי נזקק לבצע פחות רכישות כדי "לאכוף" את המחיר הזה. ראו את הגרף הזה מדו"ח של מכון Brookings שמראה את השינוי בהיקף הרכישות עם הפעלת השליטה בעקום:

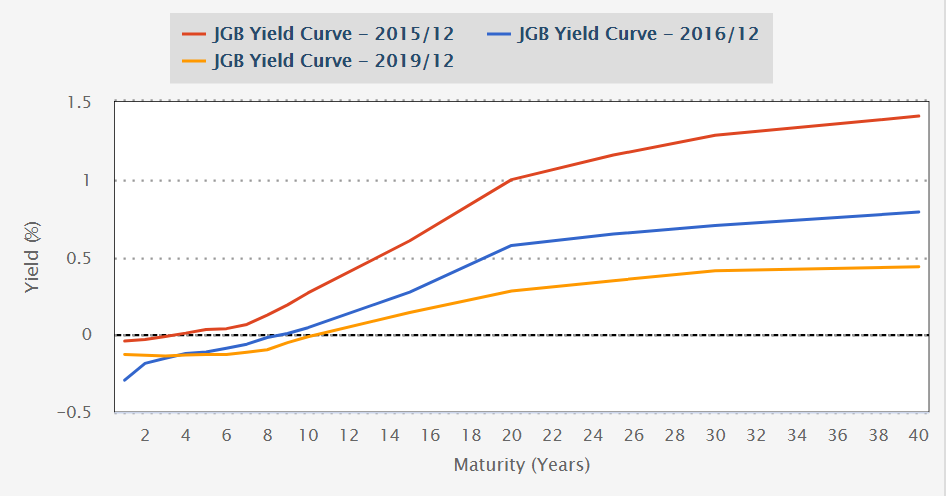

והיפנים הצליחו לשטח את עקום התשואות גם בטווח הארוך מאוד. ראו בגרף מטה את ההבדל בין הקו האדום המתאר את סוף 2015 (לפני תחילת השליטה בעקום) לבין הקו הכחול המתאר את סוף 2016 (מיד לאחר מכן). התשואה ל-10 שנים התקרבה מאוד לאפס. בקו הכתום המתאר את סוף 2019 רואים שהתשואה ל-10 שנים בעקום נשארה אפס, והצד הארוך יותר של העקום (כולל הארוך מאוד) השתטח בהתאמה. והיפנים השיגו את זה עם כמויות הולכות ויורדות של רכישות על ידי הבנק המרכזי.

הסיכון בהפעלת שליטה בעקום

הסיכון המרכזי של שליטה בעקום הוא עניין האמינות של הבנק המרכזי. בכדי ששליטה בעקום תעבוד, על הבנק להתחייב שהוא מתכוון לשמור על תשואה נמוכה של חלקים מסוימים בעקום למשך זמן ממושך. באם הוא נחשב לאמין על ידי הציבור, התשואות יישמרו מבלי שיצטרך להתערב הרבה. אבל מה יקרה אם האינפלציה תתחמם מהר מהצפוי, כלומר, אם רמת המחירים תטפס בקצב מהיר מיעד האינפלציה? במקרה כזה הבנק המרכזי ירצה להעלות את הריבית. הסיטואציה הזאת תחייב את הבנק לבחור בין ויתור על האמינות שלו בעיני הציבור (מה שיכול לגרום נזק קשה לניהול המדיניות המוניטארית שלו בעתיד) לבין זניחת ההגנה על יעד האינפלציה. זו סיטואציה שאף נגידת בנק מרכזי לא מעוניינת למצוא את עצמה בה.

לכך אפשר להוסיף את הסיכונים הרגילים שרלוונטיים גם להרחבה כמותית: סיכון למונטיזציה של החוב הלאומי, אינפלציה גבוהה ובלתי נשלטת, ועיוות של מנגנון השוק בתמחור מחירי נכסים פיננסים.

בסופו של דבר, שליטה בעקום מציעה לבנק מרכזי תהליך יעיל יותר להשטחת עקום התשואות, במחיר של סינדול חופש הפעולה העתידי שלו או סיכון האמינות שלו. אם תימשך הביקורת כנגד ה-Fed בגין גובה הרכישות שלו, או שהצד הארוך של עקום התשואות יישאר גבוה מהרצוי, ייתכן שה-Fed יאלץ להתחיל להציב תקרה לתשואות.