אורי כץ, הכותב את בלוג הכלכלה המומלץ "דעת מיעוט", הזכיר בהערת אגב באחת מרשומותיו האחרונות את אחד הנושאים הבעייתיים ביותר מבחינתי בנוגע לשיח הכלכלי בבלוגספירה הישראלית:

מעניין להבחין כיצד כאשר מדובר בנושאים כגון ההתחממות הגלובאלית מרבית הציבור מקבל את זה שהמיינסטרים המדעי צודק והשוליים שצועקים את ההפך טועים, אך בכל הנוגע לכלכלה אנשים רבים, משמאל ומימין, סוציאליסטים וליברטיאנים ושלל אחרים, מעדיפים להאמין שהמיינסטרים הכולל את מרבית החוקרים בעולם טועה לחלוטין ודווקא השוליים הם הצודקים.

כץ מתייחס לשלל הדיונים, הרשומות, ולאחרונה גם לפרסומים בעיתונות הכתובה העוסקים בשיטה הכלכלית, המוניטארית או הבנקאית, וכל זאת מנקודת מבט של מבקרים אשר ברובם הגדול אינם כלכלנים בהכשרתם. המידע נשאב, על פי רוב, מבלוגים זרים, סרטוני יו-טיוב והרצאות של אנשים שדעותיהם לא יושבות בקונצנזוס של השיח הכלכלי האקדמי.

אחת הבעיות היא שכמעט ולא קיימים מקורות מידע פתוחים באינטרנט (הן בשפה העברית והן באנגלית) העוסקים בתיאוריה מוניטרית, בשאלות "מהו כסף" וכיצד מודדים אותו, או בשיטת הבנקאות ברזרבה חלקית. מסיבה זו החלטתי להרים את הכפפה ולצאת בסדרת רשומות שיסקרו את הכסף ואת השיטה הכלכלית מנקודת מבט מרכזית. בדרך, אני אנסה להתעמת עם חלק מהטענות שמופנות כנגד "השיטה" על ידי אותם בלוגים, מתוך תקווה להעניק ללימודי הכלכלה והתיאוריה המוניטרית אלטרנטיבה לתיאוריות השוליים שנהנות היום מנוכחות מרכזית בבלוגספירה ובתוצאות החיפוש.

זוהי הרשומה הראשונה בסדרת הרשומות השבועיות, שתעסוק בבסיס: מה זה כסף, ולמה הכסף שלנו היום נראה כפי שהוא נראה, ולא אחרת? הרשומה יצאה מאוד ארוכה (כ-4,000 מילה), ואני צופה שרשומות נוספות בסדרה זו יגיעו לממדים דומים.

תוכן עניינים

מה זה כסף?

כסף קומודיטי (Commodity Money)

כסף אמון (Fiduciary Money)

כסף פיאט (Fiat Money)

בונוס: הרחבה על סניוראז'

גירסת TL;DR

מה זה כסף?

השאלה "מה זה כסף?" היא מסובכת במיוחד מכיוון שלמילה כסף משמעויות שונות בשפה העברית. כאשר אנחנו אומרים כסף אנחנו יכולים להתכוון לדברים הללו:

כלומר, למטבעות או לשטרי כסף (באנגלית, Currency). אבל זוהי רק הגדרה אחת, צרה מאוד, לכסף.

רוב הכסף במדינת ישראל אינו מיוצג כלל על ידי שטרות ועל ידי מטבעות: סך מחזור המטבע הישראלי הסתכם ב-49 מיליארד ש"ח בשנת 2011 [PDF] ורובו היה בכלל בכספות הבנקים, וזאת לעומת סך מצרף הכסף (M3) של 589 מיליארד ש"ח לשנה זו [XLS] (יותר על "מצרף הכסף", ברשומה הבאה). רוב הכסף שלנו נמצא בפקדונות הבנק שלנו, ומיוצג על ידי מספר באתר האינטרנט של הבנק, או בתדפיס האלקטרוני שאנחנו מוציאים בסניף. אם כולנו היינו עוברים מחר למזומן, בנק ישראל היה צריך לעבוד כל הלילה כדי להדפיס מספיק שטרות עבור כולנו.

כדי להגדיר מהו כסף, הכלכלנים מאפיינים אותו על ידי 3 תכונות מרכזיות. אנחנו יכולים להתייחס אליהן כאל "מבחן קבלה" – כסף טוב הוא כסף ש:

א. משמש כאמצעי חליפין (Medium of Exchange) – במילים אחרות, משמש לרכישת מוצרים ושירותים מהציבור. נניח לרגע שאתם מגדלים בוסתן תפוחים וכואבת לכם השן. אתם ניגשים לרופא השיניים, מצביעים על השן ומבקשים ממנו טיפול שורש, אך הרופא אומר שהוא אמנם מוכן לטפל לכם בשן, אבל הוא ממש לא אוהב תפוחים. אם תביאו לו סטייקים כתשלום, הוא ישמח לטפל בכם. כעת אתם יוצאים ממשרדו של רופא השיניים עם שק תפוחים על גבכם וכאב שיניים בטוחנת השמאלית, ותרים אחר הקצב, שאומר לכם שיש לו אנטריקוט מיושנים מעולים, אבל מה שהוא באמת רוצה בתור תשלום זה שמישהו יתקן לו את הסתימה באמבטיה. לבסוף אתם מאתרים את האינסטלטור שמוכן לקבל תשלום בתפוחים, שמתקן עבור הקצב את הסתימה, שמעביר לידכם את האנטריקוטים, שעוברים לידיו של רופא השיניים, שנאות להתחיל בטיפול השורש המובטח. הפעם הצלחתם לקבל את מבוקשכם. אבל כפי שהדוגמא התיאטרלית הזו המחישה עבורכם, אף אחד מהמוצרים והשירותים שהוזכרו לא מהווים כסף במשמעותו הגלובלית. התפוחים היו כסף עבור העסקה עם האינסטלטור, אבל לא עבור כל אחד מבעלי המלאכה או המוכרים האחרים. כסף מודרני, כמו לדוגמא שקלים, דולרים או מטבעות מוכרים אחרים פותר עבורנו את הבעיה מכיוון שהוא משמש כאמצעי חליפין מוכר. ניתן לחלק את הדולרים והשקלים למנות קטנות יותר (חצי שקל, 10 אגורות, וכו'), הם מקובלים בקרב קבוצה גדולה של קונים ומוכרים וכמו כן הם עמידים יחסית.

ב. מאפשר לאגור ערך (Store of Value) – אנחנו עדיין בבוסתן שלנו. סיימנו את קטיף התפוחים העונתי, ומכיוון שאין לנו רכישות דחופות אנחנו שמים אותם במחסן. כעבור חודש, בבואנו לרכוש מכשיר DVD חדש, אנחנו שולפים שק תפוחים מהמחסן ורואים שחלקם כבר הספיקו להרקיב. כעבור חודשיים שלושה התפוחים שלנו אינם שווים דבר. התפוחים לא הצליחו לשמור על ערכם למשך זמן, ולכן לא מהווים כסף טוב במיוחד. אנחנו רוצים שנוכל להשתמש בכסף שלנו בעתיד מבלי לספוג "קנסות" על ערכו. כסף מודרני איננו ערובה לשמירה על ערך – הכסף שלנו יכול לסבול מאינפלציה (עליית מחירים, שהיא למעשה שחיקה בערך המטבע), ולכן השקל של היום לא בהכרח קונה מה שקנה השקל לפני שנה. ככל שמטבע סובל יותר מאינפלציה, כך ערכו בתור "כסף" הולך ויורד. מטבעות אשר הגיעו לשלב של היפר-אינפלציה, דהיינו עליית מחירים דו ספרתית ומעלה בתקופות קצרות, נעלמו מהר מאוד מהמחזור.

ג. משמש כיחידת מידה (Unit of Account) – זוהי טכניקה שהופכת את הכסף לשימושי במיוחד בכלכלה מפותחת. בכלכלת ברטר (סחר חליפין) אנו נדרשים לזכור את מחירי הסחורה כנגד כל הסחורות האחרות שקיימות בעולם. מכנסי ג'ינס חדשים שווים ארגז של קילו תפוחים, או 2 עיזים, או מטיל זהב, או שעת עבודה של רואה חשבון, וכן הלאה. ברור לנו שככל שיש יותר מוצרים בעולם, כך גדל הצורך באמצעי מתווך אשר ישמש כיחידת מידה. הכסף פותר עבורנו את הבעיה. אנחנו צריכים לדעת רק את מחירו של הג'ינס בשקלים ולא כנגד פורטפוליו ארוך של סחורות ושירותים. האם תפוחים יכולים להיות כסף שישמש כיחידת מידה? אולי. אבל הם לא יהיו טובים כמו שקלים או דולרים. גשו לירקן וגלו כי לא כל התפוחים נוצרו שווים. יש גדולים, יש קטנים, יש טעימים, ויש פחות. גם אם נקבע את יחידת המידה כ"משקל התפוחים", ברור לנו שיש קילו תפוחים ששווה יותר מקילו תפוחים אחר, תלוי בתנאי הגידול שלו וכן הלאה.

אז לסיכום, התפוחים הם כסף גרוע במיוחד. שקלים הם כסף לא רע, כל עוד הם יצליחו לשמור עבורנו על ערכם. בעבר השתמשו בסוגי כסף רבים ושונים, החל מסחורות חקלאיות שונות, מתכות (אלקטרום, זהב, כסף, נחושת, ברזל), שרשראות חרוזים, שקי מלח ואפילו סיגריות שימשו ככסף במחנות שבויים במהלך מלחמת העולם השנייה. החל מהמאה ה-7 לפני הספירה החל השימוש במטבעות אשר הונפקו על ידי סמכות פוליטית ושטרות כסף היו בשימוש לראשונה בסין במאה ה-11 לספירה. מהפכת המחשוב הובילה לכסף וירטואלי, כך שמרבית הכסף שלנו היום איננו מוחשי אלא נשמר כרצף של ביטים במחשב, ולבסוף, צצים לאחרונה גם מטבעות וירטואליים אשר מנותקים מסמכות מוניטארית, כמו ביטקוין, אשר עליו ועל הסקפטיות שלי הרחבתי ברשומה קודמת (למרות שגם הביטקוין ממלא באדיקות אחר שלושת מאפייני הכסף).

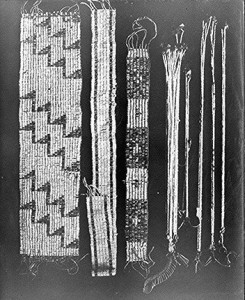

Wampum

מחרוזות אשר שימשו ככסף במסחר בין האינדיאנים לבין הקולוניאליסטים המערביים

ההיסטוריה של הכסף

כדי להבין איך הגענו לשיטה הנוכחית, חשוב להכיר את ההיסטוריה של הכסף. מכיוון שכסף על צורותיו השונות ליווה את האנושות כנראה מתחילתה, עלינו להגדיר נקודת התחלה קרובה לזמננו בכדי למנוע מהדיון להתפזר. הכסף המוקדם ביותר המעניין אותנו הוא כסף הקומודיטי (Commodity Money), כסף שעשוי ברובו ממתכות יקרות (נתעלם מסחורות אחרות ששימשו ככסף בעבר), הבעיות שהיו בשיטה זו והמעבר למטבעות אמון ושטרות כסף (Fiduciary Money) ולבסוף, מעבר לכסף פיאט (Fiat Money), שהוא הכסף בו אנו משתמשים היום.

כסף קומודיטי

אלו הם המטבעות הראשונים בעולם. גוש מתכת לפי משקל סטנדרטי (בהתאם לרמה הטכנולוגית באותה תקופה). המטבעות הראשונים שיוצרו היו כנראה עשויים מאלקטרום (לידייה, המאה ה-7 לפני הספירה), ומרבית המטבעות בעולם היו עשויים מכסף, נחושת וזהב. על גבי המטבעות היו טובעים את סמלי המשטר, לעתים קרובות התנוסס עליהם דיוקנו של השליט, וכן היו משתמשים במטבעות כדי לפרסם אירועים חשובים שהיו קשורים לשלטון (כיבושים, בעיקר, אבל גם אירועים פוליטיים מרכזיים כאמצעי פרופגנדה). הממשל היה טובע את המטבעות במיטבעות (Mints) שהיה מקים או על ידי מתן צ'רטר למיטבעות פרטיות. לצרפת במאה ה-14, למשל, היו 24 מיטבעות מלכותיות שהיו אחראיות על יצור הכסף. סוחרים פרטיים היו יכולים לגשת למטבעה ולמסור לה מתכת, והמטבעה בתורה הייתה מחליפה את המתכת במטבעות רשמיים העשויים ממנה. המטבעות עצמם היו מכילים קצת פחות מהמתכת היקרה מאשר ערכן הנקוב, וההפרש הזה היה הרווח עבור המטבעה ועבור הממשל.

נסביר את המכניזם של יצירת כסף קומודיטי בדוגמא אמיתית מאנגליה בתחילת המאה ה-17 (1615). יחידת המידה היא הפאונד שטרלינג, השווה ערך ל-20 שילינג. המטבע הקיים הוא היוניט (Unite) אשר עשוי מ-91.67% זהב וערכו הנקוב הוא פאונד שטרלינג אחד, או 20 שילינג. משקלו של היוניט הוא כ-32% ממשקל אונקיה, מה שמשקף ערך של 74.4 שילינג לאונקיית זהב אחת. אך המחיר הרישמי של המיטבעות באנגליה באותה תקופה הוא 72 שילינג לאונקיית זהב. במילים אחרות, הסוחרים היו מביאים למטבעה אונקיית זהב ומקבלים תמורתה מטבעות בערך של 72 שילינג, על אף שכמות הזהב שסיפקו הייתה מספיקה כדי לטבוע מטבעות בערך של 74.4 שילינג. ההפרש הזה, 2.4 שילינג, נקרא "סניוראז'", והוא הרווח של מנפיק המטבע – הממשלה – על פעולת הנפקת הכסף (עוד על הסניוראז' בהמשך).

Gold Unite – Wikimedia

קיימת בבלוגוספירה רומנטיזציה רבה סביב מטבעות קומודיטי כ"כסף אמיתי". אחרי הכל, מדובר בכסף שהממשלה לא יכולה להדפיס מתי שהיא רק רוצה כדי להוציא את עצמה מחובות. בשביל להנפיק עוד מטבעות, צריך לרכוש את המתכות היקרות שמהן מורכבות המטבעות. וגם אם חלילה קורס השלטון שהנפיק את המטבע כתוצאה ממשבר כלכלי או מלחמה, הרי שתמיד נוכל להתיך את המטבעות למטילי מתכת ולהמיר אותם למטבעות חדשים אצל סמכות מוניטרית אחרת. מעבר לכך, נתקלתי במספר מקורות מידע "אלטרנטיביים" אשר טוענים כי תחת מערכת מוניטרית המבוססת על קומודיטי, אינפלציה איננה אפשרית. תיאור זה הינו פשטני מאוד, שגוי היסטורית וגם מאוד תמים. אם היה כל כך טוב עם מטבעות הכסף, הנחושת והזהב, מדוע ויתרנו עליהם?

מטבעות הקומודיטי הם כסף מאוד בעייתי, בעיקר מהסיבות הבאות:

א. אין עודף – לצופה התמים זו עלולה להיראות כמו בעיה שולית, אך מדובר בכשל טכני מהותי שפוגע בכסף קומודיטי בכל צורותיו. הכלכלן זוכה פרס הנובל Thomas Sargent אף הוציא ב-2003 ספר העוסק במיוחד בבעיה הזאת, The Big Problem of Small Change (הוצאת פרינסטון). הבעיה עם מתכות יקרות היא שהן, ובכן, יקרות, ומכיוון שכסף הקומודיטי עשוי מהן, ערכו המינימלי מוגבל לפי שווי המתכת. נניח שכולנו מסתובבים עם מטבעות זהב, כסף ונחושת בארנק שלנו, וביום קיץ חם מעוניינים לרכוש ארטיק בשקל. בבואנו לשלם למוכר נגלה כי אין לנו שום מטבע שיכול לשלם על העסקה הזאת. המטבע הקטן ביותר שלנו (נניח, מטבע נחושת קטנטן), שווה ערך ל-20 ארטיקים לכל הפחות. וגם אם נשלם איתו, אזי בפני המוכר תעמוד בעיה זהה, אין לו אפשרות להעניק לנו עודף. במילים אחרות, עלינו לבחור בין לרכוש 20 ארטיקים, לבין להתבשל בחום. קשה לקיים כלכלה בצורה הזו.

מהמאה ה-13 עד למאה ה-19 ההיסטוריונים הכלכליים מזהים תהליך של ניסוי וטעייה מצד השלטונות האירופאים והים-תיכוניים שמטרתו פתירת בעיות המחסור של הכסף הקטן על ידי ניסויים מוניטריים. הבעיה החמירה לקראת המהפכה התעשייתית. בידי התעשיינים הבריטים לא היו מספיק מטבעות בעלי ערך קטן מספיק כדי לשלם משכורות לעובדים שלהם. קשה לשלם מידי יום או מידי שבוע משכורות במתכות יקרות, במיוחד כשרמת השכר לא גבוהה במיוחד. הפתרון של תעשיינים מבירמינגהם, למשל, היה לייצר מטבע משלם שאיננו עשוי ממתכת יקרה אלא מייצג אותה בלבד ומבטיח המרה למתכת זו. מטבע זה, שלא הוכר על ידי הממשלה הבריטית הפך, בתחילת המאה ה-19, למטבע הפופולרי ביותר למשכורות ורכישות קמעונאיות במדינה. השוק החופשי אמר, למעשה, כי הוא איננו מעוניין במטבעות העשויים ממתכות יקרות (מטבעות פרטיים, מפח למשל, היו קיימים אפילו לפני כן). לעיון נוסף אני מפנה לספר Good Money: Birmingham Button Makers, the Royal Mint, and the Beginnings of Modern Coinage, 1775-1821.

בעיית הכסף הקטן נפתרה, טכנית, עם המעבר לצורות כסף מודרניות יותר, אבל מעניין לראות מקרים מודרניים בהם כתוצאה מתקלה טכנית או בעיה נקודתית, מגיעה מדינה למצב בו אין לאזרחיה כסף קטן. המקרה האחרון היה בקפריסין במרץ 2013, שם כתוצאה מסגירת הבנקים בצו ממשלתי כחלק מתכנית ההצלה שלהם (או השוד הציבורי, תלוי בנקודת ההתייחסות של הצופה) חל מחסור חמור בעודף קטן. כתבת של ה-Financial Times סיקרה את הנושא וסיפרה כי נהגי המוניות שינו את מודל תימחור הנסיעה שלהם ממונה למחיר קבוע ועגול הניתן לתשלום בשטרות של 5 ו-10 אירו. ידיעות אחרות סיפרו על מוכרים רבים אשר דיווחו על ירידה בפידיון היומי מכיוון שאין להם עודף להחזיר ללקוחות. כסף קטן – אך השפעתו וחשיבותו למסחר היום יומי גדולה.

ב. פיחות ואינפלציה – אחד מחיצי הביקורת שמופנים כלפי כסף פיאט מודרני בו אנחנו משתמשים כיום הוא שהמערכת המוניטרית לא מבוססת על דבר, מלבד אמון. אך המציאות היא שכל מערכת מוניטרית עם רשות מרכזית שולטת מבוססת לבסוף על אמון. אמון, שבמהלך ההיסטוריה הכתובה והידועה לנו הופר פעם אחר פעם, עבור כסף ממתכת כמו עבור כסף מנייר.

פיחות (Debasement) היא דרך פשוטה ואלגנטית של מנפיק המטבע, כלומר הרוזן, נסיך, מלך או הממשלה לנער את כיסי הציבור ולגבות ממנו מס על ידי פגיעה בערך הכסף שבידם. פגיעה זו מתורגמת לאינפלציה, שחיקה בערכו של הכסף ועליית מחירים. הממשל מודיע כי החל מהיום, המטבע המוכר הולך לעבור שינוי. ערכו הנומינלי יישאר זהה, ואילו כמות המתכת היקרה שבתוכו תקטן. בצורה הזו יוצר הממשל תמריץ להטבעתן של מטבעות חדשות והתכתן של המטבעות הישנות.

נדגים את הבעייתיות של הפיחות עם הדוגמה התאורטית הבאה: נניח שקיים במדינה מטבע אחד בשם שקל אשר עשוי מחצי אונקיית זהב. מחירה של אונקיית הזהב קבוע, אם כן, בערך של שני שקלים. לפתע מכריז ראש הממשלה כי החל מרגע זה, כל מטבע שקל יכיל רבע אונקיית זהב בלבד ומשקלו יפחת, אך ערכו הנומינלי, "1 שקל", יישאר קבוע. מרגע ההכרזה, הופך למעשה מחירה של אונקיית הזהב לארבעה שקלים במקום שני שקלים. מחזיקי המטבעות הישנים ("הטובים") יבחרו להתיך את המטבעות שלהם ולטבוע אותם למטבעות חדשים ("רעים"). המתכת של מטבע שקל ישן וטוב יכולה לייצר שני מטבעות חדשים ורעים. כתוצאה מכך ממהר הציבור לטבוע מטבעות חדשים, והממשל נהנה מרווחי סניוראז' בגין ההנפקות החדשות. כלכלנים קוראים לתופעה הזאת בשם "חוק גרשם", והוא מהווה את אחד מחוקי הכלכלה הישנים ביותר.

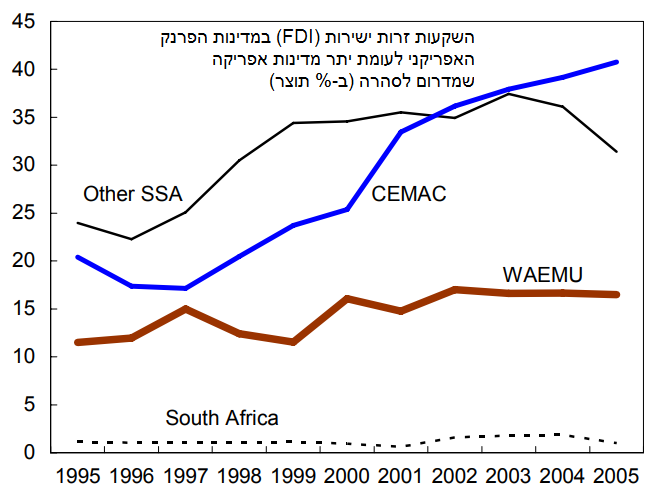

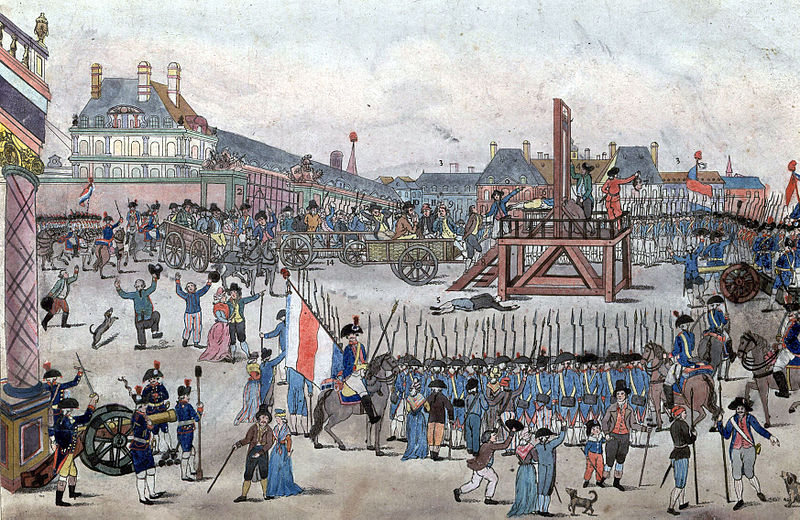

הפיחות מוביל ללחץ אינפלציוני. לא רק מחיר המתכת היקרה עולה כתוצאה מהפיחות, אלא מחיריהם של כל המוצרים הבסיסיים. לא חסרות דוגמאות היסטוריות לאינפלציה כרונית בתקופה של כסף קומודיטי הנובעת ממניפולציה של בסיס הכסף על ידי הממשל. בתקופת מלחמת "מאה השנים" למשל, הייתה צריכה צרפת כסף למימון המשך הלחימה. פיחות המטבע הוכיח את עצמו ככלי מיסוי מעולה עבור הכתר הצרפתי, מכיוון שבמקום לשלוח את גובי המיסים לערים ולכפרים הם יכלו פשוט לפחת את הליבר הטורי (livre tournois) ולהביא את האזרחים והסוחרים עצמם לרוץ למטבעות לצורך התכה והטבעה מחדש של הכספים. מנהל חטיבת המחקר של בנק ישראל, הכלכלן פרופ' נתן זוסמן, ופרופ' יוסף זעירא חקרו ומצאו כי כי בין השנים 1337-1360 ביצע הממשל הצרפתי 85 פיחותים במטבע (!) 51 מהם תוך 6 שנים. הפיחותים הובילו את כלכלת צרפת למצב של היפר אינפלציה ולאחר מכן תקופת רגיעה זמנית, עד לתחילת המאה ה-15 בה שורה של פיחותים הובילה להיפר אינפלציה חמורה יותר ולעלייה במחיר הכסף של כ-3,500%. מחיר החיטה שהייתה מקור המזון העיקרי של החקלאים זינק פי 4 מ-1418 עד 1422. היפר אינפלציה איננה, אם כן, תופעה של כסף מנייר בלבד, אלא תופעה של ממשל לא אחראי ללא קשר לשיטה המוניטרית.

ג. שחיקה טבעית (ולא טבעית) במטבע – כסף ממתכת יקרה לא עמיד במיוחד. מטבעות העשויים מזהב ומכסף נשחקים משימוש. כלכלנים הם לא מטאלורגים, אבל הקונצנזוס מדבר על שחיקה ממוצעת של 1% בשנה בשווי המתכת היקרה במטבעות. משמעות הדבר היא שבכל רגע נתון מסתובבים בכלכלת קומודיטי מטבעות עם ערכים שווים אך משקל שונה. תארו לעצמכם שאתם מעוניינים למכור סחורה בחמישה שקלים, וכל מטבע של שקל עשוי מכסף. התשלום בעבור הסחורה שתקבלו יהיה חמישה מטבעות של "שקל", אך תכולת המתכת היקרה בכל אחד מהשקלים תהיה שונה. יהיו שקלים שיהיו שווים "יותר" מאשר שקלים אחרים. בפועל, אנשים יעדיפו לשמור את המטבעות "הטובים", כלומר המטבעות שמשקלם מלא, בביתם, וישתמשו לצרכי מסחר ותשלום חובות במטבעות "רעים", כלומר מטבעות שעקב השחיקה משקלם נמוך יותר. זהו מקרה נוסף של חוק גרשם בפעולה.

בעיה זו הייתה נפוצה בעבר. ונוספה לה בעיית ה-Clippers. אנשים לא סימפטיים אשר היו חותכים חתיכות מאוד קטנות מהמטבעות ובכך "גונבים" לעצמם שאריות מתכת יקרה, אולם שיפורים טכנולוגיים בטביעת המטבעות צימצמו את הפעילות הזו בהדרגה.

ד. לחצים אינפלציוניים ודיפלציוניים כתוצאה משינוי במחיר הסחורה – כאשר המטבע שלכם עשוי ממתכת מסוימת, שינוי בהיצע או בביקוש של המתכת, גם אם אינו קשר לביקוש ולהיצע של כסף, מביא ללחצים אינפלציוניים או דיפלציוניים. בואו נניח, לשם המחשה, שמחר יתגלה הר ענק של זהב אי שם במקסיקו, או ששיפור טכנולוגי יאפשר כרייה של כמות כפולה של זהב בפרק זמן זהה. משמעות הדבר היא שהיצע הזהב יגדל משמעותית, ומכאן שמחירו של הזהב ירד.

לא מדובר בדיון תיאורטי בלבד. המאה ה-16 ותחילת המאה ה-17 היו תקופה אינפלציונית בה המחירים עלו בהדרגה, ועל פי חלק מהמקורות הכפילו את עצמם פי 6 במשך מאה וחצי. אחת הסיבות לאינפלציה הייתה יבוא הזהב מהעולם החדש לספרד ולמדינות מערב אירופאיות אחרות. הגידול בהיצע הזהב הוביל לירידה במחיר הזהב. ומכיוון שהזהב היה הכסף בחלק ממדינות מערב אירופה, ירידה במחיר הזהב היא ירידה בשווי הכסף – או במילים אחרות – אינפלציה.

דוגמא מודרנית יותר היא הבהלה לזהב בקליפורניה, במחצית השנייה של המאה ה-19. בשנת 1849 כריית הזהב בקליפורניה עקפה את כל כריית הזהב השנתית בארה"ב כולה. העלייה הזו בהיצע הזהב הובילה לעלייה של 30% במחירים הקמעונאיים בין השנים 1850-1855.

כאשר הכסף שלכם הוא למעשה סחורה אשר ההיצע שלה נקבע על ידי כוחות השוק, יש לשורה של גורמים שליטה על רמות המחירים. ואכן, התנודתיות ברמת המחירים בעידן כסף הקומודיטי הייתה גדולה לעין שיעור מאשר התנודתיות ברמת המחירים בעולם המערבי בימינו אנו, וזאת גם אם נשקלל פנימה את האינפלציה של שנות ה-70. תנודתיות המחירים תחת סטנדרט הזהב, למשל, נמדדה כגדולה פי 13 מאשר בכסף פיאט מודרני (Coefficient of variation – עפ"י מחקר של William Gavin, מ-St. Louis Fed).

כסף אמון (Fiduciary Money)

החסרונות הרבים של כסף קומודיטי פיזי הובילו לפתרון טכני יעיל עם שמות רבים, בין היתר Token Money, Fiduciary Money ו-Subsidiary Coinage. אבל כל אותם מושגים מתייחסים לקונספט פשוט. בסיס הכסף נותר קומודיטי, כלומר יחידת המידה הראשית של הכסף היא עדיין סוג של מתכת יקרה, אך המטבעות (ועכשיו גם שטרי הכסף) אשר בהם משתמשים במסחר היום יומי הם מטבעות העשויים ממתכת זולה או שטרי כסף העשויים נייר. כדי לשמור על הקישור לבסיס הכסף, נבנה מנגנון המאפשר לכל אחד להמיר את המטבעות או שטרי הכסף שבידו בכל עת לאותה מתכת יקרה לפי שער המרה קבוע.

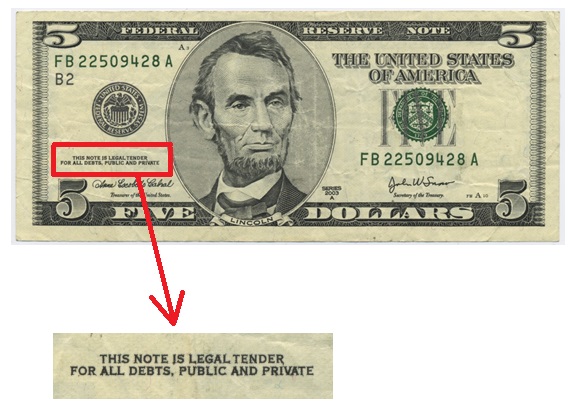

שטר של 50 דולר, המקנה למחזיק בו את הזכות להמיר אותו במטבעות זהב הלך חוקי של ארה"ב, בשווי 50 דולר.

סדרת השטרות של 1928, ארצות הברית

הפתרון של כסף אמון הוכיח את עצמו כמוצלח מאוד והתפשט בכל רחבי העולם. ראשית, הוא פתר את בעיית העודף. בסיס הכסף יוכל להמשיך להיות מטבעות ומטילי זהב המוחזקים אי שם בכספת בנק, ואילו הממשלה תוכל לייצר שטר קטן ככל רצונה או מטבעות עם ערכים מאוד קטנים מחומרים זולים, אשר יהיו שווים חלק זעום מבסיס הכסף. כסף אמון גם טיפל, בצורה חלקית, בתופעת שחיקת הכסף מכיוון שהשימוש של המתכות היקרות פיזית במחזור ירד משמעותית. תופעת הזיופים דווקא גדלה עם הכנסתם של שטרי כסף מכיוון שנייר קל לזייף, ומאז החלה מלחמה טכנולוגית בין המדינה שמנפיקה את השטרות לבין הזייפנים שמנסים לזייף אותם.

אבל המעבר לכסף אמון לא פתר את בעיות היסוד של כסף קומודיטי. מכיוון שבסיס הכסף הוא עדיין מתכת יקרה, שינויים בביקוש ובהיצע למתכת זו עדיין השפיעו על רמת המחירים היום יומית. מעבר לכך, כפי שנציג עוד מעט, שמירה על קשר לזהב לא מבטיחה יציבות מחירים או צמיחה כלכלית.

סטנדרט הזהב

סטנדרט הזהב (או תקן הזהב) הנו שיטה מוניטרית לפיה מדינות הצמידו את הכסף שלהם לשווי הזהב. על ידי הדפסת שטרי כסף הניתנים להמרה לזהב לפי יחס המרה קבוע המדינה שמרה על היצע הכסף יציב יחסית. כל מדינת החזיקה במלאי זהב שהיווה את הבסיס להיצע הכסף שלה. בשביל להדפיס שטרות נוספות, נדרשה המדינה להחזיק זהב נוסף. ארצות הברית, למשל, קיבעה את המחיר של הזהב בשנת 1834 לפי שער של 20.67$ לאונקייה. משמעות הדבר היא שעבור כל אונקייה שממשלת ארצות הברית מחזיקה בכספותיה, היא יכולה ליצור כסף בשיעור 20.67$ אשר ניתן להמרה לפי דרישה. ממשלת בריטניה קיבעה את מחיר הזהב לפי 4.2478£ לאונקיית זהב. משמעות הדבר היא ששער החליפין של הדולר-פאונד עומד על 4.867£/1$, כפי שנגזר מהמחירים הקבועים לזהב.

תקן הזהב היה אמור להיות מנגנון אשר יוביל ליציבות מחירים עולמית עקב הצמדתו לזהב. נניח שארצות הברית חווה צמיחה כלכלית מהירה. מכיוון שהיצע הזהב שבידי הממשלה הוא מוגבל בטווח הקצר, אמור להיות מופעל לחץ לירידת מחירים בארה"ב, מה שיגדיל את היצוא האמריקאי לבריטניה, ובצד השני יגדיל את היבוא הבריטי עבור מוצרים זולים יותר מארצות הברית. בצורה הזאת זהב עובר, למעשה, מבריטניה לארצות הברית (פאונדים עוברים לארצות הברית, אשר מומרים לזהב), מה שמגדיל את היצע הכסף האמריקאי ומעלה מחירים, ומקטין את היצע הכסף הבריטי ומוריד מחירים. בצורה הזאת נשמרת (בטווח הארוך) יציבות המחירים בין מדינות העולם.

אבל תקן זהב איננו ערובה ליציבות מחירים, כפי שהדגמנו מקודם עם בהלת הזהב של קליפורניה, אשר אירעה בזמן שארה"ב הייתה תחת תקן זהב דה פקטו. מעבר לכך, כפי שהדגשתי לאורך כל הרשומה עד כה, זה לא משנה ממה עשוי הכסף שלך, אלא מה הנציגים שלך בממשל עושים איתו. תקן הזהב היה אמור לשמור על יציבות מחירים לאורך זמן והיה אמור לשמור על רמת המחירים זהה בין המעצמות השונות. אבל כפי שכל ילד בגן יודע:

דג האמור, ממשפחת הקרפיונים

תקופת תקן הזהב התאפיינה בתקופת דיפלציוניות ומידי פעם גם קפיצות אינפלציוניות. מדינות שלא יישרו קו עם כללי התקן ספגו חלק ניכר מהזהב שקיבלו מבלי להגדיל את בסיס הכסף (ראו Sterilization), במיוחד צרפת ובלגיה, ולאחר מלחמת העולם הראשונה גם ארצות הברית. הבריטים היו, ככל הנראה, הצדיקים היחידים בסדום. תקן הזהב נחשב עד היום לסיבה העיקרית לשפל הגדול של שנות ה-30 (אליבא דמילטון פרידמן, בכל אופן).

כסף פיאט (Fiat Money)

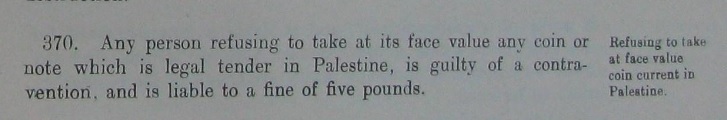

בכל מקום בעולם כיום משתמשים בכסף פיאט, כלומר בכסף שאיננו קשור לאף סחורה ואיננו מגובה באמצעות מגנון המרה לאף מתכת יקרה. יותר מ-2,000 שנים לאחר שהמטבע הראשון הוטבע בלידייה, במאה ה-7 לפנה"ס, עברה האנושות לשיטה מוניטרית בה הכסף עומד בפני עצמו, ואיננו תלוי באף מתכת או סחורה אחרת. המחשבה על "כסף מנייר" ללא שווי אינטרינזי יוצרת אצל אנשים רבים אי נוחות מסוימת, אבל קשה להם להסביר מדוע.

וורן באפט תהה פעם מהי התועלת הכלכלית שבכריית זהב במעמקי האדמה באפריקה ובאמריקה הלטינית, התכתו למטילים, ולאחר מכן כריית בור נוסף בארצות הברית והכנסת הזהב לשם תחת שמירה קפדנית. הנקודה היא שאין שום דבר מיוחד בזהב או בכל מתכת אחרת כבסיס עבור מערכת מוניטרית. כאשר אנחנו מקבלים משכורת בצ'ק ורצים להוציא אותה על קניות במכולת או על רכב חדש אין כל משמעות לכך שמטילי זהב יועברו לכספת ממשלתית שנחצבה אי שם בהרי ירושלים למשמרת. להפך, העלות של שמירה של תקינת זהב (או כל מתכת אחרת) מוערכת בכ-2.5% מסך התוצר הלאומי (עפ"י פרידמן) – הון עתק!

מתנגדי כסף פיאט מעלים כמה טענות שראוי להתייחס אליהן כנגד קיומו של כסף זה:

1. קל לממשלה להדפיס כמויות עצומות של הכסף ולייצר אינפלציה – ובכן, זה נכון. וממשלות אכן מדפיסות לעתים כמויות גדולות מאוד של כסף ומייצרות באמצעותו אינפלציה. זה מה שממשלות עושות, הן מתמרנות את בסיס הכסף כדי להוציא כספים מהציבור בצורה של מס אינפלציוני. וזה לא חדש. כפי שהראיתי ברשומה זו, ממשלות בכל תקופה ועידן היו מתמרנות את בסיס הכסף ופוגעות באזרחים שלהם. הזהב, הכסף, הנחושת והאלקטרום לא יצילו אותנו מפני עליות מחירים ולא יסייעו לנו לשמור על כוח הקנייה שלנו. הדבר היחידי שיכול לעשות את זה הם נבחרי ציבור אמינים ושקיפות מלאה. זו, אגב, אחת הסיבות בגינה יש לנו בנק מרכזי אשר איננו כפוף בצורה מלאה לממשלה. זהו אחד ממנגנוני הבלמים והאיזונים שאנו מפעילים כדי למנוע מנבחרי הציבור מלהשתלט על היצע הכסף ולהדפיס אותו כרצונם (עוד על הבנק המרכזי ותפקידיו, ברשומות הבאות).

2. בשעת צרה או קריסה טוטלית של המשטר תמיד אפשר להתיך את הזהב ולהשתמש בו ככסף במקום אחר, מה שלא אפשרי בכסף פיאט שנהפך לנייר חסר ערך – זה נכון אך ורק לכסף קומודיטי פיזי, דהיינו כסף שעשוי פיזית ממתכת יקרה. אם הכסף שלכם הם שטרות נייר המגובים בזהב ששוכב באיזה בנק, אתם יכולים לשכוח מלהגיע אליו בזמן של קריסה כלכלית (פשוט תשאלו את אזרחי קפריסין). שיטת הקומודיטי הפיזית מכילה כל כך הרבה חסרונות (שפורטו לעיל) שעצם המחשבה על לשוב אליה איננה הגיונית.

3. הזהב הוא המגן הטוב ביותר מפני אינפלציה! – זו פשוט שטות מוחלטת. אין כמעט שום קורלציה ראויה בין אינפלציה לבין מחיר הזהב (למעשה, מחיר החיטה מהווה גידור טוב יותר מפני אינפלציה עבור אנשים עניים. חוששים מאינפלציה? התחילו לאגור שקי חיטה…), לאורך תקופות זמן הגיוניות. גם אין לו שום סיבה להיות גידור טוב של אינפלציה: השימוש בזהב ביצור הוא זניח בהשוואה לחומרים אחרים שמחירם משפיע הרבה יותר על הוצאותינו היום יומיות (לדוגמא: נפט, גז, חיטה, תירס, כותנה – עליה במחירים של מוצרים אלו משפיעה הרבה יותר על האינפלציה מאשר עליה במחיר הזהב).

ואי אפשר לעשות רשומה על כסף בלי תמונה שמציגה כסף פיאט בתור נייר טואלט

בונוס: סניוראז' הלכה למעשה

כפי שציינו בדוגמא של כסף הקומודיטי, סניוראז' הוא למעשה מס שגובה הממשלה עבור הנפקת הכסף. בעידן כסף הקומודיטי, הסניוראז' נוצר על ידי ההפרש בין עלויות היצור והתוכן של המטבע לבין כמות המתכת היקרה שהובאה בפועל למטבעה. הסניוראז' בתקופת ימי הביניים השתנה בהתאם לצורכי המונארך ונע בין 1-2% לבין 40% במקרים קיצוניים.

לצערי, קיימת אי הבנה בבלוגוספירה לגבי כיצד עובד הסניוראז' בעידן של כסף פיאט. הגישה בה נתקלתי עד כה אומרת שמכיוון ששטר של 100 שקל שווה 100 שקל, אבל עלות הייצור שלו היא בערך שקל בודד אחד, אזי הסניוראז', כלומר הרווח של בנק ישראל מכל הדפסת שטר שווה ערך ל-99 ש"ח. "דעה" זו גם מופיעה תחת הערך "סניוראז'" בויקיפדיה העברית (אולי מישהו באמת ירים את הכפפה ויתקן את הערך?). אם שיעור הסניוראז' באמת היה גבוה כל כך, אז בנק ישראל היה מדווח על רווחים אדירים מידי שנה, ובעיות התקציב של מדינת ישראל היו נפתרות (ועל הדרך, היו נוספות לנו בעיות חדשות, כמו היפר אינפלציה כרונית).

אנשים שטוענים שתחת כסף פיאט ערך הסניוראז' הוא רוב רובו של הערך הנקוב על השטר מתעלמים מעובדה פשוטה – בנק ישראל לא רק מנפיק את שטרות הכסף, אלא גם מחויב לרכוש אותם בחזרה במחיר מלא. כלומר בנק ישראל מתחייב לקבל כל שטר במצב תקין של 100 שקלים, ולזכות את חשבונכם ב-100 שקלים. כיצד מרוויח בנק ישראל סניוראז' בכלל במצב כזה?

התשובה היא מרוויח, אבל לא הרבה. הרבה פחות מאשר בעידן הכסף קומודיטי, בכל אופן. בנק ישראל מנפיק שטר חדש של 100 ש"ח בעלות ייצור של, נניח, שקל אחד בלבד לשטר. כלומר, בנק ישראל רושם הכנסה מידית של 99 שקלים. לא רע, אבל אם מישהו היה מחזיר לו מידית את השטר, והוא היה נאלץ לזכות את חשבון הבנק שלו ב-100 שקלים, הייתה יוצאת פעולת הדפסת הכסף לפעולה שמפסידה כסף עבור הבנק המרכזי. למזלו של בנק ישראל לכל שטר יש אורך חיים, ולוקח זמן עד שהוא מוצא את עצמו במכונת הגריסה של בנק ישראל. נניח לצורך הדוגמא של אורך החיים הממוצע של שטר של 100 שקל הוא 5 שנים. כלומר, בממוצע שטרות של 100 שקלים ימצאו את עצמם במחזור במשך 5 שנים לפני שיימסרו חזרה לבנק ישראל, ככל הנראה עקב בלאי מתקדם.

אז בנק ישראל מחליף את השטר בתמורה ל-100 שקלים ומשקיע אותם באג"ח ממשלתי, אשר נושא תשואה של כ-2% בשנה. כלומר מידי שנה מרוויח הבנק 2 שקלים. אמרנו שעלות היצור של השטר היא שקל, או 20 אגורות בממוצע לשנה (בהינתן מחזור של 5 שנים). נתעלם מעלויות העברה וגריסה, ונגלה כי עבור כל שטר של 100 ש"ח שמייצר בנק ישראל, הוא מרוויח מידי שנה 1.8 שקלים מידי שנה (2 ש"ח רווח – 20 אגורות עלויות יצור). זהו רווח הסניוראז' של בנק ישראל. סכום נאה, אבל רחוק שנות אור מ-99 ש"ח על כל שטר…

יש סייג אחד להסבר שלי – חלק מהכסף לא חוזר לעולם לבנק ישראל. שטרות שהושחתו או כסף שאבד מהווים, למעשה, אובדן של כסף שמתורגם מידית לרווח עבור בנק ישראל. כמובן שניתן להכיר ברווח רק לאחר שסוג הכסף הספיציפי הזה נעלם מהמחזור לחלוטין, מכיוון שלבנק ישראל אין שום מושג לגבי כמה כסף הלך לאיבוד בסוף שנה. בדוחותיו הכספיים לשנת 2010 דיווח בנק ישראל כי כתוצאה מהפסקת השימוש במטבע של 5 אגורות, רשם בנק ישראל רווח של 220 מליון שקל בגין מטבעות של 5 אגורות שמעולם לא הוחזרו לבנק. דין פרוטה כדין מאה.

סיכום, וגרסת TL;DR

לא היה לכם זמן לעבור הכל? רוצים את השורה התחתונה? המסרים המרכזיים של רשומה זו:

– זה לא משנה ממה עשוי הכסף שלך, אלא מיהם האנשים שמנהלים אותו. זהב, כסף, נחושת, או נייר – החלטות של המלך, הדוכס או נגיד הבנק המרכזי הן שמשפיעות בראש ובראשונה על רמת המחירים. כסף פיאט אפשר להדפיס, כסף זהב אפשר לשערך מחדש. בסופו של דבר התוצאה זהה – לכם יש פחות עושר.

– תמיד הייתה אינפלציה. אינפלציה היא לא המצאה של עידן כסף הפיאט. יש לנו עדויות לאינפלציה לאורך ההיסטוריה האנושית הכתובה, ואפילו להיפר אינפלציה.

– העולם עבר, בצורה הדרגתית, לכסף פיאט. וזאת כי לאנשים לא אכפת כמה זהב יש בכספת שכוחת אל בבעלות הממשלה אלא מהי הדרך הקלה והפשוטה ביותר שלהם להמיר את העבודה שלהם במצרכים ובשירותים.

ברשומה הבאה

נדבר על מערכת הבנקים ברזרבה חלקית, כיצד התפתחה, כיצד היא עובדת, האם כסף הוא חוב ולמה זה בסדר גמור שלבנק אין את כל הכסף שלנו בכל רגע נתון.

נהניתם? תרם לכם? סקרן אותכם? עצבן אותכם ואתם מתים לפרוק את התסכול שלכם בתיבת התגובות למטה? אל תישכחו להירשם לעדכונים אוטומטיים בדוא"ל, כדי שלא תחמיצו את הרשומה הבאה בסדרה, בשבוע הבא.

[wysija_form id="1"]

חומר לעיון נוסף וביבליוגרפיה:

Good Money: Birmingham Button Makers, the Royal Mint, and the Beginnings of Modern Coinage, 1775-1821 / G. Slegin

The Big Problem of Small Change / T. J. Sargent & F. R. Velde

The Evolution of Small Change [PDF] / T. J. Sargent & F. R. Velde

Commodity money inflation: theory and evidence from France in 1350–1436 / N. Sussman & J. Zeira

Macroeconomics (7th Edition) / S. L. Slavin

Bimetallism / Angela Redish

The Gold Bug Variations / Paul Krugman

The Golden Dillema / Erb & Harvey

Seniorage / Bank of Canada