אוטוטו יגיע הרגע הגדול. במשך שנים עבדתם על מיזם חייכם ובניתם סיפור הצלחה. העיתונים הכלכליים מנסים כבר שנים לנחש מתי תצטרפו לליגה של הגדולים ותהפכו את החברה שלכם לחברה ציבורית. כשתהיו ציבוריים, כל אחד יוכל לקנות מניה בחברה שלכם, ואתם והעובדים שלכם תוכלו למכור חלקים מהשליטה שלכם בחברה בתמורה לכסף גדול. במסדרון העובדים מסתודדים ומתלחשים, מנסים לנחש אם ירוויחו מזה חופשה, רכב או דירה חדשה. שואלים את עצמם אם כדאי להם למכור ישר או לחכות קצת. בכל פעם שאתם צועדים במסדרון הם מביטים בכם ומנסים להבין מתנועות הגוף שלכם עד כמה אתם קרובים לצלצל בפעמון המסחר המסורתי בבורסה של ניו יורק.

עיקר ההתרגשות מגיעה כש*הם* באים לבקר אתכם במשרד. החבר'ה עם החליפה והעניבה. אלו שישר רואים עליהם שהם לא מפה. בנקאי השקעות. שנים שהם נותנים לכם ולחברה שלכם שירותים בחינם או בכמעט חינם. הם אומרים שהם רוצים "לצמוח אתכם". הם בונים עבורכם אקסלים עם תחזיות הכנסות ורווח. כשאתם מעקמים את האף הם בונים אקסלים חדשים. הגרפים שלהם תמיד באים בהידוק ספירלה. הם מזמינים אתכם למסעדות טובות כשאתם בלונדון, מחלקים מתנות שוות, ואף פעם לא שאלתם אבל יש לכם תחושה שהם יעזרו לכם לקבור גופה ביער אם תבקשו מהם. לאנליסט הראשי יש מעדר בתא המטען של האוטו. בנקאי השקעות מוכנים לכל תרחיש.

הם חברים שלכם כי הם רוצים להיות שם כשהחברה שלכם תהפוך לציבורית. הם רוצים להיות ה"חתמים", ה-Underwriters, הבנקאים שלוקחים את מניות החברה הפרטית שלכם ושמים אותן למסחר ציבורי בבורסה. יש להם צבא של רואי חשבון ועורכי דין שידאגו לתשקיף ההנפקה, יש להם אלפי "מנהלי מערכות יחסים" עם משקיעים מוסדיים ופרטיים שרק מחכים להזדמנות לקנות מכם חתיכה, ויש להם את האנליסטים החכמים ביותר, אלו שמסוגלים להצדיק (כמעט) כל מחיר עם המודל הנכון. וכל זה בשביל עמלה פעוטה של 5-7% משווי ההנפקה שלכם. חברים לא באים בזול.

הנפקות ראשוניות וכסף על השולחן

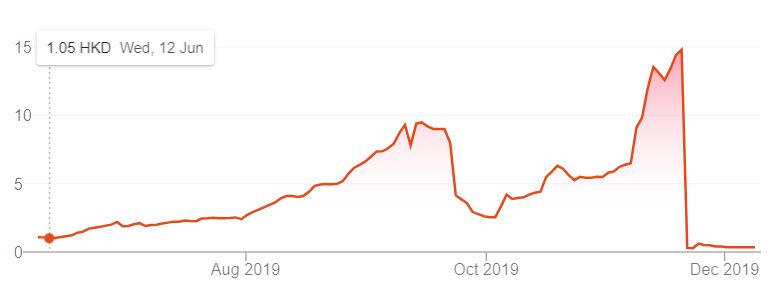

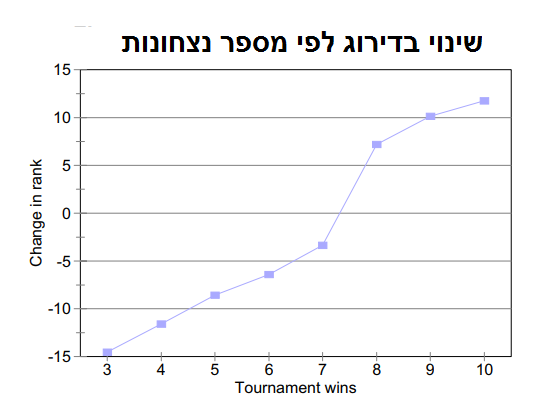

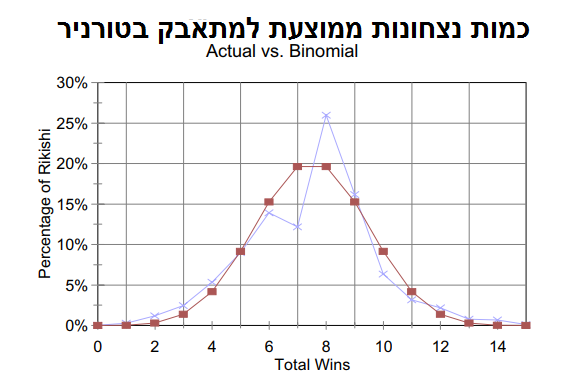

הדרך המסורתית להפוך חברה לציבורית היא באמצעות הנפקה ראשונית, או IPO. התהליך לא תמיד נעים או יעיל במיוחד. בראש ובראשונה, הוא אורך זמן רב. במשך חודשים ולעיתים אף שנה שלמה מנסים החתמים לשווק את ההנפקה ללקוחות מוסדיים. בתנאי אי-וודאות ושוק תנודתי, כמו למשל כשיש מגפה קטלנית שסוגרת את הכלכלה העולמית, קשה להיסגר על ה"מחיר" הנכון של ההנפקה. המוסדיים נוטים לדרוש Lock-Up Period, כלומר תקופה של בין שלושה לשישה חודשים במהלכם אסור לך ולמשקיעים שלך למכור את המניות שלהם, כדי למנוע הצפה של היצע מניות אשר עלול להוריד את המחיר. ואם כל זה לא מספיק, ישנה תופעה שמעצבנת יזמים וכלכלנים כאחד שמכונה ה-"IPO Pop": ביום ההנפקה, המחיר של מניות החברה הציבורית הטרייה נוטה לזנק, לעיתים בחדות.

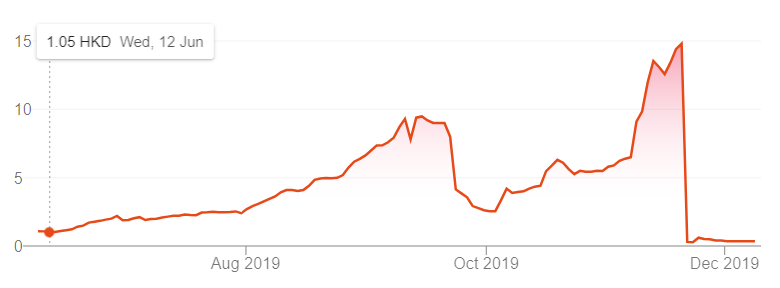

זינוק במחיר המניה ביום הראשון למסחר הוא בגדול חדשות טובות, אבל כאשר הזינוק הוא חד מאוד, המשמעות המתבקשת שמובנת מיד על ידי היזמים היא שהם "השאירו הרבה כסף על השולחן". הקפיצה הממוצעת של יום המסחר הראשון להנפקות ב-2020 הגיעה לכמעט 49%. זאת אומרת שבממוצע, בהנפקה של מיליארד $, המוכרים ויתרו על כמעט 490 מיליון $. זה כואב לגלות, והוביל חלק מהחברות לנסות לעשות ניסויים עם הנפקות בדרכים שונות, כמו למשל הנפקה באמצעות מכירה פומבית (כל משקיע מגיש מחיר, החברה מייצרת על בסיס המידע את עקומת הביקוש להנפקה שלה ומנפיקה במחיר האופטימלי). אבל גם ניסויים אלה תקעו אצבע בעיני המוכרים. שלוש ההנפקות הגדולות בשנת 2020 שהשתמשו במכירה פומבית הסתיימו בקפיצה משמעותית במחיר ביום המסחר הראשון: Unity Software עם 30%, Doordash עם 80%, והשווי של מניות החברה שמאפשרת לכם להציץ במגירת התחתונים של אנשים זרים, Airbnb, יותר מהכפיל את עצמו ביום המסחר הראשון. עאלק עקומת ביקוש.

חברת צ'ק פתוח

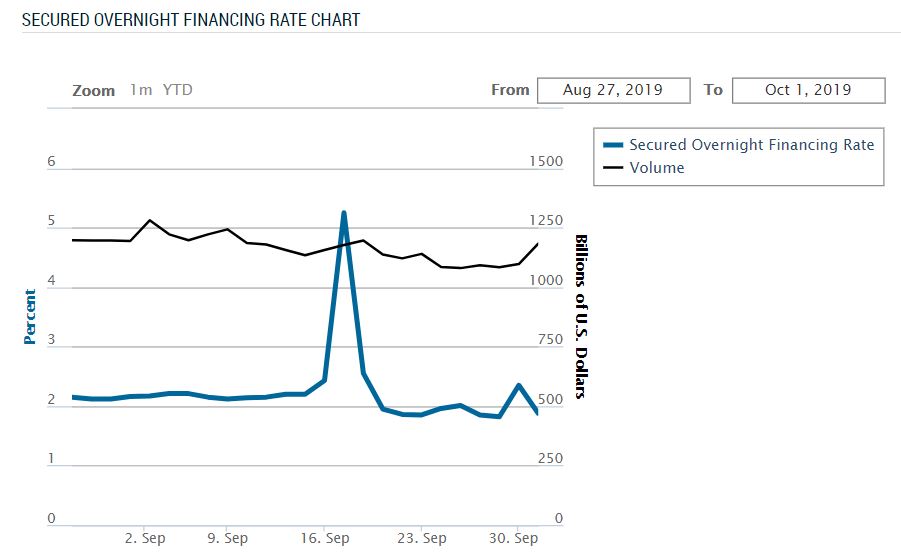

אי-הוודאות שאפיינה את שוק ההון ב-2020 נתנה להמצאה פיננסית ישנה חיים חדשים. המילה המדוברת ביותר השנה בתחום ההנפקות היא SPAC (מעתה "ספאק") או Special Purpose Acquisition Company. ספאק, בגדול, היא "חברת קש". חברה שאין לה שום פעילות, אלא רק חשבון בנק וערימה של כסף בתוכו. את הספאק מקים "ספונסר", בדרך כלל בית השקעות גדול או משקיע מפורסם, אשר מקבל נתח שליטה גדול (לרוב 20% משווי החברה). המשקיעים מזרימים כסף אל הספאק מבלי שידעו לאיזו חברה יגיע לבסוף (אם כי יש להם הזדמנות להתחרט). מסיבה זו, התקשורת מכנה את הספאק "חברת צ'ק פתוח".

מדובר באלטרנטיבה להנפקה ראשונית מסורתית שהפכה לכ"כ פופולרית השנה, עד ש-248 חברות SPAC שונות גייסו סכום השקעה כולל של מעל ל-80 מיליארד $. זה יותר מאשר הסכום שגויס בכל השנה להנפקות מסורתיות של חברות. קראתם את המשפט הזה נכון. ב-2020 חברות ללא שום פעילות גייסו יותר כסף בשוק ההון האמריקאי מאשר חברות "אמיתיות". זמנים מעניינים.

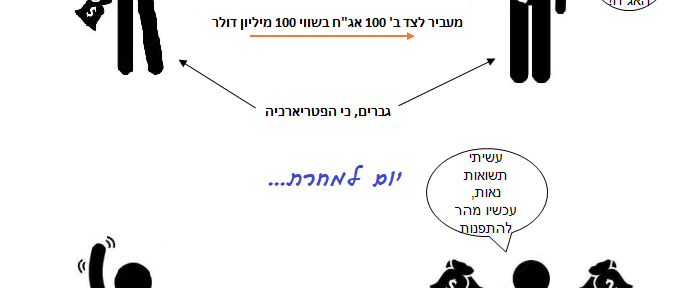

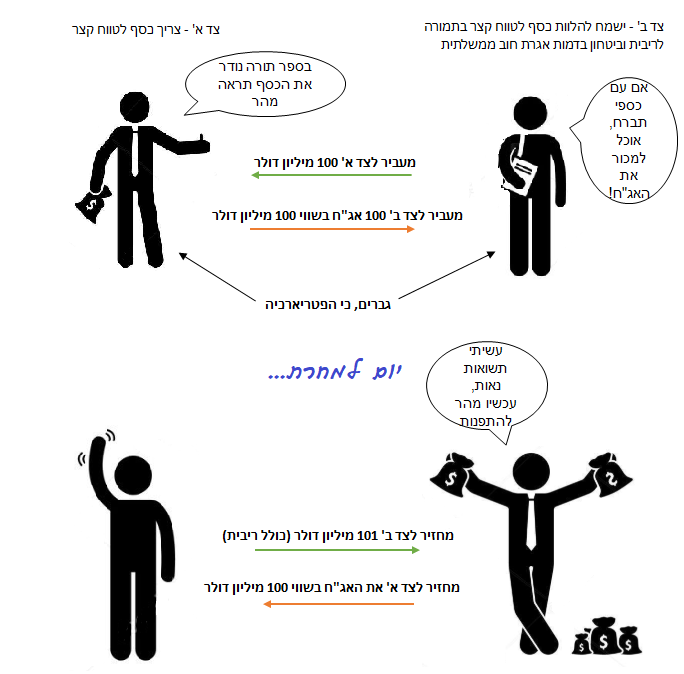

לאחר שהספאק גייסה את הסכום הנדרש, יש לספונסר שנתיים לחפש חברה פרטית שמעוניינת להפוך לציבורית ולהציע לה להתמזג עם הספאק במחיר שנקבע מראש במו"מ ביניהם. אם לא ימצא מטרה ראויה תוך שנתיים, הספאק תיסגר והכסף יוחזר למשקיעים. אם המטרה תמצא והספונסר והחברה הפרטית יגיעו ביניהם להסכמה, החברה הפרטית תתמזג לתוך הספאק, והספאק תשנה מיד את שמה לשם של החברה הפרטית. הידד, באמצעות אלכימיה של שוק ההון הפכנו את החברה הפרטית שלנו לחברה ציבורית. כדי לתמרץ את המשקיעים להישאר בעסקה לאחר שהמטרה אותרה, הספאק יציע להם גם אופציה (Warrant) לרכוש מניות נוספות מהחברה הממוזגת במחיר קבוע במועד מאוחר יותר. זהו תמריץ נוסף שנועד לוודא שהעסקה תתרחש.

הספאק מחפשת מטרות גדולות ממנה. באופן כללי, ספאק מחפשות מטרות מיזוג בשווי שגדול פי 2-6 מהסכום שגוייס עבורן. רוב הכסף יוזרם מ"השקעות פרטיות בגופים ציבוריים" (באנגלית זה נשמע יותר טוב: Private Investments in Public Equities, או PIPE), כלומר מגופים מוסדיים גדולים שמקורבים לספונסר. בדרך כלל קרנות גידור ו(פרדוקסלית) קרנות פריווט אקוויטי.

האם הספאק מספיק?

אם אתם מנכ"לים או סמנכ"לי כספים של חברה פרטית שמחפשת להנפיק, לאופציית הספאק יש יתרון אחד ברור עבורכם – מהירות. לא עוד כנסי משקיעים ארוכים במשך חודשים, טיסות לישיבות עם קרנות פנסיה ומנהלי השקעות, ספקולציות והרבה אי-וודאות. כל מה שאתם צריכים לעשות הוא להגיע להסכמה על המחיר עם גוף אחד, הספונסר של הספאק, ומובטח לכם כי תהפכו לחברה ציבורית במחיר שאתם מסכמים. בהנפקה ראשונית אתם צריכים להכריז על כוונתכם להנפיק, לנקוב במחיר, ולקוות שהשוק יסכים אתכם. יש פה פוטנציאל לפאדיחות (תשאלו את אדם נוימן). עם ספאק, אתם נושאים ונותנים בסתר עם מנהל השקעות, מגיעים להסכמה, ואז מפרסמים את המהלך. זה כמעט נטול כאבים.

יש אולי יתרון שני, קטן יותר. אם אתם מנכ"לים של חברה גרועה שהשוק לא אוהב, יכול להיות שתצליחו לשכנע ספונסר להתמזג אתכם. נכון, הספונסר מעסיק הרבה אנשים חכמים, אבל לא חכמים יותר מהשוק כולו. עסקה בין כמות מצומצמת של אנשים תהיה מתומחרת בפחות יעילות מאשר הנפקה פתוחה בבורסה. יש סיכוי גדול יותר למצוא ספונסר פראייר מאשר להנפיק לשוק של פראיירים.

אבל בהנחה ואתם מנהלים חברה אטרקטיבית ונחשקת, ואתם לא בלחץ להנפיק במהירות, במה הספאק עוזר לכם? זו שאלה שרבים מתקשים לענות עליה. הדוגמא הפופולרית ביותר לספאק בתקשורת כיום שייכת למשקיע האקטיביסט ביל אקמן (מי שהימר לאחרונה נגד חברת הרבלייף). אקמן הוא הספונסר של הספאק הגדולה ביותר נכון לרגע זה, שגייסה 4 מיליארד $ (ייאמר לזכותו שהוא לוקח נתח של 7% ולא 20%). אבל אקמן הוא, כאמור, אקטיביסט ידוע. הוא לא משקיע שיושב בשקט ונותן למנכ"ל לנהל. הוא מצביע על כל מה שהוא לא אוהב בחברות שהוא לוקח בהן חלק, ודורש שיתוקנו. מבנה החברה, סוגי הפעילות, השכר של המנהלים… אקמן שייך לסוג המשקיעים שמאמינים שבעלי המניות צריכים להיות מעורבים יותר באופן הניהול של החברה. האם הקלות של ביצוע הנפקה באמצעות הספאק של אקמן שווה לכם את כאב הראש של להתעסק איתו כמשקיע עיקרי בשנים הקרובות?

ומדוע המשקיעים שמו אמונם בספאק של אקמן? מכיוון שהם סומכים עליו למצוא עסקה טובה. במילים אחרות, הם סומכים עליו שישלם לכם הרבה פחות ממה שאתם שווים. אם הייתם מוטרדים מלהשאיר "כסף על השולחן" עם הנפקה רגילה, הנפקה באמצעות ספאק לא פותרת לכם את הדילמה. ביום המיזוג אתם עשויים לגלות שהמחיר של החברה הממוזגת מזנק בבורסה בעשרות אחוזים. אולי תתגעגעו למכירות פומביות.

למען הסר ספק, אני חושב שליתרון המהירות והסרת חוסר הוודאות יש משקל חשוב בחשיבות הספאק, ואם שנת 2021 תהיה גם היא שנה תנודתית עם עליות וירידות ושוק שמחפש כיוון, מנכ"לים עשויים להעדיף את הנוחות והוודאות היחסית שהספאק מעניק. אבל אני לא בטוח שנמצא בשנתיים הקרובות 248 חברות פרטיות מצויינות שמעוניינות במיזוג הזה. יהיו לא מעט ספאקים שיתפרקו ללא מיזוג, ויהיו גם כמה עם מיזוגים כושלים.

מה יוצא למשקיעים מזה?

מדוע שמשקיע יזרים כסף ליזם שמתכנן לקנות איתו חברה, אבל הוא כרגע לא יודע איזו? זוהי נקודה טובה להזכיר לציבור הקוראים שהבלוג הזה לא מחלק עצות השקעה. עשו את המחקר שלכם. אבל הנה נקודה למחשבה.

פוטנציאל הרווח של המשקיע תלוי ביכולת של הספונסר למצוא מטרה טובה, לסגור על מחיר שמהווה דיסקאונט משמעותי לשווי האמיתי של החברה הפרטית, ובעיקר ב-IPO Pop, בזינוק במחיר ביום המיזוג (אחרת המשקיע יכול פשוט לרכוש את מניית החברה ביום המיזוג). המשקיע למעשה מהמר על "חוש הריח" של הספונסר, ומוכן לוותר בשביל זה על הרבה בדיקת נאותות, דרישות רגולטוריות ומנגנון בקרה של שוק שלם.

זה לא אומר שכל הסיכויים נגד המשקיע. הרצון לצמצם פוטנציאל פאדיחה יכול להוביל מנהלי חברות אטרקטיביות רבות לוותר מרצון על כסף כדי לסגור במהירות עם ספונסר בעל שם אשר יוכל להבטיח את המחיר ואת ההנפקה. בעסקאות עם מינוף PIPE גדול סך עלויות ההנפקה יהיה זול יותר מאשר הנפקה ראשונית רגילה, וזה תמריץ נוסף.

אבל אולי מוטב לו, למשקיע הזהיר, לדאוג שרק חלק קטן מכספו יהיה מושקע בצ'קים פתוחים.

כל הרשום בבלוג זה הוא למטרת מידע בלבד, לא מתיימר, לא מהווה ולא יכול להוות ייעוץ או שיווק השקעות המותאם באופן אישי וספציפי לצרכיו האישיים של כל אדם. בחיאת זומזום אל תיקחו עצות השקעה מבלוגים.