ביום רביעי הודיעה ממשלת ארגנטינה כי לא תצליח לעמוד בתשלום חוב לנושיה. משמעות הדבר היא שעל פי תנאי האג"ח, החלה ספירה לאחור של 30 יום ("תקופת הגרייס") שבסופה על ארגנטינה להגיע להסכם לגבי תוואי התשלום עם הנושים שלה. כפי שזה נראה כרגע, להסכם הם לא יגיעו. ארגנטינה מציעה לנושים תספורת של 62% על תשלומי הריבית ועוד 5.4% על הקרן. במילים אחרות, היא רוצה לקצץ תשלומי חוב שהיא חייבת לנושים זרים בשווי של כמעט 40 מיליארד דולר. הנושים, אם תהיתם, מסרבים.

בין אם יושג הסכם ובין אם לא, דבר אחד נראה ברור: ארגנטינה בדרך לחדלות הפירעון התשיעית שלה. הפעם הראשונה שבה לא עמדה ארגנטינה בהתחייבויותיה הפיננסיות כלפי נושים הייתה ב-1827, בסך הכל 11 שנים אחרי הכרזת העצמאות שלה, והאחרונה (עד כה) הייתה ב-2014. ארגנטינה היא חלק ממועדון שנשמח לא להשתייך אליו לעולם: מדינות שפושטות את הרגל באופן כרוני. נמצאות שם בעיקר מדינות אמריקה הלטינית, כמו מקסיקו, קולומביה, אקוודור, וונצואלה, צ'ילה, אורוגוואי ופרו, אבל גם למדינות כמו יוון יש היסטוריה ארוכה של אי עמידה בתנאי ההלוואות שלקחו. ארגנטינה נחשבת לגרועה במיוחד, מכיוון שחלק גדול מפשיטות הרגל שלה היו בתקופה האחרונה (מקסיקו אמנם הגיעה לחדלות פירעון עשר פעמים, אבל האחרונה מביניהן הייתה ב-1982).

כיצד הופכת מדינה לפושטת רגל סדרתית? יש שני מרכיבים הכרחיים לסיפור. הראשון, הקל מבין שניהם, הוא שעליה לייצר מוסדות שלטון כושלים וניהול כלכלי לוקה בחסר. במקרה הארגנטינאי, הבנק המרכזי הוא סניף של משרד האוצר והדפסת כסף למימון הוצאות המדינה הייתה פרקטיקה מקובלת עוד מימי Perón.

המרכיב השני מסובך הרבה יותר, ומעניין אותנו במיוחד בפוסט הזה. כדי שתוכלו לפשוט רגל פעמים רבות, עליכם תחילה לזכות באמון המשקיעים פעמים רבות. אם התנהלתם בחוסר אחריות כלכלית ואף אחד לא מוכן להלוות לכם עוד כסף, תפשטו רגל רק פעם אחת. אבל בסיפור הארגנטינאי וגם אצל פושטות רגל סידרתיות אחרות, תמיד יש מישהו שמוכן להמשיך ולהלוות כסף לממשלה. מדוע ממשלות כאלה מסוגלות לחזור לשוק ההון ולהתממן בו גם אחרי שלא עמדו בהתחייבותיהן פעם אחר פעם? מדוע משקיעים זרים, כולם משקיעים מוסדיים נבונים עם אנליסטים ומחלקות השקעה ענפות, ממשיכים להלוות להן כסף, לרוב תוך זמן קצר בלבד מחדלות הפירעון האחרונה שלהן?

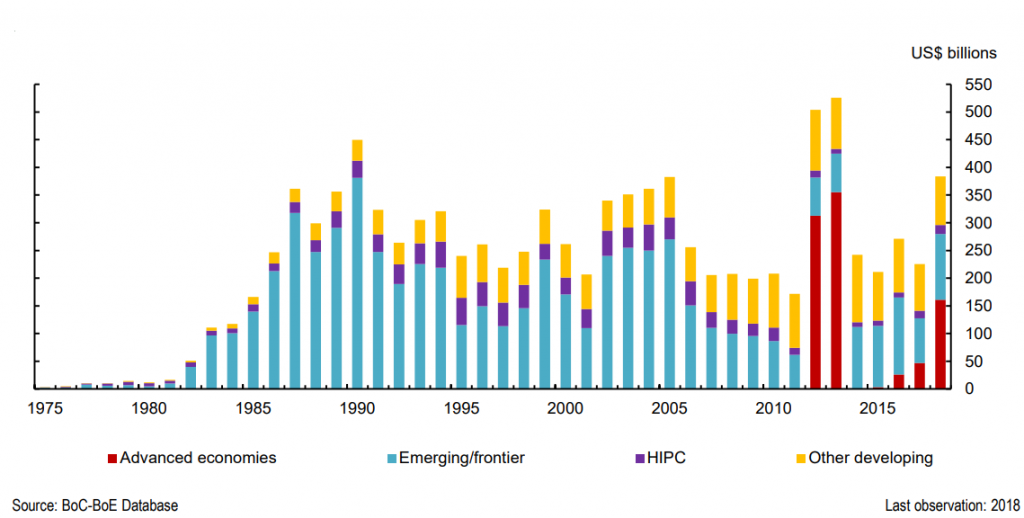

מקור: הבנק המרכזי של קנדה. https://www.bankofcanada.ca/wp-content/uploads/2019/09/swp2019-39.pdf

בשנת 2017, שנה אחת בלבד אחרי שיצאה מהליך הסדר החוב האחרון שלה, הנפיקה ממשלת ארגנטינה אג"ח בסך 2.75 מיליארד דולר לתקופה של 100 שנה. היו לא מעט עיתונאים שחשבו ששיא החוצפה נשבר אם ממשלה שממש לאחרונה לא עמדה בהתחייבויותיה חושבת שמישהו יתן לה הלוואה למאה שנה. אם ההיסטוריה היא מדד טוב לעתיד, בתקופה הזו ארגנטינה צפויה לפשוט רגל לפחות עוד שש פעמים. עדיין, המשקיעים, כולם גופים מוסדיים גדולים, הסתערו על אגרות החוב. הם לא עשו זאת מכיוון שהם מאמינים שארגנטינה שינתה את דרכיה, אלא מכיוון שהאג"ח נשאו תשואה דולרית שנתית של 7.9%.

במאמר מעניין של Meyer, Reinhart ו-Trebesch ניתן הסבר הגיוני להתנהגות המשקיעים. החוקרים בחנו את התשואה הריאלית המתקבלת מהשקעה ארוכת טווח באגרות חוב של ממשלות החל מ-1815 (קרב ווטרלו) וכלה ב-2016. בין הממצאים שלהם, החוקרים מצאו שהתשואה הריאלית ארוכת הטווח של השקעה באגרות חוב של ממשלות "פושטות רגל סדרתיות" (לפחות שתי פשיטות רגל במדגם) במטבע זר מניבה תשואה ריאלית של 7%, המהווה פרמייה של 4.1% להשקעה בחוב של ממשלות הנחשבות ל"נכס חסר סיכון" (בריטניה עד מלחה"ע הראשונה, ארה"ב לאחריה), ופרמיה של 0.8% על חוב של מדינות שפשטו רגל פעם אחת או לא פשטו רגל כלל. הנתון הזה כולל את ההפסדים הנגרמים מתספורות, מלחמות ומשברים כלכליים. כמובן, סטיית התקן (התנודתיות) גבוהה יותר עבור פושטות הרגל הסדרתיות, כצפוי.

לפי המחקר, פשיטות רגל מרובות מגדילות באופן כללי את התשואה לאחזקה. השקעה בחוב של ארגנטינה לאורך כל 8 פשיטות הרגל שלה הניבה, על פי החוקרים, תשואה ריאלית שנתית ממוצעת של 8.9%, וזאת לאחר שהמשקיע ספג תספורות בשווי החוב ודחיות בתשלומים. לטענת החוקרים, המשא ומתן בין הנושים לממשלות מביא לכך שההסכם הסופי מציב לנושים תנאים שעדיין מפצים אותם לבסוף על הסיכון שהם נוטלים. זו הסיבה שהם מוכנים להמשיך לתת הלוואות לממשלות שפשטו רגל תקופה קצרה מאוד לפני כן. הם דורשים ריבית גבוהה באופן משמעותי ויודעים שבחדלות הפירעון הבאה יקצצו אותם, אבל התשואה הסופית לטווח הארוך צפויה לפצות אותם על הסיכון.

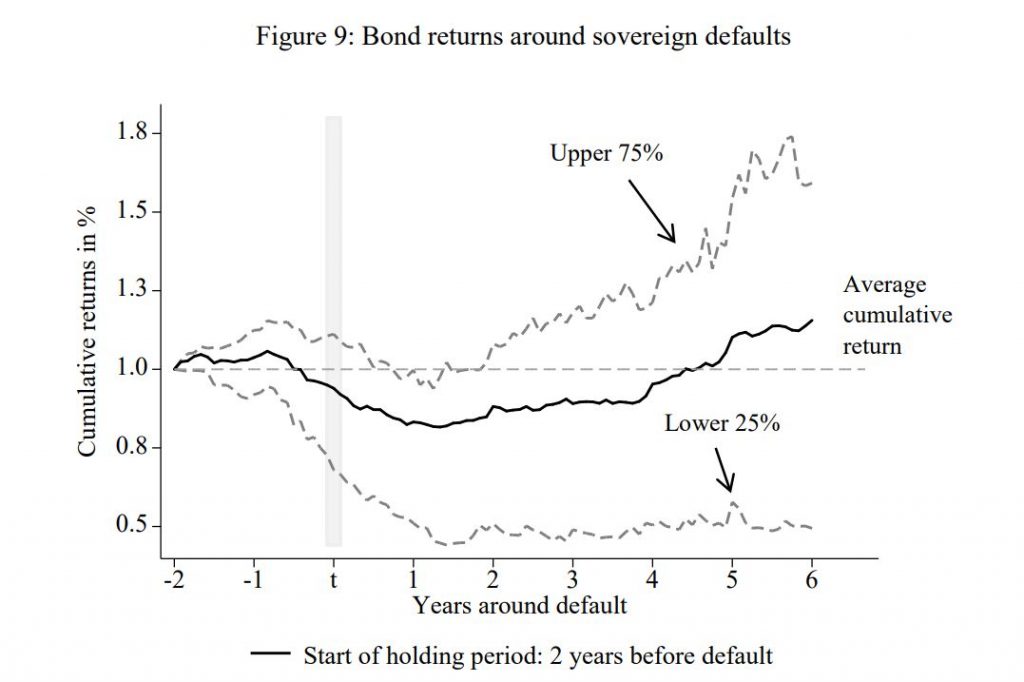

הנה גרף מהמחקר שבוחן את התשואה המצטברת בהשקעה באג"ח ממשלתית החל משנתיים לפני אירוע חדלות הפירעון. כצפוי, בעת חדלות הפירעון מתחיל המשקיע הממוצע להפסיד כסף שיתחיל להחזיר רק כעבור 5 שנים, אולם ב-25% מהמקרים המשקיע בקושי יספוג הפסד, בגלל התשואה הגבוהה, ואף כמעט ויכפיל את כספו בתוך 5 שנים. כל המקרים שנמצאים ב-25% התחתונים הם אירועי חדלות פירעון מלפני מלחמת העולם השנייה.

אז יש לנו תשובה לשאלה שבכותרת הפוסט. ממשלות פושטות רגל סדרתיות מצליחות לזכות באמון המשקיעים פעם אחר פעם מכיוון שגם לאחר התספורות ודחיות התשלומים וההמרות הכפויות, המשקיעים שמוכנים לשאת בסיכון יוצאים נשכרים מכך עם פרמייה נאה. הממשלות יכולות להמשיך לגשת לשווקים הפיננסים, והתמריץ שלהן לתקן את המוסדות הכלכליים הגרועים שהובילו לפשיטות הרגל יורד. יהיו מי שיממנו את התכנית הכלכלית הבאה שלהם.

המפסידים מהסיפור הזה הם, כבר ניחשתם, משלמי המיסים של אותן ממשלות. בנוסף לנזק של ניהול עסק או בניית חיים בתקופה של משבר כלכלי חמור, מהסוג שמתרחש כאשר המדינה שלך לא יכולה לשלם את חובה לנושים, אותם אזרחים יודעים שבסופו של דבר הם משלמים מיסים גבוהים יותר, וחלק משמעותי מכך הולך כדי לפצות את נושי הממשלה כדי שאלו ימשיכו לממן את החוב.

מה לגבי סוגיית הopm?

אם אני מניח שכמעט בוודאות ארגנטינה תפשוט רגל עוד עשור והמשקיעים שלי יפסידו המון, אבל עד אז אני יכול להציג להם שלי תשואה יפה, אז התמריץ שלי מעוות

זה נכון כמובן, אבל מכיוון שהרבה מהמשקיעים הן *אותן* קרנות גידור, חלקן ממש "מתמחות" באג"ח זבל של מדינות, אני חושב שהמשקיעים בקרנות מכירים את המשחק.