דמיינו את הסיטואציה הבאה: אתם מחליטים לרכוש מניות של חברה מסוימת, מתחברים לחשבון הברוקר שלכם ורואים שהמחיר "הטוב ביותר" לרכישה עבור מניית החברה הוא 25.30$. זאת אומרת שהמחיר הנמוך ביותר שבו מישהו שמחזיק במניה מוכן למכור אותה בבורסה הוא 25.30$. אתם משדרים במהירות הוראת קנייה דרך הברוקר במחיר זה, ומקבלים הודעה שהעסקה בוצעה. רכשתם לכם מספר מניות של החברה. אבל המחיר? המחיר שבו בוצעה העסקה הוא 25.29$ למניה. הצלחתם לקנות את המניה במחיר טוב יותר מהמוכר הזול ביותר. היום הוא יום המזל שלכם.

הסיטואציה הזאת מתרחשת מידי יום, והיא חלק מהצעת הערך של ברוקרים ללקוחות. בעבר, ברוקרים היו משדרים את הוראות הלקוחות לבורסות. היום, הברוקרים מתחרים ביניהם גם על "שיפור במחיר" (Price Improvement). יתכן שברגע ששידרתם את הוראת הקניה שלכם, לקוח אחר של הברוקר הענק שלכם שידר הוראת מכירה ב-25.29$, ובמקום לשלוח את ההוראות של שניכם לבורסה, הברוקר סגר את העסקה אצלו בבית. אפשרות סבירה יותר היא שלברוקר יש מאגר גדול של לקוחות שמשדרים הוראות קנייה ומכירה "נסתרות", כאלה שלא משודרות לבורסה (כדי שלא לחשוף את הביקוש וההיצע האמיתי של המניה) אלא נשארות אצל הברוקר עצמו וידועות רק לו. כאשר שידרתם את הוראת המכירה שלכם, הברוקר בדק תחילה את המאגר הנסתר שלו (המכונה Dark Pool, כי כל דבר בפיננסים חייב להישמע מוזר ומרושע), ראה שקיימת הוראת מכירה במחיר טוב יותר עבורכם מאשר המחיר הטוב ביותר שהבורסות מציעות, וסגר את העסקה אצלו בבית.

לסיכום, קיבלתם מהברוקר שיפור במחיר של סנט, כפול מספר המניות שרכשתם. הברוקר ידאג להסב את תשומת לבכם לכך בהודעת ביצוע הפעולה, באותו האופן ששופרסל דואגת לספר לכם שבקנייה זו חסכתם 8 שקלים. בעולם שבו עמלות המסחר במניות הגיעו לאפס, התחרות הבאה על קהל הלקוחות היא להראות להם שאצלך קונים בזול ומוכרים ביוקר. הסנט הבודד למניה בדוגמא שלנו אולי נשמע מעט, אבל הסנטים הללו מצטברים לסכומי ענק. לפי מחקר של בלומברג, ברבעון הראשון של השנה (2021) העניקו הברוקרים הגדולים בארצות הברית שיפור במחיר בשווי מצטבר של 1.16 מיליארד $ ללקוחותיהם. מדובר בהצעת ערך אמיתית וחשובה, במיוחד אם יש לכם מחזור מסחר גדול.

אבל השיפור הנמדד במחיר תלוי במהימנות הבנצ'מרק שבחרתם להסתמך עליו. כפי שנגלה מיד, "המחיר הטוב ביותר" מחושב לפי שיטה מיושנת שאולי לא מתאימה לשוק ההון המודרני. למעשה, ייתכן שאם הברוקר בדוגמא שלנו היה שולח את העסקה לבורסה, היינו מקבלים מחיר שהוא אפילו טוב יותר מ-25.29$. אם אתם משווים משהו לבנצ'מרק, וודאו קודם שאתם מבינים אותו.

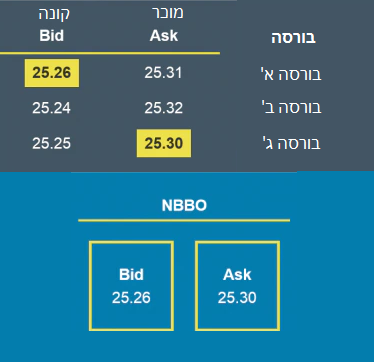

כאשר מדברים בארצות הברית על המחיר הטוב ביותר, מדברים על ה-National Best Bid and Offer או NBBO בקיצור. זוהי רגולציה שקובעת שעל ברוקר להציג ללקוח ולפעול כדי להשיג את המחיר הטוב ביותר למניה בכל הבורסות. מניה מסוימת יכולה להיסחר במספר בורסות שונות וכתוצאה מכך בטווח הזמן הקצר (מאוד) להיסחר במחירים שונים. ה-NBBO לוקח את המחירים הטובים ביותר: המוכר (ASK) הזול ביותר והקונה (BID) היקר ביותר ברגע נתון מכל הבורסות. אלו הם מחירי הבנצ'מרק. איכות הביצוע נקבעת בהשוואה אליהם.

אבל כאשר הרגולציה נקבעה, לפני שנים רבות, הוחלט להחריג הוראות קנייה ומכירה "קטנות" מחישוב ה-NBBO. החשש היה שעסקאות קטנות מאוד, כמו הוראת מכירה ל-10 מניות בודדות, יטו באופן קיצוני את ה-NBBO ויאפשרו מניפולציה של המחיר. על כן, נקבע שהוראות קנייה ומכירה של מתחת ל-100 יחידות (המכונות "Odd Lots") יוחרגו מחישוב ה-NBBO. עסקאות כאלה היוו אחוזים בודדים בלבד מנפח המסחר ממילא, ויצגו הוראות של סוחרים קמעונאיים קטנים וחסרי חשיבות בשוק ההון.

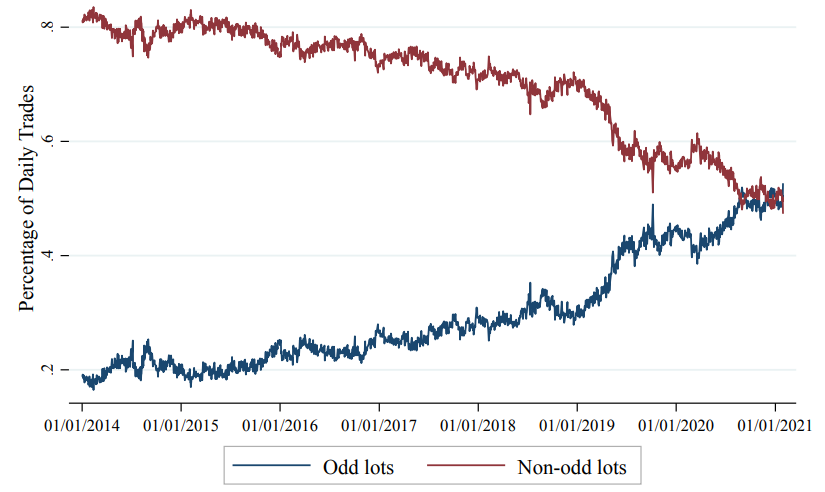

זה היה אז. המצב היום שונה בתכלית, כפי שניתן ללמוד מהגרף הזה שלקחתי מהמחקר של Robert Barlett שפורסם החודש. הגרף מציג את שיעור העסקאות הקטנות, אלה שהן עבור פחות מ-100 יחידות, בבורסת ה-NYSE הגדולה:

כפי שניתן לראות, אם בסוף 2014 כ-5% מנפח המסחר היומי בבורסת NYSE היה עבור הוראות Odd Lots, הרי שבסוף 2020 נפח המסחר בהוראות אלו חצה את ה-40%. אותן עסקאות "קטנות" כבר מהוות חלק מהותי וחשוב מהמסחר בבורסות, אבל הן עדיין מוחרגות מחישוב ה-NBBO.

מדוע חלה עליה כ"כ מהותית בנפח המסחר של עסקאות קטנות? מדובר בחיבור של שלושה טרנדים:

1. מחירי מניה בודדת נעשו גבוהים יותר. בעבר חברות היו מבצעות ספליט כאשר מחיר מנייה בודדת היה עולה יותר מידי, כדי לשמור על מחירים נגישים לאוכלוסיה. היום חברות נותנות למחירי מניה בודדת להגיע לערכים גבוהים מאוד. מחיר מניית אמזון, למשל, נסחר בדקות כתיבת שורות אלו במעל ל-3,340$ למניה בודדת. הוראה מינימלית של 100 יחידות בלבד תסתכם ב-334,000$, סכום "כבד" מידי עבור המשקיע הממוצע. ככל שמחיר המניה הבודדת עולה, כך מורכב נפח המסחר של המניה משיעור גדול יותר של עסקאות קטנות.

2. משקיעים מוסדיים נשענים על מסחר אלגוריתמי, אשר בין היתר מפצל עסקאות גדולות למספר עסקאות קטנות יותר. אם קרן פנסיה רוצה לבצע רכישה של מניה במיליון דולר, תוכנת המסחר שלה עשויה לפצל את ההוראה ל-100 הוראות קטנות על פני זמן, כדי למנוע מהוראת קנייה גדולה אחת להעלות בבת אחת את המחיר כלפי מעלה.

3. משקיעי ה-Reddit והטיקטוק, אשר החלו לפמפם מניות בשנה האחרונה, חמושים באפליקציית Robinhood. עלייתם של סוחרים קמעונאיים קטנים (בגודל התיק ולעיתים גם בגיל) תרמה אף היא למחזור המסחר של עסקאות קטנות. לשם המחשה, בתחילת 2021 הגיע שיעור ה-Odd Lots מנפח המסחר במניית GameStop החביבה על סוחרים אלו ל-95% (!).

אם נחזור לדוגמא שאיתה התחלנו את הפוסט: ראינו מחיר NBBO של 25.30$, שידרנו הודעה וקנינו ב-25.29$. לאור כל מה שלמדנו עד כה, אנחנו לא יכולים לדעת אם נהנינו משיפור במחיר. יתכן אף שקיבלנו מחיר גרוע יותר. אם קיימת באחת הבורסות הוראת מכירה של פחות מ-100 יחידות במחיר 25.28$, הרי שהיא לא נכללת ב-NBBO ולא בהכרח ידועה לנו. לו הברוקר היה משדר את ההוראה לבורסה, היינו מצליחים לקנות את המניה במחיר טוב יותר.

המצב הזה מייצר חוסר שקיפות שמונע מאיתנו כלקוחות מלהעריך את השירות שאנחנו מקבלים מהברוקרים שלנו במקרה ואנחנו משדרים הוראת Odd Lots. יותר מכך, זה מעלה חשש שהביצוע של הברוקר לא מהווה "Best Execution", כלומר שהמחיר שאנחנו מקבלים הוא לא הטוב ביותר שהברוקר יכול היה להציע. מכיוון שהרגולטור מודד אותו כנגד ה-NBBO, הברוקר יכול לבצע את העסקה אצלו בבית עם הצעה שעומדת בתנאים שלנו, גם אם היינו יכולים לקבל מחיר טוב יותר בבורסה. בחישוב במחקר של Barlett הוא מגלה כי ביום ה-27 בינואר 2021, יום השיא במסחר של מניית GameStop, כ-46% מכל הוראות ה-Odd Lots למניה זו היו יכולות לקבל מחיר טוב יותר לו היו מבוצעות בבורסות.

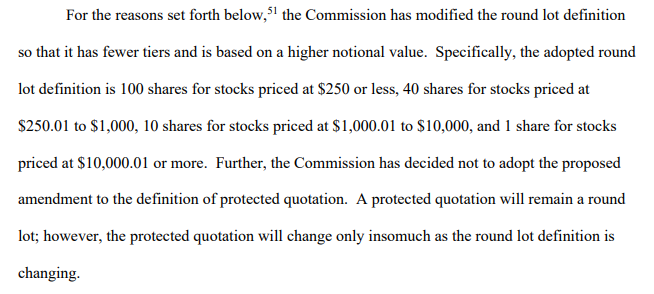

הרגולטור האמריקאי מודע לבעיות הללו, והציע לאחרונה שינוי להגדרת היחידות המינימאליות הנדרשות עבור Odd Lots כפונקציה של מחיר המניה. ככל שמחיר המניה גבוה יותר, כך הרף של כמות היחידות לצורך החשבת העסקה ב-NBBO ירד:

הצעד הזה צפוי לשפר את המצב, אם כי חלק מהבורסות תבעו את הרגולטור כדי למנוע את השינוי (הוא מחייב אותן למסור יותר מידע בזול) אז לא בטוח שהוא יעבור בקרוב.

תכנון הבנצ'מרק הוא משימה מורכבת. אם יחליטו פשוט לבטל את המושג של Odd Lots ולהכניס כל עסקה ל-NBBO, הרי שעבור רוב מחזור המסחר של הבורסה ה-NBBO יהיה חסר משמעות (עסקאות גדולות כמעט ובחיים לא יתבצעו ב-NBBO) והערך שלו כבנצ'מרק ירד. סביר להניח שהגדרת ה-NBBO תישאר, עם שינויים קטנים. אבל מי שמעביר הוראות של פחות מ-100 יחידות או מהכמות הרשמית החדשה, צריך לוודא שהוא משווה את הביצועים שהוא מקבל מהברוקר שלו לאלטרנטיבות האמיתיות שעומדות בפניו, ולא לתבחין ארכאי אשר איננו רלוונטי לו. הכירו את הבנצ'מרק שלכם.

אם נהניתם לקרוא ואתם לא רוצים לפספס את הפוסט הבא, אני ממליץ בחום להירשם לעדכונים בדוא"ל באמצעות הטופס הבא. שימו לב! אם אתם משתמשים ב-Gmail אנא וודאו שלא התגלגלנו בטעות לתיבת ה-Promotions המבאסת.

מקורות:

Bartlett, Robert P., Modernizing Odd Lot Trading (May 19, 2021).

כל הרשום בבלוג זה הוא למטרת מידע בלבד, לא מתיימר, לא מהווה ולא יכול להוות ייעוץ או שיווק השקעות המותאם באופן אישי וספציפי לצרכיו האישיים של כל אדם. בחיאת זומזום אל תיקחו עצות השקעה מבלוגים.