ביום רביעי הודיעו העיתונים בבהלה כי המיתון בדרך, והאינדיקציה לכך היא שמאורע שהתרחש בפעם האחרונה בשנת 2007 חזר והופיע בשנית: עקום התשואות האמריקאי – התהפך. בפוסט הזה נעסוק קודם כל בשאלה מהו עקום התשואות, איך הוא אמור להיראות, איך הוא נראה היום, מדוע זה מפחיד אנשים חשובים וכיצד לשקלל את המידע הזה בצורה שקולה. מכיוון שהפוסט עוסק בשוק ההון אני חוזר ומדגיש שלא מסתתרת פה אף המלצת השקעה, ובכלל, כלל חשוב לחיים הוא לא לקחת עצות השקעה מבלוגים. מתחילים:

מה הסיפור עם עקום התשואות

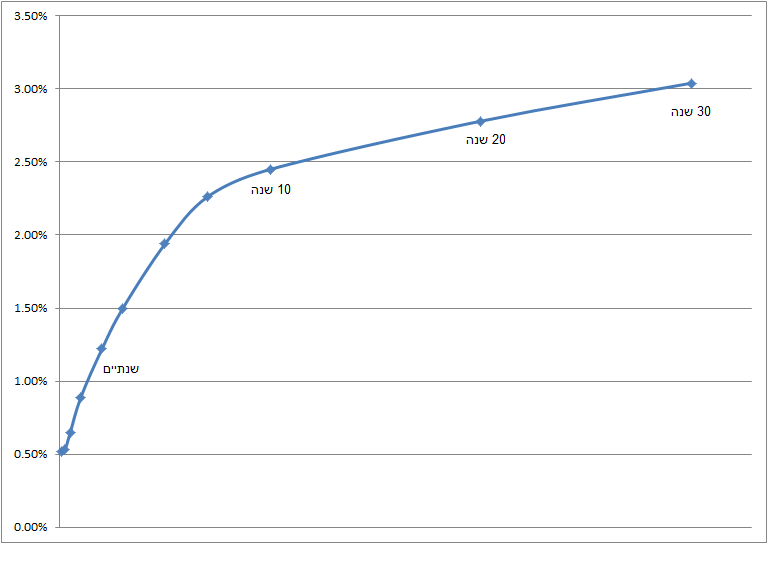

ממשלות אוהבות ללוות כסף, והן עושות את זה בעיקר דרך שוק אגרות החוב (האג"ח). ממשלת ארצות הברית, כמו ממשלת ישראל, מנפיקה אגרות חוב לציבור המשקיעים, מקבלת תמורתן כסף, ומתחייבת להחזיר אותו במועדים שונים. אגרות חוב "קצרות" הן אגרות חוב שהממשלה עומדת להחזיר את הכסף שקיבלה עבורן בקרוב (תוך חודש-חודשיים, או עד שנה), ואגרות חוב "ארוכות" הן חובות של הממשלה שיוחזרו בשנים הבאות, לפעמים אפילו עוד 30 שנה ויותר. משרד האוצר של ארצות הברית בודק מידי יום מהי התשואה הממוצעת של כל אג"ח לתקופות שונות, ומפרסם אותן לציבור. התשואה מייצגת כמה כסף מצפים המשקיעים להרוויח בשביל להלוות לממשלת ארצות הברית לתקופות שונות. את התשואות הללו שמים על גרף לפי תקופות, ומקבלים את עקום התשואות. הוא נראה בערך ככה:

העקום שמלמעלה הוא עקום "נורמלי" ובריא. אם היה אינסטגרם לעקומי תשואה, כולם היו מעלים תמונות שנראות ככה כדי לנסות לשכנע אותנו שהחיים שלהם מושלמים ושהם לא בוכים בלילה אל תוך הכרית. הוא נחשב לנורמלי מכיוון שהוא "עושה שכל": ככל שאנחנו מלווים לממשלה כסף לתקופה ארוכה יותר, כך נצפה לקבל תשואה גבוהה יותר כדי להגן עלינו מהסיכון לאורך זמן. אם נראה את הכסף רק בעוד 10 שנים, עלינו לדרוש פיצוי גבוה יותר (עבור הזמן, הסיכון, ובעיקר האינפלציה האפשרית) מאשר במצב בו ניפגש בחזרה עם הכסף שלנו רק בעוד שנתיים. העקום שלמעלה מראה בדיוק את זה: התשואה (בציר Y) עולה ככל שאנחנו מאריכים את מועד הפירעון של אגרת החוב (ציר ה-X). את הקשר הזה אנחנו מצפים למצוא בכל מקום בשוק. אם נרצה לשים פיקדון בבנק נגלה שככל שאנחנו מוכנים להיפרד מהכסף בפיקדון ליותר זמן, הבנק יהיה מוכן להציע לנו תמורתו ריבית גבוהה יותר.

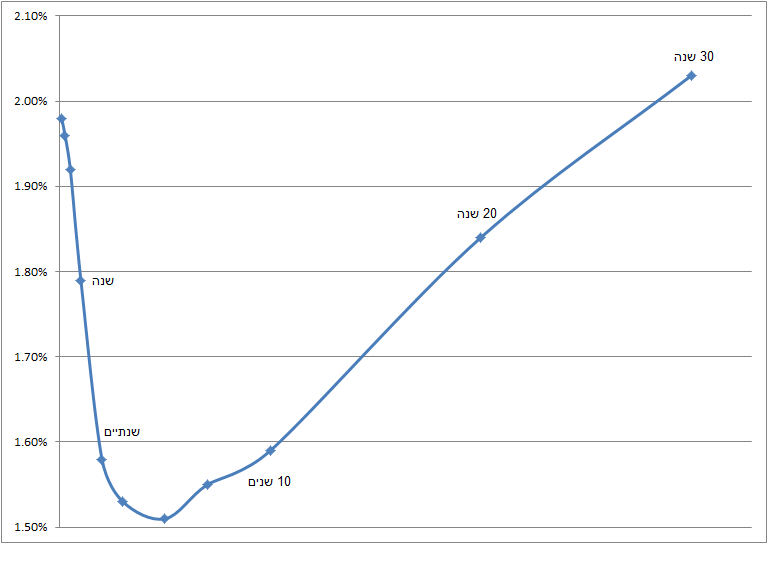

הבעיה של השוק היא שכרגע, עקום התשואות נראה בערך ככה:

לעקום התשואות הזה אנחנו קוראים "הפוך", והוא נראה רע. רחוק מאידיאל היופי שהחברה המערבית מכתיבה עבורנו. הוא נראה רע מכיוון שמשהו בו מרגיש לא הגיוני: לא זאת בלבד שאנשים מוכנים לקבל כמעט את אותה תשואה עבור אגרת חוב לשנתיים ואגרת חוב לעשר שנים, אלא שעבור אגרת חוב קצרה יותר, לשנה בלבד, הם דורשים תשואה גבוהה יותר! מה קרה לכל אותם משקיעים מתוחכמים ומלומדים בשוק ההון? שכחו את מה שלמדו במבוא למימון? מדוע הם מוכנים להסתפק בתשואה נמוכה יותר עבור אשראי לתקופה ארוכה יותר ומסוכנת יותר?

נשים את עצמנו לרגע בנעליהן המצוחצחות של מנהלות קרנות הפנסיה אשר רוכשות את אגרות החוב הארוכות הללו. אם הן צופות שבעתיד הנראה לעין יאלץ הבנק המרכזי בארצות הברית להוריד בחדות את הריבית במדינה, אולי אפילו לטריטוריה השלילית, אז ישתלם להן לקנות את אגרות החוב הארוכות גם בתשואה נמוכה יחסית – מתוך ציפייה לעלייה בשווי שלהן ברגע שהריבית במשק תרד בחדות. ומתי הבנק המרכזי מוריד את הריבית בחדות? בתקופה של מיתון כלכלי, כמובן.

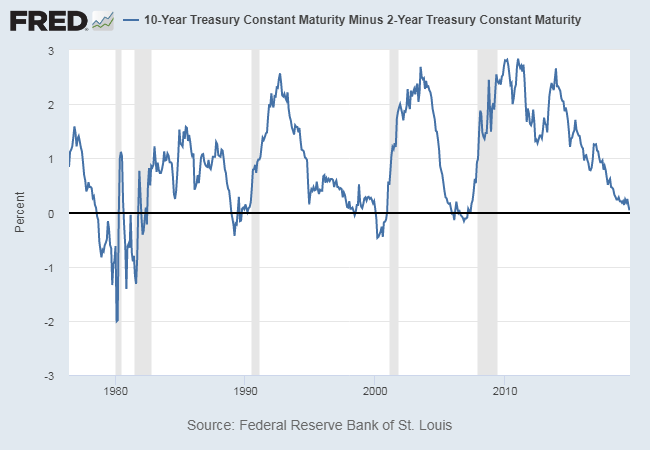

ההסבר האינטואיטיבי הזה הוא הסיבה שרואים בהיפוך עקום התשואות כסימן אזהרה נבואי של שוק האג"ח: "הרבה אנשים חכמים חושבים שהריבית בעתיד תרד, כלומר, מיתון בדרך!". כסימן אזהרה שחוזה שחורות יש לו רקורד די מרשים: הנה גרף שמתאר את הפרש התשואה בין אג"ח של ממשלת ארה"ב ל-10 שנים לבין אג"ח של ממשלת ארה"ב לשנתיים. ברגע שהפרש התשואה יורד אל מתחת לאפס, המשמעות היא שעקום התשואות "התהפך", שכן התשואה לשנתיים גבוהה מהתשואה לעשר שנים:

פרקי הזמן המסומנים באפור מסמנים תקופות שבהן שרתה ארה"ב במיתון כלכלי. חדי העין ישימו לב כי עקום התשואות "התהפך", כלומר התשואה ה"קצרה" עלתה על התשואה ה"ארוכה" בתקופות של מיתון או מיד לפני מיתון. לא תמיד ולא מיד, אבל, בהחלט ניתן לראות בגרף הזה קשר חזק. ניכר כי אותן מנהלות קרנות פנסיה יודעות מה הן עושות.

תיאוריות חלופיות, כדי לא לבאס

כמה דברים שחשוב לזכור בנוגע להיפוך עקום התשואה: 1. לא תמיד מגיע אחריו מיתון; 2. גם אם מגיע אחריו מיתון, פרק הזמן שעובר בין ההתהפכות לבין המיתון משתנה ולא ידוע; 3. הנבואה לא ניתנה לסוחרי אג"ח, למרות שהם נוטים לחשוב אחרת.

הנה שתי תיאוריות חלופיות על מדוע היפוך עקום התשואות לא בהכרח מבשר על מיתון בטווח הזמן הקרוב. אין לי דעה מוצקה לגבי אף אחת מהן, אבל חשוב להכיר אותן כדי להבין את מגוון הדעות שקיימות בשוק:

שינוי מבני בעקום התשואות – בעשור האחרון אנחנו רואים שינוי במבנה "הנורמלי" של עקום התשואות, אשר הולך ונהיה יותר "שטוח". במילים אחרות, עקום התשואות הנורמלי הוא עדיין כזה שעולה לכל אורכו, אבל ההפרשים בין התשואה הארוכה לקצרה הולכים ומתקצרים בכל העולם, ולא רק בארצות הברית. הסיבה העיקרית לכך היא ככל הנראה הירידה בציפיות לאינפלציה. האינפלציה בשנים האחרונות הייתה מאוד מאוד נמוכה, ומשקיעים הולכים ודורשים פיצוי נמוך יותר כנגדה מתוך ציפיה לכך שזהו המצב הנורמלי החדש. במצב כזה, גדלה ההסתברות להיפוך בעקום התשואות באופן כמעט אקראי, כתוצאה מתזוזות של השוק שיתקנו את עצמן בהמשך, וכולנו נצטרך להתרגל לכך שמידי פעם העקום מתהפך.

ביקוש גלובלי לאג"ח בעלות תשואה חיובית – התאוריה השנייה מתייחסת לכך שאגרות חוב ממשלתיות בטוחות אחרות, בעיקר אגרות החוב הגרמניות, נמצאות בטריטוריה שלילית מזה זמן מה. עקום התשואות של האג"ח של ממשלת גרמניה חצה את קו האפס, ומשקיעים שמלווים לממשלה הגרמנית יכולים לצפות לקבל ממנה פחות כסף ממה שהלוו לה. זה גורם למשקיעים בכל העולם לרדוף אחר תשואות ולהשקיע באג"ח ארצות הברית, בעיקר בחלק הארוך יותר של העקום. הביקוש הגבוה יותר לסדרות הללו של אג"ח אמריקאי מורידים את התשואה שלהם, וגורמים לעקום להתהפך – אך לא מדובר בציפיות למשבר אמריקאי אלא להתנפלות גלובלית על החלק הארוך יותר של עקום התשואות.

סוף דבר

היפוך עקום תשואות הוא מאורע חשוב מספיק כדי להצדיק את תשומת הלב התקשורתית שקיבל, וראוי להכיר את המושג ולהבין את המשמעות של האירוע. עם זאת, חשוב לא לקפוץ למסקנות או להתמסר לאינדיקטור פיננסי אחד כחזות הכל. הכלכלה האמריקאית עדיין צומחת ואינדיקטורים כלכליים רבים נראים חיוביים. גם אם מיתון בפתחנו, אי אפשר לתזמן אותו, יכולות לעבור שנים עד שיתרחש בפועל.

אם לא היה ברור, כל הרשום בבלוג זה הוא למטרת מידע בלבד, לא מתיימר, לא מהווה ולא יכול להוות ייעוץ או שיווק השקעות המותאם באופן אישי וספציפי לצרכיו האישיים של כל אדם. אל תיקחו עצות השקעה מבלוגים.