חלק א': השווקים יעילים, המדדים מנצחים

ב-3 ביולי 1884 הגיחה לעולם המצאה פיננסית חדשה: מדד המניות. ספציפית, מדד התחבורה של הדאו-ג'ונס, אשר הורכב מ-11 מניות של חברות תחבורה, פורסם לראשונה. 11 שנים לאחר מכן, פורסם מדד ה- Dow Jones Industrial Average המפורסם המכונה עד היום "הדאו". מדדי המניות אפשרו לסוחרים ולמשקיעים להבין כיצד סקטור מסוים בשוק, או אפילו השוק כולו, התנהג בצורה ממוצעת לאורך תקופה. ב-1957 הושק המדד המוצלח ביותר אי פעם, מדד ה-S&P 500, המהווה עוגן חשוב בתיק ההשקעות של מרבית המשקיעים בעולם. החידוש החשוב שלו היה בכך שהוא החזיק ב-500 מניות לפי שוויין היחסי. מניות להן שווי שוק גדול קיבלו משקל גדול יותר במדד התואם (בערך) את שוויין לעומת מניות אחרות במדד.

בשנת 1973 התפרסם ספר של הכלכלן האמריקאי ברטון מלכיאל בשם "הליכה אקראית בוול סטריט". הספר מנגיש לקורא ההדיוט את מה שבמחלקות הכלכלה החלו אנשים כמו הארי מרקוביץ' לטעון כבר לפני שנים: השווקים יעילים, מנהלים שמשיגים תוצאות טובות מהמדד לאורך זמן קשה למצוא, ועדיף היה להשקיע במדד מניות ולקבל את התשואה הממוצעת שלו מאשר לשלם דמי ניהול למנהלי השקעות אשר ינסו "להכות את המדד" ולהשיג תשואה עודפת. מלכיאל טבע את המטאפורה שמשתמשים בה מאז ועד היום: "קוף עיוור הזורק חיצים על עיתון כלכלי יכול לבחור תיק השקעות טוב במידה שווה לתיק השקעות שנבחר על ידי מומחה". כיף איתו במסיבות.

ב-1974 הקים ג'ון בוגל את חברת Vanguard המזוהה עד היום עם מוצרי השקעה זולים המחקים מדדי מניות. הקמת החברה סימלה למעשה את תחילתו של תהליך בו לציבור המשקיעים נפתחו הזדמנויות להשקיע באופן זול במכשירים אשר עוקבים במדוייק אחר מדדי מניות שונים. מעתה יכול היה הציבור הרחב להשקיע בצורה פאסיבית, לזנוח את מנהלי ההשקעות שמפסידים לקוף העיוור ולהישען על התיאוריות המבטיחות של מחלקות הכלכלה.

אבל מידי פעם מתרחשים אירועים שמזכירים לכולנו שהשקעה פאסיבית באמצעות מדדים איננה באמת השקעה פאסיבית, וכי החלטות ההשקעה – שבעבר התבצעו על ידי מנהלי השקעות – מתבצעות היום, בחלקן, על ידי עורכי המדדים עצמם. למי שקובע את הבנצ'מרק מותר לשנות את הרכב הבנצ'מרק בהתאם להחלטות סובייקטיביות שלו, החלטות שסותרות לא פעם את תיאורית השווקים היעילים.

חלק ב': יש קריטריונים ויש קריטריונים

שאלו כל משקיע זב חוטם מהו מדד S&P 500 והוא ידע לדקלם שמדובר במדד של "500 החברות בעלות שווי השוק הגדול ביותר בארצות הברית", וזוהי הגדרה טובה ומספקת אבל לא מדויקת. בפועל יש קריטריונים נוספים להכללתה של חברה במדד S&P 500, אשר נגזרים מכך שעורכי המדד מעוניינים בכך שיהיה למנהלי קרנות קל לחקות את המדד. מלבד דרישת הגודל, עורכי המדד דורשים שחברה שנכללת במדד תעמוד בקריטריונים הבאים: לפחות 50% ממניותיה זמינים למסחר של הציבור בבורסה, דרישת נזילות מינימלית בשווקים (נמדדת כסך שווי המניות שנסחרו בשנה האחרונה חלקי שווי השוק של החברה), ואיסור על חברות עם סוגי מניות שונים. כמו כן, חברה לא יכולה להצטרף למדד אם ברבעון האחרון היא פירסמה הפסד, ואם לא הייתה רווחית במהלך 12 החודשים האחרונים.

הקריטריונים הללו הובילו למצב שבו אחת החברות המוצלחות ביותר בהיסטוריה האמריקאית, Berkshire Hathaway, חברת האחזקות של וורן באפט, לא נכללה במדד המפורסם עד לשנת 2010 (!), למרות שבקלות יכלה לעמוד בדרישת הגודל. השווקים היעילים אמרו את דברם, אבל עורכי המדד לא הקשיבו. הסיבה לאי הכללתה של Berkshire Hathaway הייתה המסחר הדליל יחסית במניית החברה, שנבע בין היתר מכיוון שמחיר המניה היה גבוה מאוד (מעל 100,000$ למניה אחת!) אבל גם מכיוון שהרבה משקיעים במניה העדיפו להחזיק אותה לטווח ארוך ולא למכור אותה. ב-2010 החליט וורן באפט לבצע "ספליט" ולהציע 2 סוגי מניות, מניית "A" שהיא המניה הקודמת ללא שינוי, ומניית "B" ששוויה 1/1500 מניות "A" ולכן עולה פחות. הפיצול הגדיל את המסחר במניה ועורכי המדד נאותו סוף סוף להכליל במדד "500 המניות הגדולות ביותר בארצות הברית" מניה שהייתה גדולה מספיק כדי להיכנס אליו מזמן. במילים אחרות, עורכי המדד קיבלו החלטת השקעה אקטיבית, המנוגדת ל"דעה" של השוק.

בשיאו של המשבר הפיננסי, ב-15 בספטמבר 2008, הודיעה ממשלת ארצות הברית כי היא מחלצת את ענקית הביטוח האמריקאית AIG. כחלק מהחילוץ, ממשלת ארצות הברית החזיקה ב-90% מהשווי של החברה. כפי שציינו לעיל, הקריטריונים של עורכי המדד קובעים כי לפחות 50% ממניות חברה הנכללת במדד צריכים להיות זמינים למסחר על ידי הציבור, וזה קריטריון ש-AIG חד משמעית לא עמדה בו. עם זאת, בפוסט משנת 2014 (בעל הכותרת הפרובוקטיבית: "בתוך S&P 500: ועדת ניהול אקטיבית") הודה יו"ר הועדה של המדד כי מתוך דאגה לשווקים (!) החליטו עורכי המדד לזנוח את הכלל כדי לא להדאיג משקיעים בשעת משבר על ידי מחיקתה של ענקית הביטוח המוכרת לכל מהמדד. גם כאן גילו המשקיעים הפאסיביים שמישהו מקבל החלטות אקטיביות עבורם.

בשנת 2017, עם ההנפקה המוצלחת של SNAP, החברה שעומדת מאחורי אפליקציית מסרים וסרטונים שמאפשרת לכל אחד לצלם את עצמו עם אוזני שועל, הודיעה הועדה כי לא תסכים לצרף את SNAP למדד מסיבות של משילות תאגידית. החברה הונפקה עם מבנה מניות כפול לפיו היזמים מחזיקים במניות המעניקות להם שליטה מוחלטת בחברה ואילו הציבור הרחב מחזיק במניות שמעניקות לו השתתפות ברווחים אבל לא השפעה על מדיניות החברה. הציבור הרחב הראה את אדישותו להיעדר השליטה וקנה את המניות בהתלהבות. ההנפקה הייתה מוצלחת והמחיר האמיר, איתות מהשווקים היעילים שהיעדר שליטה על החלטות של החברה לא אומר משהו לגבי האטרקטיביות של עסקי אוזני השועל, אך עורכי המדד החליטו שמבנה שליטה כזה אינו תואם את טעמם ופעם נוספת קיבלו החלטת השקעה (חברות שכבר היו במדד עם מבנה מניות מורכב, כמו Berkshire Hathaway שהוזכרה לעיל בגלל הספליט, פייסבוק, וגוגל-אלפבית, הוחרגו. למה? ככה).

חלק ג': העוקץ ההונג קונגי

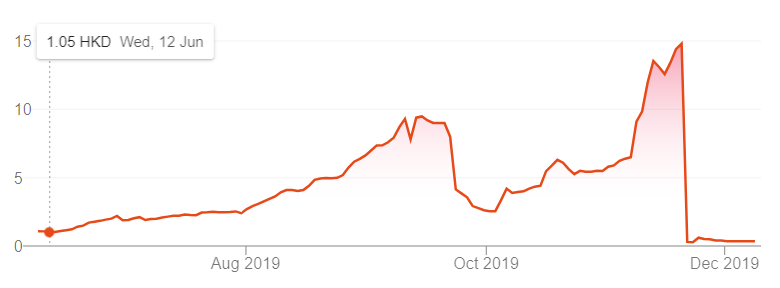

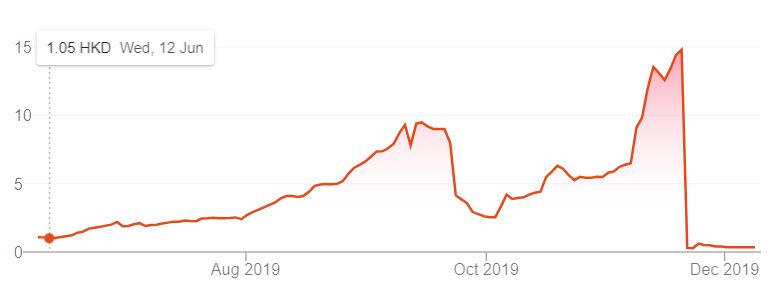

חברת ArtGo היא יצרנית שיש הנסחרת בבורסה בהונג קונג, אשר מתרחבת לתחומים נוספים כמו נדל"ן. בתחילת נובמבר הודיעה חברת MSCI, אחת ממארגנות מדדי המניות החשובות בעולם, על הכללתה הצפויה של מניית ArtGo במדדי המניות שלהן. מניית ArtGo הציגה קפיצה חריגה במחיר במהלך השנה האחרונה בשיעור של כמעט 3,800% והגיעה לשווי שוק של מעל ל-5.7 מיליארד $, גדולה מספיק כדי להיכלל במדד הנחשב.

אבל מיד עם הודעתה של MSCI על כוונתה לצרף את מניית ArtGo למדד, החלו מנהלי השקעות ומשקיעים להתבטא בחריפות כנגד המהלך. יש משהו מוזר, טענו המשקיעים, בעליית השווי המהירה של מניית ArtGo בשנה החולפת. דוחות החברה דיווחו על הפסד לשנת 2018 והפסד למחצית הראשונה של 2019. סך הנכסים המוחשיים על מאזנה, בניכוי כל החוב, הסתכם בכ-130 מיליון דולר בלבד, סכום פעוט לעומת השווי שהשוק-יודע-הכל הכתיב למניה. החברה לא פועלת בתחומים שבהם יש צמיחה מהירה. לבסוף, חלק מהמשקיעים הזכירו כי יש לחברות סיניות בבורסה בהונג קונג נטייה לקפוץ בחדות במחיר לפני החלטות צירופן למדדי מניות.

אותם משקיעים ומנהלי השקעות חששו שמישהו מנסה "להריץ" את מחיר המניה כך שהחברה תצורף למדד המניות של MSCI. לו זה היה קורה, קרנות נאמנות אשר עוקבות אחר המדד בצורה פאסיבית היו נאלצות לרכוש אותה כדי להמשיך לעקוב אחר המדד, והביקוש הנוסף היה מקפיץ את המחיר הלאה ומאפשר לגורמים העבריינים להרוויח על חשבון ציבור המשקיעים. ואכן, לקראת סוף חודש נובמבר, MSCI יצאה בהצהרה מאוד מעורפלת לפיה מניית ArtGo לא תצורף לבסוף למדד המניות שלה עקב "בעיות השקעה". מה זה אומר? אין לי מושג. אבל מניית ArtGo התרסקה מיד לאחר מכן ב-98% והוכיחה שהיא אכן היתה בועה מתומרנת.

לאחר פיצוצה של הפרשה שיבחו מספר מנהלי השקעות את MSCI על כך "שהקשיבה לציבור המשקיעים" והזהירו כי צריך לבחון היטב את צירופה של כל מניה למדד.

רגע רגע רגע…. להקשיב לדעות סובייקטיביות של משקיעים? לבצע ניתוח דוחות כספיים של מניה? להניח שהמחיר שמופיע בשוק איננו מייצג את שוויה האמיתי של החברה? כל אלה נשמעים קצת כמו… ניהול השקעות אקטיבי.

חלק ד': השקעה פאסיבית אחר מדד אקטיבי – ללכת עם, להרגיש בלי

המצב היום נראה קצת אבסורדי. משקיעים מאמינים ששווקים הם בסך הכל יעילים, ושלשלם דמי ניהול למנהלי השקעות כדי שיבצעו ניתוחים ויפעילו שיקול דעת בבחירת המניות זו אסטרטגיה גרועה. הם מאמינים שהקוף העיוור שמשליך חיצים יכול לבחור מניות טובות יותר ממנהלי ההשקעות. וזו אכן תיאוריה טובה ומבוססת ומגובה במחקרים אמפירים. במקום זאת, המשקיעים רוצים בסך הכל "לקנות את המדד", את קבוצת המניות שמהווה את הבנצ'מרק של תיק השוק. את 500 או 1,000 או 2,000 המניות הגדולות ביותר בתחום מסוים. כי השווקים יעילים והם יגידו להם מה כדאי לקנות. אבל השווקים היעילים לא תמיד יעילים, לפעמים יש אנומליות, לפעמים מנסים לרמות את המשקיעים. לפעמים קשה לקנות את המניה שהשוק אומר שצריך לקנות כי המסחר בה דליל. אז הם נותנים לעורכי המדד להפעיל את שיקול הדעת שלהם ולהחליט איזו מניה להכניס למדד ואיזו לא להכניס.

וכך נוצר מצב בו לקנות מכשיר העוקב אחר מדד שהרכבו נקבע על ידי ועדת השקעות נחשב להשקעה פאסיבית בעוד מצב בו לקנות מכשיר שהרכב המניות שהוא רוכש נקבע על ידי ועדת השקעות נחשב להשקעה אקטיבית.

אני סבור שעיקר הפואנטה טמון בהשוואה לבנצ'מרק. אם אתם רוכשים קרן נאמנות שמשקיעה במניות אמריקאיות, אתם תשוו את את הביצועים של קרן הנאמנות למדד מניות מוביל של מניות אמריקאיות. אם אתם רוכשים קרן מחקה שעוקבת אחר מדד מניות, אתם לא תשוו את הביצועים שלה למדד אלטרנטיבי, לא משנה עד כמה ההבדלים ביניהם קלים. אולי נגלה שהכללתן של חברות עם מבנה מניות מורכב דווקא משפר את התשואה, כי השוק חכם יותר מחברי ועדת ההשקעות של S&P. אולי ניווכח שרמת מסחר גבוהה במניה לא כ"כ חשובה לציבור שקונה אחת לתקופה ומחזיק את ההשקעה לתקופה ארוכה, ואי הכללתן של מניות כאלה פוגעת בתשואה שלו. אולי נגלה שהחלטות שרירותיות כמו לא למכור את AIG מתוך "אחריות" לא טובה לתשואה לזמן ארוך. הבעיה היא שמהרגע שקנינו את המדד, אנחנו סבורים שאנחנו בבנצ'מרק.

מידי פעם יוסיפו להתרחש סיפורים מוזרים כמו ArtGo, שיזכירו לנו שהמדדים הפאסיבים שלנו הם לא כ"כ פאסיבים. מי שבוחר להשקיע במדד ולא להסתמך על מנהלי השקעות שמפסידים דרך קבע לקוף העיוור, מוטב שישאל על הדרך כיצד ועדת ההשקעות הקובעת את הרכב המודד הפאסיבי שלו מתמודדת מול הקוף בעצמה.

כל הרשום בבלוג זה הוא למטרת מידע בלבד, לא מתיימר, לא מהווה ולא יכול להוות ייעוץ או שיווק השקעות המותאם באופן אישי וספציפי לצרכיו האישיים של כל אדם. בחיאת זומזום אל תיקחו עצות השקעה מבלוגים.