רשומה זו היא חלק מסדרת רשומות העוסקת בנושאים בסיסיים הרלוונטיים להבנה כלכלית של העולם. הפוסט הקודם והראשון בסדרה, "מבוא לכסף – איך עברנו מזהב לנייר" פורסם בשבוע שעבר. ברשומה זו נפשיל שרוולים ונתמודד עם השיטה הבנקאית הידועה בשם "בנקאות ברזרבה חלקית".

המון מידע נכתב בזמן האחרון בבלוגוספירה ובעיתונות בנוגע לבנקאות ברזרבה-חלקית. כלכלנים זוקפים גבה כנגד ההאשמות שסופגת השיטה מהמדיה, כך שקשה להפריד בין מציאות לבדיה. ברשומה זו ננסה לזכות מאשמה את ממציאי השיטה, להבין מדוע אנחנו בכלל צריכים בנקים, נלמד כיצד היצע הכסף משתנה כתוצאה מפעילות בנקאית (ולמה זה בסדר) וננסה להתמודד עם תיאוריות לא מבוססות שנשמעות לאחרונה.

מיתוס צורפי הזהב (או: מי צריך הוכחות כשיש סיפור מעניין)

בנקים תמיד נחשדו כמוסדות בהם מתרחשים דברים לא סימפתיים. חיוניותו של הבנק לכלכלה, התעסקותו הרבה עם הכסף ומעמדו הבעייתי בתור נותן האשראי המרכזי במדינה (החל מהמאה ה-16, בכל אופן) הובילו לשורה של חשדות והאשמות כנגד בנקאים. גם כלכלנים הביעו בעבר עמדות סקפטיות לגבי פעילות הבנקים. הראשון שבהם הוא ככל הנראה קרל מרקס, שהקדיש ב"קפיטל" פיסקה לצורה שבה בנקים משתמשים בכסף שאינו שייך להם, אך לא טרח מעולם להסביר או להדגים למה כוונתו. באופן פרדוקסלי, מי שהוביל את הקו כנגד הבנקאות ברזרבה-חלקית כמעשה מרמה היה דווקא כלכלן מהאסכולה האוסטרית, מוריי רות'ברד (Murray Rothbard), בספרו משנת 1983, The Mystery of Banking.

הבסיס לבנקאות ברזרבה-חלקית הם צורפי הזהב בלונדון של המאה ה-17. התיאוריה ה"אלטרנטיבית" להיווסדות השיטה מספרת על מעשה הונאה בהיקף עצום שהתרחש באותם ימים בלונדון. הסיפור של צורף הזהב מופיע בצורות שונות במקורות שונים (וכבר כאן אמור הקורא להרהר באמינות הטקסט). הנה דוגמא לסיפור כפי שהוא מובא כיום תחת ערך "בנקאות ברזרבה-חלקית" ב"אקו-ויקי":

מקורה של שיטת הרזרבה החלקית היא בצורפים וסוחרי זהב של ימי הביניים. הצורפים הסכימו לשמור בכספות שלהם זהב ומתכות יקרות עבור סוחרים אחרים, בתמורה לעמלה (על שירותי השמירה). בתמורה לזהב, הצורפים נתנו קבלות או שטרי ערבות או כתב התחייבות על פי סך כמות הזהב שהופקדה.

קבלות אלה הפכו במהרה לאמצעי חליפין משום שהן היו קלות יותר ובטוחות יותר לשימוש במסחר יחסית לזהב. כך סוחר היה יכול להפקיד זהב אצל צורף אחד, ובמקום לשלם בזהב לסוחר אחר, הוא היה נותן לו את שטר הערבות שלו.

חלק מהצורפים עבדו במקביל גם במתן הלוואות בתמורה לריבית. עם התרחבות הנוהג לסחור בשטרי החוב למתכת, במקום במתכת עצמה, הצורף יכל להלוות כנגד הזהב שהופקד עצמו, בנוסף להלוואה כנגד הזהב שלו עצמו. כל עוד לא ביקשו כולם את הזהב באותו זמן, מערכת זו המשיכה לתפקד לעיתים ללא ידיעת המלווים.

הצורפים בעלי הכספות גילו שהם יכולים לבצע מעשה תרמית ולהדפיס קבלות ללא כיסוי של זהב אמיתי. כך ששצורף שמחזיק 5 ק"ג של זהב, לא היה צריך להנפיק קבלות שוות ערך ל-5 ק"ג זהב, אלא יכל להנפיק קבלות בשווי 10 ק"ג זהב. כל עוד לא כל המפקידים שלו באו לדרוש את הזהב שלהם באותו זמן, איש לא הבחין בתרמית. במקביל, הצורף יכול להלוות את הקבלות שהוא ייצר תמורת ריבית, וליצור לעצמו ענף הכנסה נוסף. דבר זה מהווה למעשה מס אינפלציה על שאר החברה. כאשר מספר גדול מספיק של מלווים דורשים את הכסף בחזרה, נקרא מצב זה בשם "בהלה לבנק" ובמצב זה ה"בלוף" של הבנקים מתגלה, והבנק מתמוטט.

כאשר נתגלו הרמאויות של צורפים, המלווים לא דרשו את כספם בחזרה. הדבר נבע מכך שהצורפים הפכו כבר לגופים רבי עוצמה המקושרים לשלטון. דוגמה לכך היא משפחת דה-מדיצ'י האיטלקית. זו היתה תחילת מערכת הבנקאות.

זו אינה דוגמא יחידה. סיפור דומה מופיע גם בבלוג של פרופ' אושי קראוס: "מה עושה הצורף? הוא עושה מעשה יוצא דופן, מעשה שהוא אחד המעשים הכי משפיעים על הכלכלה המודרנית. הוא מלווה, את הזהב שלנו, בלי שאנחנו יודעים, לאיש חדש שבא לכפר…"

כדי להיות הוגן, אציין כי לא רק בלוגרים מספרים את סיפור צורפי הזהב. נתקלתי בו גם בספר לימוד למיקרו כלכלה בו משתמשים בחלק מהאוניברסיטאות בארצות הברית, וכן בכמה מאמרים – הערת שוליים.

רחמיי על צורפי הזהב של לונדון. האם הם זכאים למוניטין הנוראי שלהם? כנראה שלא. המטרה של הסיפור היא לייצר אצל הקורא תחושה כי המערכת הקיימת נולדה בחטא, והייתה לא חוקית. אם הבנקאות ברזרבה חלקית הומצאה כמעשה מרמה, אזי נוצרת אצל הקורא תחושה כי כל המערכת הקיימת היום מושחתת. המיתוס הזה, בצורותיו השונות, הופיע כל כך הרבה פעמים עד שבשנת 2010 פורסם מאמר [PDF] של הכלכלן-ההיסטוריון ג'ורג' סלג'ין (Selgin) שמטרתו לנקות את שמם של צורפי הזהב מכל אשמה.

בנק כספות הוא שיטת הבנקים העתיקה ביותר, ומטרתו לשמור ללקוחות על כספם. יש לכם כסף או מטילי זהב? רוצים לשמור עליהם? גשו לבנק הכספות הקרוב ומסרו לו כספכם. בנק הכספות יפקיד את ממונכם בתוך (ניחשתם) כספת גדולה, יציב שומרים בכניסתה, ישא באחריות משפטית אם חלילה יפרצו לתוכה ויקחו את כספכם, והכי חשוב – יגבה ממכם עמלה בגין השירות. אף אחד לא מעוניין לשמור לכם על הכסף מנדיבות ליבו, הרי בעבור שמירה צריך לשלם. גם בימים אלו אתם מוזמנים לסור לבנק שלכם ולבקש לפתוח כספת. תמורת סכום של כ-1,000 ש"ח בשנה תקבלו תיבה מפלדה עם שומר בכניסה בה תוכלו להפקיד כל העולה על רוחכם (למעט כלי נשק או חומרים אסורים), וכספכם יהיה שמור על ידי הבנק. הבנק לא יוכל להשתמש בכסף, לא יוכל להלוות אותו, ואם הבנק קורס חלילה – תכולת הכספת עדיין שייכת לכם ונושיו של הבנק לא רשאים על פי חוק לפתוח אותה. כל אותם אנשים אשר מתנגדים לשיטת הבנקאות ברזרבה חלקית מוזמנים לגשת עוד היום לבנק ולהעביר את כל כספם לכספת, ולשלם בעבור זה דמי שמירה.

בנקים מסחריים מודרניים שונים בתכלית מהגדרתו של בנק כספות. כאשר אנו מפקידים כסף כפיקדון אצל הבנק, איננו עושים זאת כדי לשמור על הכסף שלנו, אלא משקיעים את כספנו – מלווים אותו, אם תרצו, לבנק. ההוכחה לכך היא מאוד פשוטה – בעבור פיקדון בנקאי אף אחד לא משלם דמי שמירה לבנק – הבנק הוא זה שמשלם לכם בעבור הזכות להפקיד את כספכם. במילים אחרות, פיקדון בנקאי הוא סוג של הלוואה שאנו מעניקים לבנק. הבנק לוקח את הפיקדון שלנו, ומלווה אותו לאנשים אחרים בתמורה לריבית גבוהה יותר. בצורה הזאת אנחנו מקבלים תמורה לכספנו, ואילו הבנק מרוויח בעבור "התיווך".

אילוסטרציה – בבנק כספות אין רזרבות, ולא ניתן להלוות את הכסף שלכם למישהו אחר. מצד שני, תצטרכו לשלם על שירותי השמירה

Jason Saul / flickr

וכך היה עבור צורפי הזהב. התחילו להיווצר שני סוגים של בנקים בלונדון (ולאחר מכן גם באמסטרדם ומשם בהדרגה בכל אירופה): הבנקים המסורתיים שהציעו לאנשים לשמור את כספם ולשלם בעבור זה כסף, והבנקים שהציעו לאנשים להשקיע את כספם ושילמו להם ריבית בתמורה להפקדותיהם. קיימות שורות של עדויות היסטוריות לרבות טבלאות ריביות שהעניקו צורפי זהב בעבור פיקדונות כספיים אשר תומכים בכך כי לא היה פה שום מעשה מרמה – אנשים הלוו את כספם לצורפי הזהב, והם בתורם הלוו את הכסף הלאה לאנשים הזקוקים להלוואות. ניתן לטעון, במידה לא מבוטלת של צדק, שהאדם הפשוט לא בדיוק הבין את הסיכון לכספו במקרה וההשקעה לא תצלח – עדות לכך היא הפניקה כאשר בנקים קורסים מעודף הלוואות פגומות – אך מבחינה חוקית לא היה כאן שום מעשה מרמה, אלא מודל עסקי חדש ומוצלח.

גם אין ברישומי המשפט תביעות, תלונות או מאסרים של צורפי זהב סוררים אשר לקחו את כספם של מפקידים תמימים והלוו אותם ללא ידיעתם, וזאת למרות שכבר בתקופה זו היה קורפוס שלם של חוקים ותקנות בנוגע לשימוש בכסף ולאשראי. מקורות מסוימים של התיאוריה ה"אלטרנטיבית" טוענים שעד שגילו את דבר המרמה, כבר היו הבנקאים החדשים עשירים ובעלי השפעה. על סמך מה הם קובעים את זה? תצטרכו לשאול אותם.

יותר מכך, יש לא מעט עדויות של אזרחים ושל פקידים אשר תובעים מהבנקים אשראי נוסף. טענות בסגנון "הבנקים מחזיקים בכסף ולא מוכנים להלוות אותו לאנשים לצורכי מסחר!" היו מאוד נפוצות בתקופה ההיא. ביקוש לאשראי ללא ספק היה קיים, מדוע שהבנקים לא יזייפו עוד כמה קבלות אם הם תאבי בצע כל כך?

אין אף עדות התומכת במיתוס צורפי הזהב. ההפך הוא הנכון – יש שלל עדויות, ביניהן מתן ריביות על פיקדונות, המצביעות על כך שאנשים שהפקידו את כספם אצל צורפי הזהב ידעו והתכוונו לכך שהצורפים ילוו אותו הלאה. זהו לא ויכוח תיאורטי, זהו דיון היסטורי – וכל טענה צריכה להיות מגובה בראיות היסטוריות.

אז האם בנקים מסחריים מייצרים כסף?

התשובה המדויקת ביותר היא "כן, אבל תלוי לאיזה כסף אתם מתכוונים". קיימות בכלכלה כמה הגדרות שונות ל"היצע הכסף" שנועדו להפריד בין סוגי הכסף השונים.

בראש ההיררכיה עומד בנק ישראל (או הבנק המרכזי במדינה הרלוונטית) אשר שולט על בסיס הכסף (או MB). בסיס הכסף הוא כל השטרות והמטבעות הקיימים בכלכלה (מחזור המטבע) והרזרבות שמחזיקים הבנקים המסחריים בחשבונותיהם בבנק המרכזי. זוהי ההגדרה המצומצמת ביותר לכסף. הכמות הזאת של הכסף יכולה להשתנות אך ורק על ידי פעולות של הבנק המרכזי. כלומר, רק לבנק המרכזי יש סמכות להדפיס כסף בצורה שתרחיב את בסיס הכסף – בנקים מסחריים לא משפיעים על בסיס הכסף!

מה שהבנקים המסחריים עושים זה משמשים כמתווכים בין מפקידים (אנשים עם כסף) לבין לווים (אנשים שרוצים את הכסף הזה). הפעולה הבנקאית בצורתה הפשוטה ביותר היא לקחת פיקדון מלקוח ולתת לו עליו ריבית של 2%, ולהלוות אותו הלאה ללווה בריבית של 5%. ההפרש בין הריביות מהווה מקור הרווח העיקרי עבור הבנק המסחרי. אם הבנקים הם בסך הכל מתווכים, רבים שואלים – מדוע אנחנו בכלל צריכים אותם?

א. התאמת זמן החיסכון עם מועד האשראי – בקצרה, אנשים מעדיפים להלוות כסף לתקופה קצרה ומעדיפים ללוות כסף לתקופה ארוכה. ההלוואות הנפוצות ביותר במשק הן הלוואות משכנתא לפרק זמן של 15 עד 30 שנה, וזו תקופה ארוכה מידי עבור רוב האנשים, שמעדיפים השקעות קצרות הרבה יותר, בעיקר עד שנה. באמצעות הבנקים, נוטלים הבנקים על עצמם את סיכון הנזילות.

ב. היעדר ידע מקצועי ויכולת לגבות חוב – לאנשים אשר מתעסקים באשראי שנים יש כלים ומיומנויות שביכולתם להקטין את סיכון האשראי וגם לגבות אותו במקרה חירום (עורכי דין המתמחים בתחום או בריונים עם אלות).

ג. הגנה (מסוימת) מפני חדלות פירעון של הלווה – מצבכם יהיה רע ומר אם הלווה שנתתם לו את כספכם לא יחזיר אותו בזמן. אבל כאשר אתם מפקידים את הכסף בבנק, לא באמת איכפת לכם אם כל הלווים של הבנק מחזירים את כספם לבנק או לא. מי שמחויב כלפיכם הוא הבנק עצמו, אשר חייב להעביר לכם את כספיכם לפני שהוא משלם לעצמו רווחים, ובמידת הצורך עלול למצוא את עצמו גם נותן מהונו העצמי.

אורי כץ הרחיב על שאלת "למה אנחנו צריכים בנקים?" ברשומה בבלוג הישן שלו, שעדיין זמינה כאן.

כדי להסביר איזה כסף הבנקים המסחריים כן מייצרים, וכיצד, נשתמש בסיפור לדוגמא:

מבוא לבנקאות ברזרבה-חלקית

נניח שהאזרח א', נקרא לו אהרון, מעוניין להפקיד שטרות של עשרים אלף שקלים חדשים בבנק. הכסף שבידיו הוא כסף חדש שיצא זה עתה ממכונת הדפוס של בנק ישראל, ומהווה חלק מבסיס הכסף. אהרון נכנס לבנק השכונתי, מוסר את השטרות מגולגלים בגומייה אל הפקיד אשר מפקיד את הכסף בחשבונו. בתדפיס הבנק שמקבל לידיו של אהרון רשום כי יש לו פיקדון נושא ריבית, עם קרן בגובה 20,000 ש"ח.

אבל כפי שציינו מקודם, הבנק איננו בנק כספות אלא בנק מסחרי. הבנק לא יגבה מאהרון דמי שמירה על כספו, מכיוון שאהרון מעוניין להרוויח ריבית על כספו. לשם כך ישמש הבנק כמתווך אשראי, הוא ילווה חלק מכספו של אהרון לאנשים אחרים בריבית גבוהה יותר משיתן לאהרון, וירוויח בעצמו את ההפרש.

הבנק היה רוצה לתת את הכסף שזה עתה קיבל מאהרון כהלוואה לאזרחית ב', נקרא לה בתיה, אשר מעוניינת לרכוש רכב חדש. אך גם הבנק וגם הרגולטור יודעים שאהרון יכול לשוב בכל רגע, מחר או בשנה הבאה ולדרוש את כספו בחזרה. אם כל הכסף שמופקד אצל הבנק יימסר כהלוואה, לא יוכל הבנק להשיב את כספי הפיקדונות ללקוחותיו. הפתרון הוא יחס הרזרבה, יחס רגולטורי אשר נתון לשליטתו של נגיד הבנק המרכזי. היחס הזה קובע כמה מכספי הפיקדונות על הבנק להשאיר אצלו בצורה נזילה (לדוגמא, להחזיק במזומן), ואת היתר מותר לו להלוות. ההנחה היא שלבנק יש לקוחות רבים, ולא כולם ירצו לשלוף בבת אחת את פיקדונותיהם בחזרה. בצורה הזו תמיד תהיה לבנק רזרבת מזומן בצד כדי להחזיר ללקוחות אשר מעוניינים לשלוף את כספם בחזרה.

בינתיים נניח לצורך הדוגמא שלנו כי יחס הרזרבה הנהוג במדינה הוא 10%. משמעות הדבר היא שמתוך הפיקדון בסך 20,000 שקלים שהפקיד אהרון, על הבנק לשים בצד 10% מכך, 2,000 שקלים, כרזרבה בבנק המרכזי. את יתר 18,000 השקלים מלווה הבנק לבתיה לצורך רכישת רכב חדש. בתיה תשלם בגין הלוואה זאת ריבית, אשר חלק ממנה ילך לתשלום עבור הפיקדון של אהרון, ומחלק ממנה יהנה הבנק.

התרשים לעיל מציג את הרישום החשבונאי של הכסף במאזניו של הבנק. לבנק ישנה התחייבות בגודל הפיקדון – זוהי התחייבות של הבנק לשלם כסף לבעל הפיקדון, אהרון. כנגד התחייבות זו, יש לבנק נכסים: רזרבות בשווי 2,000 ש"ח, והלוואה שהעניק לבתיה בשווי 18,000 ש"ח. ההלוואה היא גם נכס וגם התחייבות. היא נכס עבור הנושה, כלומר עבור נותן ההלוואה, והיא התחייבות עבור הלווה, כלומר עבור האדם שקיבל אותה.

האם נוצר כאן כסף? זה תלוי בהגדרה שלנו עבור היצע הכסף. בסיס הכסף לא השתנה. בכלכלה יש מזומן בסך 18,000 ש"ח (שניתן לבתיה כהלוואה) ורזרבות בבנק המרכזי בשווי 2,000 ש"ח. סך בסיס הכסף נותר ללא שינוי, על 20,000 ש"ח. סך חשבונות הבנק והמזומן בכלכלה מעידים שיש לנו כיום 38,000 שקלים לפי רישומם החשבונאי.

בשנות ה-80 נקבעו הגדרות ל"מצרפים מוניטריים" או "מצרפי הכסף", המוכרים בשמות M1, M2 ו-M3. מצרפים מוניטריים אלו מגלמים את היצע הכסף לפי ההגדרה המבוקשת. ההגדרות אינן זהות בכל המדינות. להלן ההגדרות לפי בנק ישראל:

מצרף הכסף M1 (מכונה גם "אמצעי התשלום") – כולל את כל מחזור המטבע, כלומר את כל המטבעות ושטרות הכסף שהונפקו, וכן את כל הכסף שנמצא בחשבונות העובר השב בבנקים. בסוף שנת 2012 עמד היצע הכסף M1 של בנק ישראל על 126.6 מיליארד ש"ח.

מצרף הכסף M2 (מכונה גם "מצרף הכסף הרחב") – כולל את M1, בתוספת פיקדונות בנקאים לא צמודים לזמן קצוב, כלומר שמועד פירעונם הוא עד שנה. בסוף שנת 2012 עמד היצע הכסף M2 של בנק ישראל על 508.4 מיליארד ש"ח.

מצרף הכסף M3 (מכונה גם "מצרף האשראי הבנקאי הכולל") – כולל את M2, בתוספת פיקדונות צמודי מדד, פיקדונות במטבע חוץ וצמודי מט"ח עד שנה. בסוף שנת 2012 עמד היצע הכסף M3 של בנק ישראל על 641.6 מיליארד ש"ח.

ניקח את הדוגמא שלנו שלב נוסף: בתיה לוקחת את 18,000 השקלים שלוותה ורוכשת מהאזרח ג', גדי, את הרכב שלו. גדי בוחר להפקיד את הכסף שקיבל מבתיה בבנק השכונתי שלו, שבאופן נוח למדי עבור הדוגמא שלנו נפתח אתמול בערב ומאזנו ריק לחלוטין. הפקיד ממהר להפקיד את כספו של גדי בבנק. 10% מפיקדונו של גדי נשמר כרזרבה בבנק על פי יחס הרזרבה, ואילו היתרה, 16,200 ש"ח, ניתנים כהלוואה לאזרח ד', דניאל.

שוב: בסיס הכסף נותר ללא שינוי! הוא עדיין עומד על 20,000 שקלים (2,000 המוחזקים כרזרבה ע"י הבנק של אהרון, 1,800 המוחזקים כרזרבה ע"י בנק של גדי, ו-16,200 ש"ח בידיו של דני, הלווה השני). ועם זאת, כאשר נבחן מה קורה עם מצרף הכסף הבנקאי הוסיף לגדול. האם יש גבול לגידול זה? בוודאי.

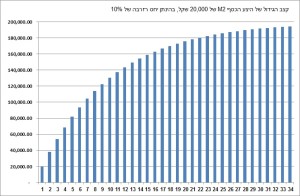

כלכלנים מכנים את שיעור הגידול בהיצע הכסף הכולל כתוצאה מפעילות המערכת הבנקאית בשם "מכפיל הכסף", אבל לא מדובר בשום המצאה כלכלית. מכפיל הכסף הוא בסך הכל סכום של סדרה הנדסית מתכנסת – כלומר, כל כסף שיועבר מהבנק המרכזי לכלכלה יגדל, באמצעות המערכת בנקאית, עד פי אחד-חלקי-יחס-הרזרבה. במקרה של הדוגמא שלנו, מכפיל הכסף הוא 10 (1/10%), ולכן 20,000 השקלים המקוריים שלנו יתורגמו, בסופו של דבר, ל-200,000 שקלים באמצעות המערכת הבנקאית. קצב הגידול יראה כך (לחצו להגדלה):

ננסה לסכם את מה שלמדנו עד כה: הבנק המרכזי שולט על בסיס הכסף, ובתהליך יצירת האשראי מצרפי הכסף גדלים, וזאת מכיוון שאנחנו מחשיבים גם אשראי שזורם במערכת בתור סוג של כסף.

אבל האם זה אומר שכל כסף שנוצר במערכת הבנקאית הוא חוב? לא.

ראשית, בסיס הכסף לא נוצר בצורת אשראי. הוא נוצר בעיקר על ידי פעולות בשוק הפתוח (נרחיב על כך מיד), שנית, הבנקים לא יכולים להגדיל את מצרף הכסף ללא ביקוש לאשראי. אם אתם לא רוצים אשראי, הבנק לא יעניק לכם הלוואה. מכפיל הכסף מבטא את הגידול המקסימלי של מצרף הכסף לעומת בסיס הכסף, אך סך מצרף הכסף מגיע לעיתים רחוקות למלוא הפוטנציאל שלו. בשלב מסוים, אנשים מוצאים דברים אחרים שהם רוצים לעשות עם הכסף שלהם (להחזיק אותו במזומן, למשל). אם בנק ישראל רואה שצריך להגדיל את כמות הכסף בכלכלה עקב גידול בפעילות, ואנשים לא מעוניינים באשראי, הוא יבחר להגדיל את בסיס הכסף במקום.

איך הבנק המרכזי מתמרן את בסיס הכסף?

הכלי המרכזי ליצירת כסף על ידי הבנק המרכזי נקרא פעילות בשוק הפתוח (Open Market Operations), ובאמצעותו הבנק מגדיל או מקטין את כמות הכסף בכלכלה על ידי רכישת או מכירת נכסים בשוק ההון הפתוח. נניח שבנק ישראל מעוניין להגדיל את בסיס הכסף ב-100,000 ש"ח (מתוך ציפייה שסך מצרף הכסף יגדל ביותר, כמובן, על פי מכפיל הכסף). בכדי לבצע את ההגדלה – בנק ישראל מדפיס לעצמו כסף, ניגש לשוק ההון ורוכש אגרות חוב של ממשלת ישראל בשווי 100,000 ש"ח.

רגע לפני הרכישה, היה בכלכלה בסיס כסף קבוע ומסוים. כעת, משבוצעה הרכישה, הגיעו 100,000 שקל נוספים ממקור חיצוני, הבנק המרכזי, שלא היו קיימים לפני כן. הכספים הללו ימצאו את דרכם לחשבון הבנק של מוכר אגרת החוב, ומשם יתגלגלו לידיים שונות שיפקידו אותם כפיקדונות בבנקים, ומשם ימשיך להתגלגל התהליך כפי שתיארנו לעיל.

ומה אם הבנק המרכזי מעוניין דווקא להקטין את כמות הכסף M1? במקרה כזה הוא יבחר למכור את אגרות החוב הממשלתיות שברשותו לציבור במחיר שוק. כאשר משתתף כלשהו בשוק ההון ירכוש אותם מהבנק המרכזי (מבלי לדעת בהכרח), הכסף שיעביר בתמורה לרכישה "ייספג" על ידי בנק ישראל, ולמעשה ייעלם מהכלכלה שלנו.

יש לבנק ישראל כלים נוספים כדי לשלוט בכמות הכסף בטווח הזמן הקצר, לדוגמא הנפקת מלווה-קצר-מועד (מק"מ) ומכרזי פיקדונות והלוואות, אך לא נרחיב על כך ברשומה זו. מה שחשוב להדגיש זה שבתהליך יצירת בסיס הכסף בנק ישראל לא הלווה את כספו לאיש, אלא המיר כסף תמורת עושר פיננסי (במקרה הזה, אגרת חוב ממשלתית).

ציינו בתחילת הרשומה שסך מצרף האשראי הכולל בישראל עומד על כ-640 מיליארד ש"ח. זהו פחות או יותר השווי של סך הנכסים הפנסיונים בישראל, וזה עוד לפני שדיברנו על שווי מניות ואג"ח שלא מהוות חלק מהפנסיה, שווי כל הנדל"ן במדינת ישראל (המוערך גם הוא בכ-600 מיליארד ש"ח), וכל שאר הרכוש של כל אזרחי ישראל. כאשר נגר לוקח כמה קרשים ומייצר מהם כסא, הוא מייצר עושר מסוים, וזאת מבלי שבנק ישראל הדפיס ולו שטר אחד כדי לייצג אותו. במילים אחרות, יש הרבה יותר עושר בישראל מאשר שקלים. אנחנו צריכים שקלים רק כאשר אנחנו צריכים אמצעי חליפין כדי לסחור בין סוגי הסחורות והשירותים המרכיבים את עושרנו.

הבנקים שמייצרים כסף יש-מאין

אחת הטענות הפופולריות ביותר היא שהבנקים המסחריים מייצרים כסף יש-מאין, כפי שיכול לעשות הבנק המרכזי. בדוגמא שהצגתי בתחילת הרשומה הראיתי כיצד בנק מעביר כסף שניתן לו על ידי מפקיד ללווה, ועל ידי כך מתפקד כמתווך. אולם רבים טוענים כי המנגנון שונה, וכי הבנקים למעשה ממציאים כסף מהאוויר ישר לחשבונו של הלווה. הסיבות לטעות הזאת הן כנראה העובדות הבאות:

א. כאשר אנחנו מבקשים למשוך את פיקדונותינו הבנק לעולם לא אומר "מצטער, הלוויתי את הכסף למישהו אחר".

הבנק מנהל מערכת מתוחכמת של זמני פירעון. אם הלקוח מפקיד את כספו בפיקדון שנתי, הבנק מניח שהוא יכול להשתמש בכסף (במגבלות יחס הרזבה) כך שהוא יהיה זמין עבור הלקוח בעוד שנה. על סמך ההנחות של הבנק וניסיונו בנושא משיכת פיקדונות הוא דואג כי תמיד יהיו לו מספיק נכסים נזילים כדי להחזיר לבעלי פיקדונות שמעוניינים למשוך את כספם. אבל מה קורה אם אנחנו מנסים למשוך את הפיקדון שלנו לפני המועד המוסכם?

נניח שהפקדתם כסף בפיקדון למשך שנתיים, וכעבור שבועיים אתם חוזרים לפקיד ואומרים שהתחרטתם, ומבקשים את הכסף בחזרה. התשובה של הפקיד תהיה תלויה במדרג הסמכויות של הבנק ובמצב הנזילות של הבנק, אבל באופן כללי נדגיש כי לבנק יש זכות לסרב להעביר לכם את כספכם. בדרך כלל, הפקיד יגיש בקשה למחלקה מיוחדת אשר מטפלת בנזילות של הבנק, אשר תיבחן אם יש ביכולתה לבצע "שבירה". ייתכן שכ"קנס" ייאלץ הלקוח אף להיפרד מהריבית שניצברה לו בגין הפיקדון עד לאותו רגע. כאשר אתם מפקידים פיקדון אתם למעשה חותמים על סוג של חוזה הלוואה מול הבנק: אנחנו, המפקידים, מלווים לבנק את כספנו לתקופה של X, ונקבל כפיצוי ריבית של Y%. אם נדרוש את כספנו לפני הזמן, הבנק יכול לסרב.

ב. במשך כל התקופה של הפיקדון רשום לנו בחשבון הבנק שלנו סכום הפיקדון על שמנו.

זהו נושא טכני. הכסף שהפקדנו בבנק הוא, כאמור, סוג של הלוואה שנתנו לבנק. ההלוואה היא נכס מבחינתנו לכל דבר, ועל כן היא רשומה בשווי ההוגן שלה. אבל אנחנו לא יכולים בהכרח להשתמש בה כמו כסף מזומן בכל עת, מבלי להשיג את אישורו של הבנק (כלומר, לקבל בחזרה את כספי ההלוואה).

תמיד היה מוזר בעיני שההסבר הזה על איך בנקים מייצרים כסף "חדש" תפס. תחת ההסבר הזה, בנקים לא יכולים לקרוס לעולם. אם כל שקל שהבנק מלווה ללווים שלו הוא כסף שנוצר יש-מאין, אז כאשר הלווים לא מצליחים להחזיר את ההלוואה, או בורחים לאורוגוואי עם הכסף, לא נפגע כספו של אף מפקיד. יותר מזה, תמוה שתחת השיטה הזאת הבנקים צריכים פיקדונות בכלל. אם הם יכולים להדפיס כסף מהאוויר, לשם מה הם צריכים אותנו, המפקידים?

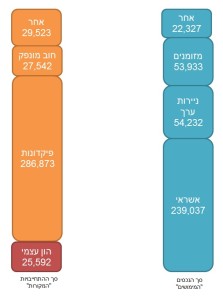

בואו נסתכל לדוגמא על המאזן הפיננסי של בנק לאומי נכון ליום ה-31 למרץ 2013, לפי התרשים האיכותי שציירתי ברוב עמל (לחצו להגדלה):

בצד שמאל מתוארות התחייבויותיו של בנק לאומי. בשם אחר, ניתן לקרוא להן "מקורות המימון" של הבנק. ניתן לראות שהמקור הגדול ביותר למימון אצל בנק לאומי הוא פיקדונות לקוחותיו, אנשים פרטיים כמו קוראי הבלוג הזה, אך גם תאגידים גדולים, קרנות פנסיה, "טייקונים" למינהם וגם אזרחים זרים אשר שמו את כספם בפיקדון אצל הבנק. בנוסף, לבנק יש עוד 2 מקורות מימון עיקריים אליהם נתייחס. הראשון הוא החוב המונפק (כ-27 מיליארד ש"ח) שמהווה למעשה איגרות חוב של בנק לאומי אשר נסחרות בבורסה. מנהלי הבנק רצו לגייס כסף נוסף אשר יוכלו להשקיע במתן הלוואות או רכישת ניירות ערך, ובחרו לקחת מהציבור הלוואה (באופן כללי מימון בצורת אג"ח הוא לתקופה ארוכה יותר מפיקדון, אבל יש סיבות אחרות להנפקת חוב. לא נתעכב עליהן, כי זה לא קורס במימון). המקור האחרון ששווה לדבר עליו הוא ההון העצמי של הבנק. זהו הכסף ששייך לבעלי המניות של הבנק. בנק לאומי לא רק משתמש בכספי מפקידיו ומלוויו כדי לממן את פעילותו, הוא משתמש גם בכספו שלו עצמו.

ומה עושה הבנק עם הכסף? התשובה בצד ימין, תחת "נכסים" (או בשמם האחר, ה"שימושים" של "מקורות המימון"). בצורה לא מפתיעה, עיקר השימוש של הכסף אותו לווה בנק לאומי ממפקידיו ומבעלי איגרות החוב שלו (ושלו עצמו!) משמש כדי להעניק אשראי ללקוחותיו. אך על בנק לאומי להיות זהיר. הוא מחזיק בפיקדונות של לקוחות בשווי 286 מיליארד ש"ח, ומלווה אשראי בגובה 239 מיליארד ש"ח בלבד. ומה עם כל הכסף מאגרות החוב ומהונו העצמי?

כדי לשמור על נזילות (ולעמוד ביחס הרזרבה, מן הסתם) בנק לאומי שומר כ-53 מיליארד ש"ח מכל מקורות המימון שלו במזומן. זאת אומרת שאם ביום ה-31 למרץ היו ניגשים חלק גדול ממפקידיו של בנק לאומי ודורשים לפדות פיקדונות בסך 50 מיליארד ש"ח, היה בידו של הבנק המזומן להעביר להם (בתיאוריה, כמובן. במקרה ש-50 מיליארד שקל היו נפדים ביום אחד בנק ישראל היה מתערב, אבל זה עניין לרשומה אחרת). מעבר לכך, אנחנו רואים שבנק לאומי בוחר להחזיק 54 מיליארד ש"ח מהכסף שהוא לווה מלקוחותיו בצורה של ניירות ערך. אלו הן בחלקן מניות ואגרות חוב של חברות, אך ברובן אגרות חוב ממשלתיות של מדינת ישראל. בצורה הזאת בנק לאומי מרוויח גם על הכסף הזה "קצת" ריבית, כדי שישאר לו לרווח וכדי לשלם ריביות למפקידים. אם מפקידים רבים היו דורשים את כספם, בנק לאומי היה מוכר במהירות את אגרות החוב האיכותיות ביותר בשוק ההון, ומשתמש בכסף המתקבל כדי להחזיר את כספם של מפקידיו.

ראוי לציין שהמאזן הזה לא נכתב על ידי בנק לאומי במרתף חשוך. על פי חוק, כל הדוחות הכספיים של כל החברות הציבוריות, ובכלל זה גם בנקים, מבוקרים על ידי פירמת רואי חשבון חיצונית, אשר מתפקידה לוודא שהפירמה אינה בודה מספרים מליבה.

אז הנה לנו מאזן של בנק במדינת בישראל. אין כסף שמומצא מהאוויר. יש אשראי.

תם ולא נשלם

ברשומה זו עסקנו במספר נושאים הקשורים לשיטת הבנקאות ברזרבה-חלקית: עמדנו על ההבדל בין בנק כספות לבין בנק מסחרי, הגדרנו את פיקדונות הבנק כהלוואה אשר אנחנו מעניקים לבנק המסחרי, ואת תפקידו של הבנק כמתווך אשראי בין מפקידים לבין לווים. למדנו על בסיס הכסף שנוצר על ידי הבנק המרכזי (וכיצד הוא נוצר) וכיצד גדל מצרף הכסף (M1-M3) כתוצאה מפעילות הענקת האשראי של הבנקים המסחריים. הדגשנו כי הבנקים המסחריים לא יוצרים כסף חדש יש-מאין, אלא תלויים בכספי לקוחותיהם ובביקוש לאשראי.

נושא הבנקים ימשיך להעסיק אותנו. מפאת מקום וקוצר זמן העדפתי שלא להרחיב יתר על המידה בנושא ברשומה זו, אבל סדרת הרשומות לא הסתיימה:

הרשומה הבאה תוקדש לבנק מרכזי. מאין הוא צץ, מדוע אנחנו נותנים לו את המונופול על שליטה בבסיס הכסף שלנו, האם הוא גוף ממשלתי או פרטי, ומדוע "היצור מהאי ג'קיל" אינו נורא כפי שאחרים היו רוצים שתחשבו. חבל לפספס, הירשמו לעדכונים אוטומטיים בדואר האלקטרוני כאן:

[wysija_form id="1"]

ביבליוגרפיה וחומר לעיון נוסף

Modern Money Mechanics / Federal Reserve Bank of Chicago

Those Dishonest Goldsmiths / George Selgin

מעולה!

אופיר

הפוסט כהרגלך קולח ומאיר עיניים, אבל אני עדיין לא מצליח להיות רגוע כמוך לגבי הבנקאות ברזרבה חלקית כפי שהיא נהוגה כיום.

כדי שמשק יצמח, כמות הכסף צריכה לגדול, והדרך להגדיל את כמות הכסף בשיטת הבנקאות ברזרבה חלקית היא לצבור עוד ועוד מינוף. כשהתיאבון לסיכון פוחת פתאום, אנו נכנסים לתקופה ארוכה שבה כולם מנסים להפסיק להתמנף, מה שעלול להוליד מיתון ואבטלה.

האינטואיציה שגדלנו עליה אומרת לנו שלצבור המון חובות זה רע, ואילו שיטת הבנקאות ברזרבה חלקית בצורתה המקובלת היום אומרת לנו שהמון חובות זו בעצם השיטה היחידה של המשק לצמוח. יש כאן איזשהו קונפליקט.

היי תמריץ,

כרגיל, תודה על הקריאה והתגובה.

כמה הערות:

1. "כדי שהמשק יצמח, כמות הכסף צריכה לגדול" – התבלבלה לך הביצה והתרנגולת. המשק צומח גם אם כמות הכסף הולכת וקטנה. כמות הכסף משפיעה על רמת המחירים במשק (וזו יכולה, לבסוף, להשפיע על הצמיחה), אבל לא צריך עוד כסף כדי שהמשק יצמח. אם אתה מחר תציע שירותי הגהה לבלוג שלי ואני אשלם לך בעדם עם כסף שהיה לי כבר שנים בארנק, הגדלנו את הצמיחה במשק (הגדלנו את התוצר), וזאת מבלי שבנק ישראל הדפיס ולו שקל אחד.

2. בשיטת הבנקאות ברזרבה-חלקית הכסף נוצר או ע"י בנק ישראל או ע"י מערכת המינוף הבנקאית. אם האזרחים לא מעוניינים באשראי, בנק ישראל עדיין יכול להגדיל את כמות הכסף על ידי רכישות בשוק. ולכן הגדלת כמות הכסף בכלכלה לא בהכרח כוללת הגדלת המינוף הבנקאי.

3. למרות זאת, כאשר המשק צומח אנחנו אכן נראה עלייה במינוף. זה לא נובע משיטת הבנקאות, זה נובע מטבע האדם. אנשים רואים שעסקים צומחים ומשכורות עולות, ומחליטים ללוות כסף כדי להקים עסקים חדשים. או מקבלים העלאה בשכר ומרגישים בטוחים מספיק כדי לקחת משכנתא ולשדרג לדירה טובה יותר. אם תעבור חזרה למערכת של כספות אתה עדיין תראה שבתקופות של צמיחה אנשים לוקחים הלוואות וממנפים את עצמם לדעת.

1)הדוגמה של הכסף שהיה לך בארנק לא משכנעת. ברור שמחנק בכסף פוגע בצמיחת המשק, בטח שמונע ממנו למצות את קצב הצמיחה הפוטנציאלי שלו. זו המשמעות של השפל הגדול הדרום אירופאי הנוכחי והשפל העולמי בשנות השלושים.

2) זה אכן מה שעושים נגידי הבנקים בהקלות הכמותיות. הבעיה שהכספים האלו מגיעים לרזרבות הבנקאיות, במקום להשתחרר החוצה אל הכלכלה, לכן היעילות מוגבלת. כדי שייצאו מהרזרבות הבנקאיות אל הציבור, צריך שיילקח בידי הציבור אשראי. לדעתי עדיף שפשוט היו מדפיסים כסף ונותנים אותו לאזרחים, במקום לעשות מה שעושה היום הבנק המרכזי – לקנות בו נכסים פיננסיים ולנפח את מחירם ולקוות שאיכשהו הדבר יחלחל לכלכלה.

3) אני מסכים. תמיד אנשים יתמנפו יותר מדי בשנות האופוריה. הבעיה שאנו מצויים בה כיום היא הניגוד בין העובדה שאנשים לא באופוריה ולא רוצים להתמנף, לבין הרצון להצמיח את הכלכלה שאמור להתבסס על כך שאנשים יקחו הלוואות. לפי הקיינסיאניים, הפיתרון הוא שהממשלה תיכנס לעניינים ותיקח הלוואות בעצמה ואותם תחלק לציבור בדרך כזו או אחרת. אבל יש סיבה טובה לחשוד בחוסר היעילות ובשיקולים הזרים של מנגנונים פוליטיים שמחלקים כסף. מה עוד שבמקרים הנוכחיים של ארה"ב ואירופה, המערכת הפוליטית משותקת לחלוטין. אם הבנק המרכזי היה מוצא דרך להזרים ישירות כסף להמונים, במקום לבנקים, זה היה פותר מהר מאוד את המשבר הפיננסי.

תמריץ,

1) השפל הגדול באירופה הפריפריאלית הוא תוצאה של מינוף החוב הממשלתי במדינות אלו לרמות לא נשלטות. אין שום קשר להיעדר כסף (להפך. אם כסף הוא חוב, אז ביוון אמור להיות המון המון כסף…) השפל העולמי בשנות השלושים דווקא היה תוצר של מחסור בכסף (לפחות לפי מילטון פרידמן), תחת תקן הזהב.

2) זה נכון חלקית. אם אני מוכר אגרת חוב שלי והבנק המרכזי קנה אותה, הוא הזריק כסף לכלכלה – אלי. נכון, זה מתגלגל לרזרבה ממשלתית ואם אף אחד לא רוצה ללוות (או הבנק מפחד להלוות) זה לא יתגלגל לשאר הכלכלה, אבל מי שקיבל את הכסף הוא אדם פרטי, לא הבנק.

אני מדגיש – הבנק המרכזי לא "מחלק כסף" לבנקים. תוציאו את הרעיון הזה מהראש. *אף אחד בכלכלה לא מקבל ארוחה חינם*. כסף נכנס כדי לייצג עושר. אם הבנק המרכזי קונה נכס בשוק, הוא לא סתם זורק כסף על מישהו, הוא קונה ממנו נכס. אם הבנק המרכזי מלווה במסגרת ה-discount window שלו כסף למוסד פיננסי, הוא עושה זאת כנגד בטוחות (הבנק מעביר לו אגרות חוב. אם לבנק אין נכסים, הוא לא יכול לקבל שום הלוואה. הוא פושט רגל).

ולכן ההצעה שלך (הבנק המרכזי צריך פשוט לחלק כסף לאזרחים) היא לא ברת השוואה לשום דבר שמתרחש כאן. הבנק המרכזי לא מחלק כסף לבנקים, אז אין סיבה להציע שהוא יתחיל לחלק *במקום* כסף לאזרחים. אגב, הבנק המרכזי סופג הרבה מהכסף באוכלוסיה דרך האזרחים, באמצעות הנפקת מק"מ.

נסה לחשוב מה קורה כאשר הבנק המרכזי מדפיס כסף ומחלק אותו סתם כך לאזרחים. לפי איזו חלוקה? האם כל אחד יקבל שטר זהה? אם זה המצב, אתה מבצע חלוקה מחדש של העושר בציבור (יחס הבעלות על העושר מופר). האם לפי יחס הבעלות המקורי שלהם? לך תחשב את זה. זה בלתי אפשרי. ההצעה לא ישימה ולא כ"כ ברור מה תשיג באמצעותה.

3. "לבין הרצון להצמיח את הכלכלה שאמור להתבסס על כך שאנשים יקחו הלוואות". מי אמר? אם אנשים רוצים להשקיע את ההון שלהם, במקום לקחת הלוואה, ולהקים עסק חדש, בהצלחה!

"לפי הקיינסיאניים, הפיתרון הוא שהממשלה תיכנס לעניינים ותיקח הלוואות בעצמה ואותם תחלק לציבור בדרך כזו או אחרת." – רק במקרה של אבטלה. אנחנו בתעסוקה מלאה (סוג של). קיינס טען בצורה מפורשת שמדיניות פיסקלית מרחיבה תחת תעסוקה מלאה תוביל לאינפלציה ותו לא. והוא כמובן צדק.

"בל יש סיבה טובה לחשוד בחוסר היעילות ובשיקולים הזרים של מנגנונים פוליטיים שמחלקים כסף." – בגלל זה הבנק המרכזי הוא גוף שנפרד, במידת האפשר, מהמערכת הפוליטית.

4. (יצרתי חדש) "מה עוד שבמקרים הנוכחיים של ארה”ב ואירופה, המערכת הפוליטית משותקת לחלוטין. אם הבנק המרכזי היה מוצא דרך להזרים ישירות כסף להמונים, במקום לבנקים, זה היה פותר מהר מאוד את המשבר הפיננסי."

לא ממש. המצב של גרמניה יופי טופי. זה מכיוון שהעובד הגרמני הרבה יותר תחרותי מהעובד הספרדי או היווני או האיטלקי. גודל התפוקה לשכר של העובד הגרמני גבוהה כך שמשתלם לייצר שם (למרות שהשכר של הגרמני גבוה יותר), והכלכלה הגרמנית לא מינפה את עצמה לדעת, לפחות לא כמו כלכלות אחרות.

הבעיה של אירופה היא שהם התאחדו לכדי איחוד מוניטרי. יש להם מטבע אחד. אבל הם לא יצרו איחוד פיסקלי. (כתבתי על באחד הפוסטים הקודמים על ספרד)

אם ספרד הייתה מדינה נפרדת, עם מטבע נפרד, האבטלה הגבוהה והתפוקה הנמוכה שלהם היו מורידים משמעותית את שווי המטבע הספרדי כך שברמה החדשה יהיה משתלם להעביר יצור לספרד. זה לא קורה היום – מכיוון שספרד תקועה עם אותו מטבע כמו גרמניה. אם תדפיס בוכטה של אירו ותחלק לכל האירופאים לא תפתור שום בעיה. העובד הספרדי עדיין יהיה לא יעיל, ועדיין אנשים ימשיכו להזמין סחורה אצל הגרמני.

מקווה שזה עוזר.

1), 4) החוב הממשלתי באירופה אכן היה אסון, אבל הוא אסון כשאינך שולט במטבע שבו הוא מונפק. החוב היפני העצום אינו אסון ולעולם לא יהיה אסון (אף שהרבה אנשים טועים לחשוב אחרת), כי לממשלת יפן ולבנק המרכזי שלה ריבונות על המטבע. אין בעיה להיכנס לחוב כשאתה הריבון על העץ שצומח עליו הכסף.

לכן אני מסכים שהצירוף של חוב ממשלתי ואירו הוא בעיה, אבל חושב שהחוב הממשלתי עצמו, אלמלא האירו, אינו בעיה.

2)סליחה על ההפניה לעצמי, אבל כתבתי פוסט בדיוק בנוגע לשאלה שלך

http://tamritz.wordpress.com/2013/06/21/%D7%A6%D7%A7-%D7%9C%D7%9B%D7%9C-%D7%90%D7%96%D7%A8%D7%97-%D7%94%D7%A9%D7%99%D7%98%D7%94-%D7%94%D7%9E%D7%95%D7%A0%D7%99%D7%98%D7%A8%D7%99%D7%AA-%D7%94%D7%9E%D7%AA%D7%90%D7%99%D7%9E%D7%94-%D7%9C/

3) תעסוקה מלאה זה דבר מעורפל מאוד. פול קרוגמן, הקיינסיאני הבולט של דורנו, תמך בהתלהבות באימוץ מדיניות קיינסיאנית ברוטלית ביפן, כאשר האבטלה שם הייתה 4%, הרבה יותר נמוך מבישראל או בארה"ב כיום, משום שעדיין חשב שיש פער דרמטי בין הפוטנציאל של הכלכלה לבין המימוש שלו.

כאשר פרופסורים מרוסיה הועסקו כמנקים ברחוב בשנות התשעים זה היה נקרא תעסוקה מלאה? אני די משוכנע שתמיד אפשר לעשות שימוש יעיל יותר בכוח אדם.

1/4. כפי שהגבתי לך למטה, ממשלות רבות מעדיפות לעשות תספורת לנושים שלהם או להתכחש לחוב מאשר לגלגל אינפלציה על כל האזרחים שלהם. במקרים מסוימים גם אם הממשלות רוצות הן נתקלות בהתנגדות מצד הבנקים המרכזיים (ע"ע התפטרות/פיטורי הנגיד הארגנטינאי לפני כמה שנים).

2. אקרא בהזדמנות. התחלתי לרפרף והדבר דורש יותר ריכוז מנטאלי מצידי.

3. הבעיה של יפן היא דיפלציונית. קרוגמן תומך במדיניות פיסקלית מרחיבה שם *מתוך ציפייה שהדבר יוביל לאינפלציה*. אם יפן הייתה בתעסוקה מלאה, לא צומחת, ועם קצת אינפלציה, קרוגמן היה מחפש פתרונות אחרים.

לגבי הקצאה יעילה בכוח אדם: הזכרת לי קוריוז בו בזמן מלחמת לבנון השנייה עצרתי עם אוטובוס של אגד שהיה מסופח אלי לצורך משימה לתדלק אותו בתחנה בקרית שמונה. המתדלק בתחנת האוטובוסים התחיל להסביר לי מדוע ההפגזות של התותחים לא חודרות את המבנה התת קרקעי של הבונקרים של החיזבאללה. כשבהיתי בו בתדהמה הוא הסביר שיש לו תואר שלישי באדריכלות תת קרקעית והוא למד את התואר הראשון שלו ב-MIT. אבל הישראלים, הסביר, בונים לגובה.

1. כסף מרגע יצירתו נמצא במחסור כי הוא נוצר מחוב. אגב הטענה שכל הכסף נוצר מחוב אושרה על ידי יוצר המערכת המוניטרית של היורו וכלכלני קרן המטבע. משום מה העלת פה תאוריה שלא קיימת

2. הבנק כן מחלק כסף לבנקים – קרא על פקדונות מוניטריים ולמד מה המשמעות של הריבית בפקדונות האלה.

הבנק המרכזי יכול להלוות לבנק מסחרי גם ללא בטוחות. זה נתון לשיקול הדעת של הבנק המרכזי אם לבקש בטוחות או לא.

3. היום כל הכסף נוצר מחוב ולכן אם תרצה צמיחה תהיה חייב כסף ואם תרצה כסף תהיה חייב חוב. בלי חוב לא תהיה צמיחה.

4. גרמניה תלויה היום לחלוטין בהחזר החובות ממדינות פושטות רגל. לא סתם חברות דירוג האשראי מאיימות להוריד את הדירוג שלה. זה שקול לזה שתהיה מיליונר אבל כל המיליונים שלך ישכבו כהלוואה אצל גוף פושט רגל.

תודה, מעניין מאוד, אך יש לי עוד שאלה:

אם אני מחזיק 100 ש"ח בחשבון עו"ש, אני לא מקבל עליו ריבית, האם אני יכול למשוך את הכסף מתי שבא לי או שלבנק יש זכות לסרב להחזיר לי אותו?

עו"ש – יכול למשוך מתי שבא לך.

עו"ש = עובר ושב.

הסבר נהדר. אני חושב שמרבית האנשים לא מצליחים לתפוס שתפקידו של בנק ישראל הוא סוג של הכלאה בין המערכת הפיננסית (הבנקים) לממשלה, והוא לא אף אחד משניהם. זו גם הסיבה שהוא חיצוני הן לממשלה והן למערכת הפיננסית, ובידיו מדפסות הכסף (אם כי הוא לא יכול לעשות זאת ללא אישור הממשלה והוראתה). מחכה בקוצר רוח לפוסט הבא.

ראשית תודה על ההשקעה. נרשמתי מיד לעדכונים 🙂

לגופו של עניין, אני לא יודע מי הרוחות שאתה מנסה לתקוף. אני לא מכיר הרבה טענות שהבנקים מייצרים כסף יש מאין אלא שהם מייצרים כסף על פי המכפיל וכך יוצא שרוב מוחלט של הכסף במשק מחולק על פי ראות עינהם של גורמים פרטיים (במקרה של ישראל של 2 גורמים פרטיים).

אני מתייחס לטענות שעולות בכלכלה אמיתית או התנועה לשינוי מוניטרי או משתמעות מחלק מהכתוב באקו ויקי.

הפוסט הזה לא סותר את הטענות הבסיסיות שלהם (גם אם הוא מפריך את סיפור הצורפים). כפי שאני מבין 2 הטענות הבסיסיות הן:

א. רב הכסף במשק נוצר ומחולק על ידי הבנקים הפרטיים.

ב. רב הכסף במשק הוא תוצאה של חוב דבר שמצד אחד מאיץ את הכלכלה ומהצד השני תורם לכילוי מהיר של משאבים.

הרשומה הזו, למיטב הבנתי לא סותרת אף אחת מהטענות הללו.

היי אורי,

Welcome to the conversation.

א. תחליף את המשפט שרשמת בסעיף א' עם המשפט הבא: "רוב האשראי במערכת מתווך באמצעות הבנקים".

שזה נכון. וציינתי את הסיבות מדוע.

מה שהתנועה לשינוי מוניטרי לא מצליחה להבין הוא שהבנקים לא מייצרים כסף "יש-מאין", אלא לוקחים הלוואות (פיקדונות לקוחות) ומעבירים אותם ללווים. לפי שיטת הרישום החשבונאי אתה סופר את הכסף פעמיים, ולכן מצרף הכסף גדל, אבל זו לא חוכמה גדולה. בפועל, אם כולם יבקשו להוציא את הפיקדונות שלהם מהבנקים, אז כל האשראי במערכת הבנקאית יצטרך להתבטל כדי שיוכלו להעביר להם את הכסף. אם כסף היה באמת "נוצר", אז הפיקדון היה לא רלוונטי. הבנקים היו יוצרים כסף (כחוב) משלמים לכולנו בחזרה את הפיקדונות שלנו, וממשיכים לקנות את העולם. אולי הסיבה שלי זה כל כך ברור היא כי אני עובד בבנק, ואין לנו פה אף מכונה ליצור כסף.

ב. מדוע לכל כך הרבה אנשים יש בעיות עם המילה חוב?

שמע סיפור: איזה ברנש לקח על עצמו חוב, פתח עם החוב הזה מפעל, העסיק אנשים, התחיל למכור מוצרים חדשים ולייצא אותם לחו"ל. האם החוב שהוא לקח מכביד על הכלכלה באיזושהי צורה? ההפך הוא הנכון. האשראי העניק לו את האפשרות לפתח את עסקיו.

זה שרוב מה שאתה קורא לו "כסף" הוא אשראי רק מעיד על הפופולאריות של החוב בקרב אזרחי המדינה. אף אחד לא מחייב אף אחד אחר לקחת חוב (היי, לי אין חוב. בנתיים), אבל אנשים לוקחים אותו. זה עוזר להם לקנות דירה בגיל 20 במקום בגיל 50 וזה עוזר להם לפתוח חברות חדשות (שלפעמים מצליחות, ולפעמים לא). הנקודה היא שאף אחד לא *חייב* לקחת חוב כדי להשיג שטרות כסף. בנק ישראל יזרים כסף למערכת (ללא חובות!) אם הביקוש לכסף יעלה אבל לא יהיה ביקוש לאשראי.

תודה על ההרשמה ועל הדיון.

מסכים בגדול עם תשובותיך לאורי. ועדיין – במקרה התיאורטי שבו כולם ירצו להוציא את הפקדונות שלהם מהבנקים, אין שום ספק שכל ממשלה מערבית תגן על המפקידים, לפחות עד תקרה מסוימת, גם אם תצטרך להיכנס לגירעון עצום לשם כך, וכך תבטיח שהפקדונות שלהם ישמרו על ערכם. זה מה שאירלנד עשתה במשבר האחרון.

מכיוון שהבנק המרכזי לא יתן לממשלה לפשוט רגל, הוא לא יהסס להדפיס כסף כדי לממן את הממשלה (מן הסתם ככל האפשר בצורה עקיפה, על ידי קניית אג"ח בשוק המשני, ולא בצורה הישירה של הדפסת כסף ישר לידי הממשלה שנחשבת תועבה במדינות מתוקנות).

כך שאפשר לומר שהבנקים מעמידים את הממשלה והבנק המרכזי במצב שבו הם יחייבו אותם להפוך את האשראי שחילקו לכסף אמיתי בשעת הצורך.

אתה נותן יותר מידי אמון בממשלה. ממשלת קפריסין לא חילצה את המפקידים שלה – היא קנסה אותם.

ממשלות מערביות רבות בנו או בונות מערכת ביטוח פיקדונות שמוגבלת בסכום. בארה"ב זה 250 אלף דולר. האם זה לא אומר שהממשלה תתערב אם היא יכולה? אולי. אבל בכלל לא בטוח שהממשלה בכל מקרה תעמיס את סיכון האשראי של הבנקים על מאזניה.

לא חסרות לנו דוגמאות של ממשלות עם מטבע משלהן ובנק מרכזי משלהן שמודיעות כי לא יוכלו לעמוד בתשלומי החוב שלהן. למה הבנק המרכזי שלהן לא עוזר להן כפי שהצעת? כי אנשים לא טיפשים. אין הרבה הבדל בין לקבל סנט על כל דולר שחייבים לי, לבין לקבל דולר שווה סנט.

למרות הכל, אני מסכים איתך לגבי הנקודה האחרונה. ולכן צריך:

א. התייחסות חד משמעית של הממשלה לגבי חובות במערכת הבנקאית. מה מבוטח – ומה לא מבוטח: וכל זאת בחקיקה!

ב. במידה והמחויבות היא מרחיקת לכת, הגבלה משמעותית של הנכסים שהבנקים יכולים לרכוש והעלאה של יחסי הלימות ההון כדי להבטיח שלא נגיע למצב קשה.

כאן לדעתי אתה נופל בשגיאה עובדתית – "לא חסרות לנו דוגמאות של ממשלות עם מטבע משלהן ובנק מרכזי משלהן שמודיעות כי לא יוכלו לעמוד בתשלום" . זה דבר מאוד נדיר, אולי הדוגמה המודרנית היחידה לאי עמידה בהתחייבות בהיקף משמעותי היא רוסיה ב-98'.

אולי בעולם שעבד על בסיס הזהב זה היה שונה. במערכת של fiat money זה נראה לי דבר כמעט לא סביר.

נדיר זה עניין של פרספקטיבה.

אלבניה (1990), בולגריה (1990), קרואטיה (1996), פולין (1981), טורקיה (1982), אוקראינה (2000?), יוגוסלביה (1983), הודו (1972), אינדונזיה (2002), איראן (1992), עיראק (1990), ירדן (1989), כווית (1990), הפיליפינים (1983), מקסיקו (1982), צ'ילה (1983), פאראגוואי (2003).

למה הם פשוט לא הדפיסו כסף ופתרו את הבעיה?

אין ממש חומר באינטרנט על המקרים שאתה מתאר..

איכשהו יש לי תחושה שאם הייתי בוחן כל אחד מהמקרים בנפרד, הייתי מתקשה למצוא שם באמת פשיטת רגל על חוב שנקוב במטבע חופשי (פרט למדינות קומוניסטיות או לדיקטטורות מטורפות, שבאמת יכולות לעשות מה שבא להן). יש מדינות שלכאורה יש להן מטבע משלהן, אבל למעשה הכול מתבסס על הצמדה מוחלטת לדולר האמריקני או למטבע אחר. מדינות כאלו, כמו מדינות גוש האירו, אכן יכולות וצפויות לפשוט רגל.

א. אין הבדל מהותי בין אשראי לבין כסף. האשראי משמש במשק ככסף לכל דבר. בנוסף מה שאתה אומר הוא פשוט לא מדוייק, הפקדונות משמשים בסיס למכפיל. הבנקים מוגבלים בכמות הכסף שהם יכולים לייצר בגלל הגבלות יחס הרזרבה והגבלות הלימות ההון אבל בתוך המגבלות הללו הם מחליטים כמה כסף לייצר ובעיקר למי להפנות אותו.

ב. חוב ואשראי הם כלי חשוב בפיתוח כלכלה משחר המהפכה החקלאית. הבעיה, כפי שכתבתי, שהכסף המבוסס על חוב הופך למרכיב מרכזי כל כך בהיצע הכסף ושהיצע החוב מנוהל על ידי גופים ריכוזיים ופרטיים. זה יוצר שעבוד של העתיד בתמורה לנוחות בהווה. זה יוצר פערים גדולים בחלוקת המשאבים בהווה.

אורי,

1. אשראי= כסף שהלווית. אם אתה סופר את הכסף שהלווית וגם את ערך האשראי שלו. ספרת פעמיים. וזה בסדר גמור, כי ככה מודדים את היצע הכסף במשק. אבל אל תקרא לזה "יוצרים כסף", כי אנשים מתבלבלים עם הבנק המרכזי.

2. שאל את עצמך מדוע הוא נהפך למרכיב כ"כ מרכזי. האם מישהו מחייב את "השעבוד" כדבריך?

1. שאלה: אם הבנקים לא יוצרים כסף איך כמות הכסף במדינה עולה בכל שנה ב11% בממוצע? בהתחשב בזה שבנק ישראל הצהיר שהוא לא אחראי לכך שכמות הכסף (ראה חוק אי ההדפסה משנות ה80) גדלה אז מי אחראי לכל הכסף הזה?

2. בוודאי שמחייבים אותי בשעבוד לחוב כי אם אני לא אשתמש בכסף שמיוצר מחוב (השקל) יאשימו אותי בהעלמת מס

1. לא בדקתי את המספרים, אבל אני אנסח מחדש את השאלה שלך: "איך כמות האשראי במדינה עולה בכל שנה ב-11% בממוצע?" תשובה: כי יש ביקוש לאשראי. עוד לא נולד הבנק שהלווה בכוח לאף אחד.

2. על מה אתה מדבר?

1. כפי שפירטת יפה בפוסט. הבנק נותן לי אשראי של 100 ש"ח כשלמעשה יש לו 10 ש"ח בפקדון. בלי לספור פעמיים הוא יצר 90 ש"ח. הוא החליט כמה ליצור (בין 0 ל90 אם יחס הרזרבה המותר לו הוא 10%) ובעיקר, הוא שהחליט למי לתת את הכסף (האשראי בשבילך) שהוא יצר. וזה עוד טרם התחלנו לדבר על משכנתאות לנדל"ן.

בקיצור, לומר שלא הבנקים יוצרים את מירב היצע הכסף זה פשוט לא נכון.

2. בוודאי שמחייבים. קשה מאוד להתנהל במערכת העסקית ו\או המשפחתית (אני מנהל אחת כזו ואחת כזו) ללא אשראי גדול. עולם שמבוס על חוב מחייב את הפרטים להתבסס על חוב. אני חי בתוך כפר בדואי. כאן לא היה נהוג עד לאחרונה להשתמש באשראי. אוכלים ממה שיש, מתחתנים רק אחרי שיש בית מירושה וכו'. המערכת הזו מתאפשרת ללא עוני רק בזכות עבריינות מס. גם כך היא קורסת כי צריך לפעמים לעשות כתר בשיניים. החברה הכללית מתבססת על חוב כך שרופא השיניים גובה מחירים שמתאפשרים לתשלום בקרב חברה שחייה על חוב וציפיה לגידול מתמיד בהכנסה (ואין לו ברירה בעצמו כי הוא מתבסס על אותו אשראי). במצב כזה גם הבדואים פה החלו נכנסים לחובות אשר לכאורה יוכלו תמיד להפרע בעתיד.

בכדי לחיות בלי אשראי כיום אתה צריך להוולד עשיר מאוד, לעשות מהלכים כלכליים גאוניים בגיל צעיר או להיות רמאי.

שוב, אני לא אומר שאשראי זה רע. אני אומר שאשראי גבוה מידי זה רע ובפרט כזה שנשלט בלעדית על ידי גורמים פרטיים וריכוזיים.

1. אורי, אני חושש שלא הבנת. הבנק נותן לך 90 שקל כאשר יש לו 100 שקל.

2. אני מבין שקשה להתנהל ביום יום, ובמיוחד לנהל עסק, ללא אשראי. אבל האם אתה באמת מאמין שזו תוצאה של שיטת הבנקים שקיימת פה 300 שנה? האם, אם מחר נסגור את כל הבנקים ונחזור לכספות, אתה רואה דרך שבה המצב משתנה – לטובה?

1. חששך מוצדק. אכן לא הבנתי.

2. אין לי מושג אם זה ישתנה לטובה. מה שביקרתי הוא את הטענה שלך כאילו החברה לא מכריחה אדם לקחת אשראי.

יד נעלמה,

זה כבר מזמן לא עובד ככה. בנק לא צריך פקדון בשביל להלוות.הפקדון נוצר עם ההלוואה ולא לפניו. תראה את ההרצאה ששלחתי לך של הבכיר בקרן המטבע שמסביר איך בנק מייצר כסף

מה יהיה ההבדל במשמעות בין המילה אשראי למילה חוב ?

הפוסט מתאר בצורה שגויה את דרך יצירת הכסף. כבר מזמן העניינים לא עובדים בצורה כזו. ראה הרצאה של מייקל קומהוף על דרך יצירת הכסף:

http://youtu.be/YnAtHbDptj8

היי דן. סכם לנו בקצרה את 36 הדקות האלה בבקשה.

או הצבע על הנקודות השגויות בפוסט והוכח אותם.

תראה את ה6 דקות ראשונות ותבין שכל ההסבר שלך פה שגוי בעצם.

1. אני מצטער, אבל עם כל הרצון הטוב, מדובר בפוסט עם טעיות. איך אפשר להגיד שכשבנק מרכזי קונה אג"ח ממשלתי, לא מדובר על כסף באשראי? אז מה היא בדיוק הריבית שעל המדינה לשלם, בבואה להחזיר את החוב? ומאיפה בדיוק יבוא הכסף להחזיר את החוב הזה? מעוד חוב, נכון?

2. ואת המכפיל שאתם מדברים עליו, ניתן לעשות גם בלי בנקים. הכל עניין של אמון. אמון במערכת הפיננסית. לדוגמא מערכת פיננסית בכלא שמבוססת על סיגריות. כולם יודעים שסיגריות הוא מטבע סחיר, ולכן אנשים מוכנים לעשות שירות, תמורת סגיריה, בידיעה שבעתיד הם יוכלו להמיר את הסיגריה לשירות/מוצר שהם רוצים. לא צריך לייצר כסף מחוב, כדי שיהיה אמון.

תחשבו על זה.

מכפיל תלוי ברמת האמון בעתיד, ובמערכת הפינננסית. אין שום קשר ליצירת כסף מחוב. אם כבר הסיבה שחוב גורם לאמון, היא שבעזרת חוב ניתן לייצר תרמית מאוד מוצלחת, שגורמת לאנשים להאמין שהכל טוב, והכל צומח. עד הקריסה הבלתי נמנעת כמובן.

היי בני,

1. לא. הריבית שהממשלה משלמת על אגרות חוב שמוחזקות על ידי הבנק המרכזי חוזרת לממשלה. אין לבנק המרכזי מה לעשות עם הריבית הזאת, הוא לא גוף למטרת רווח (על זה אני מתכוון להרחיב ברשומה השלישית).

2. אתה צודק. את המכפיל ניתן לבצע בלי בנקים. את היתרונות של הבנקים תיארתי בפוסט, וזו הסיבה שהם הפכו לפופולארים כ"כ. אבל אי אפשר לבצע אשראי ללא ריבית. אם אתה מבקש ממני להימנע מצריכה היום ולקבל במקום זה משהו מחר, המשהו הזה צריך להיות קצת יותר טוב, כי אחרת אין לי טעם לחכות. למחיר הזמן הזה אנחנו קוראים ריבית.

אני לא מבין מדוע כתבת שמדובר בפוסט עם טעויות, אנא פרט! (עם רפרנסים, אם אפשר).

טעות

1. הריבית כבר כמעט 15 שנה לא עוברת למדינה. בדוק בדוחות בנק ישראל. יש תנאים מאד מסוימים שבנק מרכזי מעביר את רווחיו למדינה ומשום מה כמעט אף פעם הם לא מתקיימים 🙂

2. ופה יש לי שאלה: מדוע לייצר כסף אך ורק מחוב? מי מרויח ממערכת כזו חוץ מהבנקים?

היי דן,

1. לא צריך להתעסק בקטנות. בנק ישראל מעביר את יתרת הרווח שלו לממשלה. לבנק יש יתרת הפסד ענקית משנים קודמות, ועד שהוא לא יעבור להון חיובי אין לו מה להעביר. זה לא "תנאים מסוימים", זה חשבונאות.

2. אם קראת את הרשומה שלי, ללא ספק ראית שציינתי שכסף לא מיוצר רק כחוב.

לא הבנתי איך כסף לא מיוצר מחוב. אם כוונתך לאג"ח שקונה הבנק המרכזי הרי הוא מייצר כסף תמורת חוב (אג"ח).

בוא תסביר לי מה לא הבנתי פה.

אם אתה טוען שכסף לא מיוצר מחוב בוא תתן הסבר באיזה צורה אחרת כן כסף נכנס לשוק? שעות עבודה? כמות אוכלוסיה? מה הקריטריון?

התנאים המסוימים להעברת הרווח הוא רק אם לבנק יש הון של מעל אחוז. לאו דווקא בהפסד

אין לי בעיה שיהיה אשראי עם ריבית. אבל ריבית מבטאת סיכון. וסיכון צריך לבטא סיכוי.

מה שקורה בפועל, בניגוד לדברים שכתבת, שלא יורדים לרזולציה הזאת הוא:

1) בנקים מנצלים את השיטה, הם יודעים שהם גדולים מדי ליפול. לא התייחסת לנקודה הזאת בכלל. איך הם עושים את זה? הם מנפחים בועות, ואין כמו נדל"ן כדי לבצע את ההונאה המושלמת, ואז באים למשלמי המיסים בבקשה להציל אותם.

בזמן הזה, הם משלמים משכורות אדירות לעצמם, נותנים הלוואות זולות לחברים שלהם,ועושים שלוש אחוז על כל הלוואה שהם נותנים למישהו, לא משנה אם היא תחזור או לא. מקסימום יצילו אותם מה שמוכיח שכנראה בנקים לא עובדים לפי המודל שלך. כנראה שיש פה משהו מעבר.

ונקודה אחרונה, אין שום סיבה בעולם לתת אשראי מכסף שאין. אין לי בעיה שבעלי הון יתנו כסף ליזמים, ועל הסיכון יקחו ריבית. יש לי בעיה, עם מישהו(בנק) שמלווה כסף שאין לו, ולוקח על זה ריבית. ואם זה כזה טוב לכלכלה, אז גם אני רוצה זכות לקחת סיכונים על כסף שאין לי.

היי בני,

1. אתה צודק. לא התייחסתי לזה. כי זה לא קשור לבנקאות ברזרבה חלקית. גם חברת החשמל לא יכולה לקרוס מחר, ולא משנה כמה שטויות היא תעשה, המדינה תחלץ אותה על חשבון משלמי המיסים. יש הרבה בעיות עם הבנקים היום, על זה יש קונצנזוס גם באקדמיה, וגם בקרב הבנקאים עצמם. אבל הבעיה היא לא "כסף כחוב" או שאר המצאות, שמסיטות את הזרקור מהבעיות האמיתיות (והניתנות לפתירה) אל עבר הקונפירציות ווודו כלכלה.

2. אם היית קורא את הרשומה לפני שהגבת, היית מבין שהבנקים לא נותנים אשראי מכסף שאין.

יד נעלמה,

גם פה אתה טועה… יש קשר ברור בין בנקאות ברזרבה חלקית לחילוץ בנקים. אם היום הבנק לא יחולץ קריסתו תביא להתנדפות חלק גדול מהפקדונות שלו ושל בנקים אחרים (כי הם תלויים אחד בשני) ומפה הדרך לקריסת כל המשק מהירה.זאת המשמעות של too big to fail.

אילו הבנקים היו עובדים ברזרבה מלאה -הם היו הרבה יותר יציבים ואלו שהיו לא רוחיים ובשל כך נסגרים לא היו פןגעים במשק כי גם במצב כזה עדיין אף אחד לא היה מאבד מחסכונותיו כי היה להם גיבוי מלא.

ואני יודע מה שאתה הולך לכתוב לי עכשיו 🙂 שברזרבה מלאה יהיה מחנק אשראי אלא שדוח קרן המטבע האחרון הביא תוכנית מלאה ומפורטת איך בנקים עוברים לעבוד ברזרבה מלאה וזה לא רק שלא גורם להאטה אלא להגברת הצמיחה באופן משמעותי.

היי דן

תמוה מאוד מה שאתה אומר.

לפי דבריך, אם בנק לא יחולץ, קריסתו תביא להתנדפות של פקדונותיו

אבל, לפי מה שטענת קודם, הבנק לא מלווה את פיקדונותיו, אלא מייצר כסף חדש.

שתי הטענות לא יכולות להתקיים באותו עולם.

לגבי תוכנית שיקאגו (המתוקנת), אני מתכנן להקדיש לה פוסט משלה.

נשתמע.

היד הנעלמה,

לא ברור איפה הסתירה. כשאני מדבר על רזרבה אני מדבר על בסיס הכסף ובסיס הכסף נוצר על ידי הבנק המרכזי. אין לזה קשר ליצירת פקדונות מהלוואות או הפוך בבנק המסחרי. זה תהליך נפרד. ברגע שבנק לא יכול לספק את הכסף זה יכול במהירות לגרום לכך שיאבד את האמון ומכאן את נכסיו או שערכם ירד משמעותית מה שיגרום גם להתנדפות כל החסכונות ולא חסרים מיקרים מההיסטוריה.

צר לי אבל כל עוד אתה לא מבין איך המערכת (או מבין ומטעה) עובדת ומתאר אותה בשיטה שתיארת אני לא מבין איך אתה יכול לכתוב פוסט על תוכנית שיקאגו שהיא הפתרון? הרי אתה סותר בטענותיך פה פעם אחרי פעם את העובדות הכי בסיסיות של המערכת כפי שמציגים אותה אפילו כלכלני קרן המטבע שכתבו את המסמך.

אתה אפילו סותר את עצמך לפעמים: אתה טוען גם שלא כל הכסף נוצר מחוב וכדוגמא מביא את הבנק המרכזי שמייצר כסף ורוכש איתו חוב (אג"ח ממשלתי) וטוען שהריבית חוזרת למדינה (מה שלא קורה כבר 15 שנה כי הבנק מפסיד ואיך בנק שלכאורה לטענתך מייצר כסף ללא חוב יכול להיות בהפסד?

ובכל מקרה גם לפי התיאור שלך הבנק הוא עוד יותר חסר יציבות בהיותו ברזרבה חלקית אז איך אתה מסביר את הסתירה בהסבר שלך שאין קשר בין הצורך לחלץ בנק להיות ו ברזרבה חלקית?

בשום מקום לא טענתי שהמערכת הבנקאית מושלמת. טענתי שכסף הוא לא חוב, שבאופן כללי ה-Maxim הזה מטופש לחלוטין והוא לא שונה בהרבה מ"באנו לשנות" או "איפה הכסף?" או מכל אמירה מטופשת אחרת שאין לה שום אחיזה במציאות.

כמו כן, טענתי שבנקים לא מייצרים כסף מהאוויר אלא מתווכים את הכסף של המפקידים שלהם. שזו לא דיעה. זו עובדה. שמופיעה במאזנים הבנקאיים שלהם, שאתה לא טורח לקרוא או לנסות להבין.

לגבי המערכת הבנקאית, יש בה המון בעיות (בנקים לא קורסים כשהכל בסדר).

בין היתר עקב הנטייה לסמוך על משלם המיסים שיחלץ אותם במקרה חירום (כי כאשר הם נופלים אז הפיקדונות של הציבור – כסף אשר מולווה ללווים, לא כסף שיושב לו בפנאן באיזה בחוף בזמן שכסף אחר נוצר כבמטה קסם במקום אחר – נמחק. זה כי הוא לא משולם חזרה. לא כי הבנקים גנבו אותו.)

ולכן קיימת "בעיית סוכן". אני מתכוון להרחיב ברשומות עתידיות על הבעיות הקיימות של המערכת הבנקאית שלנו, אין שום כוונה להתחמק מהנושא. אבל שים לב:

הבעיה היא לא "השיטה המוניטרית". מעבר לכסף "חלופי" לא יפתור לך שום בעיה. וורגל זה ניסוי שאתה לא יכול להיאחז בו (קרא, יש לי פוסט בנושא). יש בעיות אמיתיות שצריך לפתור בבנקים, ויש שורה של אנשים שעושים עבודה אמיתית כדי לפתור את הנושא ומציעים רגולציות נוספות ומחמירות יותר (יחס הרזרבה החדש, יחס הנזילות החדש של באזל, מעבר לסליקת נגזרים על פלטפורמה ציבורית פתוחה ורישום של כל העסקאות [חקיקת EMIR ודוד פרנק]).

אנשים שמתעקשים להמציא שטויות לגבי "השיטה המוניטרית", "כסף הוא חוב", וכמובן "לא צריך ללמוד כלכלה מכלכלנים, הם לא מבינים כלום, לנו יש סרטוני וידאו שמסבירים ה-כ-ל" יוצרים יותר נזק מאשר תועלת, מכיוון שהם מפנים ציבור גדול שיכול לשמש כמנוף לחץ טוב לפתירת הבעיות האמיתיות אל תיאוריות קונספירציה הזויות שמהוות שיחות מעולות בברים, אבל חסרות כל ערך ממשי.

צר לי על שלא יצא לי עדיין לעיין בוידאו של קומנהוף, אני אגיע לשם מתישהו, אפריך אותו, ואז תמצאו אילן אחר להיאחז בו.

יד נעלמה,

לא מקבל את העמדה המזלזלת שלך כאילו או שאתה מאמין בשיטה הנוכחית או שאתה מדבר שטויות. אם כל הכבוד אליך תן קצת ריספקט לחתני פרס נובל, כלכלנים בכירים בעולם ואפילו מילטון פרידמן שתומכים בשינוי השיטה. ועדיין לא הסברת מדוע שינוי השיטה הוא לא נכון חוץ מזה שאמרת שזה לא נכון ושתכתוב על זה בעתיד .אז תכתוב ואז נדבר… אבל כדאי קודם כל שתבין איך המערכת עובדת ואני לא אומר את זה כדי חלילה להקניט אותך אלא כי אי אפשר לגשת לפתרון אם לא מבינים את הבעיה.

אבל שוב זה לא הנושא הנושא הוא טעויות שיש לך במאמר- אתה סותר את עצמך (למשל כשאתה טוען שלא כל הכסף נוצר מחוב) .פירטתי את השאלות שלי בתגובות הקודמות ועדיין אני ממתין לתשובה.

התפקיד שלי הוא לא להגיד מדוע לא צריך לשנות את השיטה.

התפקיד *שלך* הוא להסביר מדוע צריך לשנות, ולגבות את זה בעובדות.

עובדות, שאפעס, אין לך.

כשאני מציג לך עובדות אתה אומר לי אני עוד אכתוב על זה. אז אמרתי תכתוב ונדבר על זה…

משום מה יש לך רצון עז להגן על המערכת הקיימת ואפילו שמפנים אותך למקורות תגובתך היא : אני לא ראיתי את המקור אבל אני אפריך את זה (ואולי המקורות שהפנתי אותך מסבירים למה הבלוג תועלת שולית הוא הבלוג הטוב במדינה?)

אבל שוב מצטער לנדנד אבל אין לי ברירה – זה לא הנושא, הנושא הוא טעויות שיש לך במאמר- אתה סותר את עצמך (למשל כשאתה טוען שלא כל הכסף נוצר מחוב) .פירטתי את השאלות שלי בתגובות הקודמות ועדיין אני לא מתיאש וממתין לתשובה.

לאורך כל קריאת הפוסט חוויתי braingasm.

תודה רבה. נרשמתי לפיד ואני הולך לשתף את כל הסדרה בפייסבוק שלי.

ישר כח.

יד נעלמה,

אתה טוען שאי אפשר לקיים שיטה אחרת של ייצור כסף מלבד יצירתו על ידי חוב נושא ריבית בעיקר על ידי בנקים מסחריים.

כמה שאלות:

1. מה לגבי מערכות מוניטריות מקומיות כמו זו שהיתה בוורגל? או TEM ביוון ? שם כסף לא נוצר מחוב והיתה כלכלה משגשגת

2. מדוע למי שמייצר כסף יש מונופול על ייצור הכסף? מה דעתך שכל אחד יוכל להנפיק מטבע לפי אלגוריתם או שיטה שהוא יחליט ומן הסתם רק המערכות המצליחות יתקיימו כמו שאמור להיות

בשוק חופשי?

3. שאלתי ואשאל שוב: כשאתה אומר כשלא כל הכסף נכנס לשוק כחוב – אז באיזה דרך אחרת הוא כן נכנס? לפי איזה קריטריון?

4. אם כסף נוצר ללא חוב על ידי הבנק המרכזי לטענתך, אז כיצד יתכן שהבנק המרכזי נמצא בגרעון?

היי דן,

וואו!

אני מודה לך על ההתעניינות והדיון, ואומר מראש שכנראה לא יהיה לי זמן להגיב להכל (כרגע, בכל אופן).

ההקדמה לשאלות שלך איננה נכונה. ההנחה ממנה אתה יוצא משפיעה על התפיסה שלך ועל קריאת הרשומה. אני חושב שאם היית קורא את הרשומה בתור "לוח חלק" לא היית שואל את השאלות הללו. אז אני אנסה להסביר שוב, וזה יהיה הניסיון האחרון, כי התדיינות בתגובות הופכת מיותרת אחרי התגובה הרביעית. אפשר לשבת על קפה במקום וזה יהיה יותר אפקטיבי.

—-

יש דבר כזה שנקרא אשראי. אשראי עזר לאנושות להתפתח בצורה מדהימה, בעיקר במאות השנים האחרונות. בלי אשראי, יהיה קשה מאוד לאפשר מוביליות מעמדית. אשראי היה קיים, כנראה מאז ומתמיד, ויש לנו הוכחות לא רעות לקיומו של אשראי במשך ה-5,000 שנים האחרונות.

אשראי תמיד יהיה קיים במערכת, וזאת ללא קשר למבנה היצור של הכסף במערכת שלך. מסיבה זו, לא משנה כיצד אתה תבנה את המערכת המוניטרית שלך, כל עוד לא תאסור בצורה מוחלטת את קיומו של האשראי (ובהנחה שכולם צייתנים), תמיד יצוץ חוכמולוג שיגיד שהכסף שלך הוא למעשה חוב. יותר מזה, לא משנה איך תבנה את המערכת שלך, כל עוד היא תורכב מבני אדם, כמות האשראי תעלה על כמות הכסף. אם תחליט מחר ששק של חיטה זה המטבע שלנו, ואני אבקש לשאול שק של חיטה היום (כדי לזרוע בשדה שלי, ואחזיר לך 2 שקי חיטה בעונה הבאה) – ברגע זה, על פי הגדרה חשבונאית, יצרת כסף (כן כן! כחוב!). זאת, מכיוון שאני אחתום על מסמך משפטי שבו אני מתחייב למסור לך שק חיטה בעוד שנה, ואם לא שברק יכה בי, ואתה תוכל לסחור בנייר הזה ("למה לך לסחוב שק חיטה כתשלום? תראה, יש לי פה התחייבות חתומה של היד הנעלמה לשק חיטה. קח אותה ותדרוש את השק ממנו מתי שנוח לך").

ואז, כאשר הבנק המרכזי לענייני חיטה יערוך יבדוק את כמות הכסף, הוא יגיד: ליד הנעלמה יש שק חיטה, שהיא הכסף שלנו. אבל גם לדן יש מכתב שמזכה אותו בשווי של שק חיטה. ותראו מה זה, דן מצליח להמיר אותו במוצרים. כלומר גם זה כסף. והנה לנו, המערכת האגררית האוטופית שלנו הידרדרה (בלי בנקים, בלי יחס רזרבה, בלי נגיד בנק ישראל, בלי מייקל קומנהוף) לכסף שעשוי מחוב!

אני מציע לך למחוק את כל מה שאתה חושב שאתה יודע על כסף, ולקרוא מחדש את Modern Money Mechanics של הפד.

ועל הדרך לשאול את עצמך למה בנקים קורסים אם הם מייצרים כסף ולא מלווים את הכסף של המפקידים שלהם.

יד נעלמה,

זאת לא היתה השאלה שלי:

אתה מסביר למה צריך שיהיה הלוואות בעולם שזה בסדר מסכים שצריך, אבל אתה לא מסביר מדוע כל הכסף צריך להיות מיוצר מהלוואות.. ושוב אני שולח אותך לדוגמא של וורגל בשנות ה20 , למערכת הטם ביוון של תקופתנו ולעשרות מערכות אחרות שבהן כסף לא מיוצר מחוב (להבדיל מלקיחת חוב). יש דוגמאות נוספות כמו הביטקוין שלא נוצר מחוב.

ועדיין גם לא ענית לשאלה מדוע שיהיה מונופול לבנקים על ייצור הכסף ועל השיטה שייוצר הכסף. מדוע צריך בנק מרכזי שיכפה את המונופול ? בואו נפתח את השוק לתחרות בין המטבעות. מה ההגיון שכל הכסף יהיה כחוב למערכת בנקאית אחת (כ93% מהכסף בארץ)?

אשמח אגב גם לתוגבתך על מה שקומהוף הסביר שסותר לגמרי את ההסבר שלך לאיך כסף נוצר.

אבל דן, אמרתי כמה פעמים, לא כל הכסף במערכת מיוצר כתוצאה מתהליך האשראי. רשמתי את זה בפוסט. רשמתי את זה בתגובתי אליך.

טענת שהכסף שלא נוצר מחוב נוצר על ידי הבנק המרכזי בתמורה לאג"ח אבל מה זה אג"ח אם לא חוב? אתה סותר את עצמך.

ועדיין מדוע אתה מתעלם ממה שקומהוף מתאר…?

שאלה נוספת:

בדוגמא שנתת הבנק המרכזי מייצר גם את בסיס הכסף בתמורה לחוב . הוא קונה אג"חים לצורך העניין . אז מה ההבדל בין בסיס הכסף שנוצר מחוב לבין כסף אלקטרוני (אשראי) שמייצר הבנק המסחרי מחוב חוץ מזה שאחד זה רשומה במחשב והשני זה שטרות?

דן, אתה לגמרי צודק. זה בדיוק מה שאני טענתי, בתגובה הראשונה.

כמו שאתה רואה נגמרו להם התשובות

הרבה שאלות שאלתי וקיבלתי שלוש תשובות שבכלל ענו על דברים אחרים לא רלוונטים לשאלה… מה שהוסבר פה לקוראים זה פשוט לא נכון וחבל. ואם אני טועה הייתי שמח לשמוע למה…

א. יש לי בעיה כבר עם הדוגמה ההתחלתית: אהרון לא יכול לקבל כסף מבנק ישראל (בריבית.מינימלית) רק הבנק יכול. חמה בעצם? למה בנק כן וסופרמרקט לא?

ב. לפי מה שידוע לי מספיק ש10% מהחוסכים בבנק לאומי יבואו מחר למשוך את הפקדותיהם והבנק יקרוס.

א. הדוגמא ההתחלתית כוונה כדי להסביר את תהליך ההכפלה בספירה החשבונאית של כסף בבנקים. קשה בפוסט של 4,000 מילים לפרט על כל המערכת. ב"עולם האמיתי" יש הרבה הבדלים, לדוגמא, בבנק אמיתי יש הון עצמי במאזן, אין לך באמת בנקים שמתחילים "ריקים", וכו' וכו'.

ב. מאיפה זה "ידוע" לך?

ב.

אז בוא תגיד כמה צריכים לבוא?

אין קול ואין עונה..

אני מנסה לקבל תשובות ואיכשהוא זה ישר עובר לזה שאי אפשר לשנות את השיטה למרות שלא את זה שאלתי….

שלום ליד הנעלמה,

דבר ראשון אהבתי את הפוסטים ואת הכתיבה, ונרשמתי כמנוי (למרות שאני נוטה לקבל את העמדה של אתרים כמו "כלכלה אמיתית").

דבר שני, הייתי שמח אם היה מתקבל הסבר לשאלה של דן, שחזרה מספר פעמים במהלך הדיון:

"בדוגמא שנתת הבנק המרכזי מייצר גם את בסיס הכסף בתמורה לחוב . הוא קונה אג”חים לצורך העניין . אז מה ההבדל בין בסיס הכסף שנוצר מחוב לבין כסף אלקטרוני (אשראי) שמייצר הבנק המסחרי מחוב חוץ מזה שאחד זה רשומה במחשב והשני זה שטרות? מה זה משנה לי אם אני בא עם מיליון שקל מודפסים לקנות דירה או מיליון ש”ח שהם רשומה במחשב הרי כל כסף שהיא רשומה במחשב יכולה להיות מומרת לכסף מודפס? ".

מעניין כרגיל, תודה

אדיר!

ממש תודה!

קראתי עכשיו את כל התגובות. הנקודה לגבי ההבדל בין אשראי לכסף באמת לא ברורה מספיק בעיניי. אם אני מבין נכון זה גם מה שדן ואחרים שואלים/אומרים כאן (אבל ייתכן שאני לא בכיוון אז אם אני טועה פשוט יתקנו אותי הנכבדים), בכל מקרה, אני מאוד אודה לך אם תעזור לי להבין את הנקודה –

אם אני הפקדתי 20000 ש"ח בחשבון בנק שלי, והבנק משתמש בכסף הזה כדי לתת לשרה 18000 ש"ח, אז לשרה ולי יש 38000 ש"ח ביחד. אם ניפגש, אנחנו יכולים לקנות ביחד מכונית יד שנייה שעלותה 38000 ש"ח. מבחינת סוחר המכוניות – הוא קיבל כסף. לא חוב או אשראי.

אז נכון ששרה עדיין חייבת לבנק 18000 ש"ח (פלוס הריבית) אבל דה פקטו, זה לא משנה לסוחר המכוניות קיבל 38000 ש"ח שאותם הוא יכול לשים בכלל מתחת לבלטות. אז יש כאן כסף שלא היה קיים לפני שהפקדתי 20000 ש"ח בבנק ומבלי שבנק ישראל נאלץ להתערב.

כאמור, אני מאוד אודה לך אם תסביר מה לא נכון בלוגיקה הזו. כי למיטב הבנתי הצנועה מאוד, זה מה שאנשים מתכוונים כשהם אומרים שהבנקים מייצרים כסף.

איך הכל מתחיל עד שהוא מגיע למצב המוכר לנו מחיי היום יום? נניח שאני מקים מדינה ויש לי אזרחים, ממשלה, בנק מרכזי ובנקים מסחריים. מה עכשיו? הבנק המרכזי מדפיס את השקל הראשון ועכשיו מה?

חבל על הזמן באתר הזה…

אני חושב שהקוראים לא מקבלים תשובות כי היד נעלמה… 🙂

אם היו תשובות אז הן היו מתפרסמות.

אני באופן אישי מקבל במלואה את התיאוריה של אתר כלכלה אמיתית על איך כסף נוצר (90% ע"י הבנקים המסחריים), ועל איך כלכלה עובדת (רמז- אין כל כך שוק חופשי – אלא אם אתם מליארדרים ואז אתם יכולים לקנות/להשפיע על הפוליטיקאים/הרגולטורים).

תודה רבה ולהתראות !

עד שכתבת שאתה בנקאי עוד חשבתי שאתה תמים…

אח"כ הבנתי שאתה פשוט דואג למוסד שבו אתה עובד ושהוא ישאר חזק ואולי ישלם לך המון בהמשך דרכך…

עלית עלי 🙁

אשמח לקבל התייחסות למקטע הבא:

"

Of course, they do not really pay out loans from the money they

receive as deposits. If they did this, no additional money would be created. What they do when they make loans is to accept promissory notes in exchange for credits to the

borrowers' transaction accounts. Loans (assets) and deposits (liabilities) both rise by

$9,000. Reserves are unchanged by the loan transactions. But the deposit credits

constitute new additions to the total deposits of the banking system

"

זהו ציטוט מתוך מסמך רשמי שהונפק ע"י הבנק הפדראלי של ארה"ב, שנקרא "מכניקת-כסף מודרנית":

http://www.rayservers.com/images/ModernMoneyMechanics.pdf

(סוף עמוד 6, תחילת עמוד 7).

על פי הבנתי ממסמך זה, לפחות במדיניות רזרבה-חלקית בארה"ב, הבנקים הפרטיים אכן משנים את בסיס-הכסף, בניגוד לאמור במאמר זה.

היי ארנון.

הלוואות ופיקדונות משנות את היצע הכסף. לא את בסיס הכסף של הבנק המרכזי. תיארתי את זה בעצמי בדוגמא.

מתי יתפרסם המאמר הבא?

שאלה טובה.

אני זורק בזמנים מסיבותיי האישיות לצערי, אבל אני מקווה שבקרוב.

תודה על סקירה מצוינת!

אשמח אם תוכל להתייחס לשתי טענות שנשמעות לפעמים, לפיהן בכל זאת קיים פער מסוים בין תפקוד מערכת הבנקאות בפועל לבין ספרי הלימוד:

1) בנקים בימינו (לפחות בנקים מסוימים בארה"ב) מלווים לעיתים גם מבלי שיש להם פקדונות הולמים – כלומר, הם קודם כל יוצרים נכס, ורק אז משיגים את ההתחייבות המקבילה, למשל בשוק ה-Repo או דרך הלוואה בין בנקאית.

2) טענה אחרת נוגעת לסדר הפעולות – הבנקים מלווים בפועל גם מבלי שיש להם רזרבה מספקת. כלומר, ייתכנו מקרים שבהם הבנק קודם כל יוצר נכס והתחייבות מקבילה, ורק אז פונה לבנק המרכזי או לבנק אחר על מנת להשיג (ללוות?) את הרזרבה הדרושה. ואם כך הדבר, הרי שהבנקים שולטים על אספקת הכסף ולא הבנק המרכזי.

תודה!

1. חבל שכשיש סוף סוף אדם שיש לו אומץ לנסות לענות לשאלות מהותיות בכלכלה – הוא עוצר כשאנשים כמו דן למעלה מאתגרים את הקביעות שלו. אני מחפש כבר שנתיים אדם משכיל בתחום שיענה סוף סוף בצורה רצינית למה שלמשל מוצג בוידאו של קומהוף (http://goo.gl/4wtNJt). מה שכתוב במאמר למעלה ידוע. אבל בכל יום שעובר ללא מענה לשאלות כמו אלה של דן, אני יותר ויותר משוכנע שאכן אין תשובות טובות, ושאכן המציאות שונה ממה שתואר למעלה.

2. מי הוא יד נעלמה? לא הצלחתי למצוא באתר את שם הכותב. בחיפוש ב-whois ניתן למצוא שהאתר קשור ל-*** – http://***

למה הסודיות? הקשר לבנק *** דווקא ניראה רלוונטי!

אודה לך אם תוכל להגיב בהגינות,

רני

היי רני,

אני באמת שאשתדל לענות תמציתית:

1. השתמשת במילה הנכונה כדי לתאר את התהליך – "אומץ". משום מה, כאשר דיון במדיניות מוניטרית או בנקאית עולה לדיון בעשור האחרון, סכינים נשלפות והערות ציניות עם לא מעט כשלים לוגיים נשמעים. הסיבה שאנשים מאוד נפגעים לקרוא פוסטים כמו זה שאתה רואה למעלה ונדרש "אומץ" לפרסם אותם היא שקיימת אמונה שמשהו בעולם הזה מתוכנת כדי לדפוק את רובנו. פעם זה היהודים, פעם הבנקאים, פעם היהודים הבנקאים, פעם החברות הגדולות, ופעם איזושהי אליטת צללים.

האמת היא שאין לי כוח או רצון לעמוד בשער ולהילחם בכל ילד שראה סרטון ביוטיוב שהופץ על ידי מישהו שמעולם לא למד כלכלה ולענות לכל שאלה שעולה. יש לי עבודה, יש לי חיים, ועצם כתיבת הבלוג וביסוסו על מאמרים וספרים (שצריך לקרוא היטב) לוקחת זמן רב. היה הרבה יותר קל אם הייתי יכול לצפות בסרטון יוטיוב של 5 דקות שמסביר למה הכלכלה העולמית לא יכולה להתקיים מתימטית ולכן כלכלנים במשך 250 שנה טועים (11!!!). אני חושב שזה גם מסביר את כמות הפוסטים ויחס התגובות של "המתחרים" שלי. קומהוף הוא בחור חכם. אין לי מושג למה הוא טוען את מה שהוא טוען. אנשים חכמים טועים וטעו במהלך כל ההיסטוריה. אני מתכוון לקרוא מתישהו את כל הטיעונים שלו ולהגיב בצורה מסודרת, למרות שעמוק בסתר ליבי אני מקווה שמישהו אחר יעשה את זה, כי בינתיים אני היחיד שמדבר על זה.

2. חשפת את סודי האפל. האמת היא שאני לא רואה מה הטעם להזדהות בשם למרות שאחרים עודדו אותי להוסיף דף "אודות" לבלוג. אולי אעשה את זה ביום מן הימים. אני אכן עובד בנק, ודעותיי הם שלי. במקצועי אני אנליסט מוסדות פיננסים, דהיינו אני מתעסק מידי יום בניתוח והבנת בנקים ודרכי פעולתם. בכך אני חושב שיש לי גם ידע אקדמאי וגם ידע מקצועי כדי לדון בנושא הנ"ל.

כרגיל, תודה על התגובה.

תודה על התשובה.

לגבי (1) – אני חושב שאתה טועה פעמיים. האנשים שמתווכחים איתך אינם ילדים שרואים סירטון של 5 דקות. אלה אנשים שמשקיעים זמן רב ללמוד את הנושא. לעיתים אלה אנשים עם ידע פורמלי – כמו שלך. כמובן שכאשר יש ויכוח על עובדות (האם הבנקים הם מתווכי הלוואות, או הבנקים יוצרים כסף מכלום) קל יותר להפנות לסרטונים דוגמת http://goo.gl/x2b8CN או http://goo.gl/4wtNJt. אבל הפניות כאלה לא תמיד מעידות על כותבן שהוא ילד שראה סירטון של 5 דקות.

הטעות השנייה שלך היא שכתבת את המאמר הזה מלכתחילה. הלוא כתבת אותו כדי לענות לאלו שאינם רגועים ואינם אוהבים את הבנקאות ברזרבה חלקית. אבל – כל מה שכתבת היה ידוע להם, ועל השאלות האמיתיות שלהם אתה לא עונה.

התוצאה היא שיש לקבוצה זו הוכחה נוספת לחוזק טענותיהם: אפילו אתה – מקצוען בתחום, אנליסט מוסדות פיננסים ואקדמאי עם ידע נירחב בהסטוריה של הכלכלה – לא יכול לענות!

רני

אתה זכאי לדעתך. אבל הפוסט הזה ימשיך להיות כאן וייתן נקודת התחלה לאנשים שמפקפקים באתרי קונספירציות (וזה בדיוק מה שהם). אותם אנשים מוזמנים לפתוח ספרים (שמצוינים בביבליוגרפיה) ולהמשיך ללמוד, או לשם שינוי לעשות תואר בפתוחה בכלכלה. אני חושב שהסיטואציה האלטרנטיבית – בה רק אתרים של "שינוי מוניטרי" שולטים בשיח, היא גרועה הרבה יותר.

לגבי (1) – בנקאות היא עובדה קיימת.

ציינתי כמה פעמים שאם אתה רוצה בנקאות ברזרבה מלאה כל מה שאתה צריך זה למצוא מישהו עם כספת גדולה וחברת שמירה. שלם לו דמי שמירה ושמור את הכסף שלך בכספת שלו. זה לא בנקאות.

הויכוח היום הוא האם הבנקים מייצרים כסף מהאוויר או מלווים את הכסף של המפקידים שלהם. כולם מסכימים שהכסף של המפקידים שולט בכמות האשראי, ואם הכסף של המפקידים נמשך מהבנק אז האשראי חייב לקטון ביחס זהה. השאר זה סמנטיקה.

אם אתה רוצה קורס מזורז, הזמן אותי לקפה לשעה, זה יהיה יותר אפקטיבי. אני לא מתכוון לשבת פה מידי יום ולענות לכל סרטון ולכל טענה שמגיב אנונימי ישלוף לעברי.

הערה לפוסט.

בפוסט ובתגובות המחבר רושם שוב ושוב שהבנקים מתווכים. אולם זה שונה מהגדרת התיווך. לפי ההגדרה: " מתווך פיננסי הוא גוף העוסק בתיווך להעברת משאבים הוניים מיחידות חוסכות ליחידות משקיעות "

http://www.maot.co.il/lex6/glossary/g_2678.asp

אולם הבנק עושה פעולה אחרת. ברגע שהבנק נותן ללווה כסף, הוא אינו מעביר דבר. לראיה, מחשבון המלווה (המפקיד) לכאורה, לא נמחק או יורד סכום בעת ביצוע ההלוואה. יתירה מכך לאחר שהבנק הלווה את הכסף, לא התרחש שום שינוי בחשבון המפקיד. אם ירצה המפקיד לקבל את כספו, הוא יקבל אותו, תוך תשלום קנס קטן, בדר"כ אובדן הריבית.

כלומר למפקיד לא חסר דבר, ומלווה לפתע יש את סכום ההלוואה, דהיינו לא התבצעה פעולת תיווך אלא פעולת יצירה של כסף,

אכן לפעולת יצירת הכסף יש מגבלות מסוימות כמו יחס הלימות הון – היחס בין הנכסים המסוכנים לנכסים הבטוחים של הבנק, או יחס רזרבה – היחס בין הכסף הנזיל להפקדות שפחות נזילות. אולם אין מגבלות אלה מראות בשום צורה שהתבצעה פעולת תיווך.

לפיכך נראה שהכינוי המתאים לפעולת הבנק היא יצירת כסף. אם תרצו – יצירה יש מאין.

לתשומת לבכם.

עמית, אתה מתייחס לנושא חשבונאי, לא מהותי.

אם אני שולף פיקדון מהבנק, הבנק חייב להקטין את האשראי בכמות זהה ליחס הרזרבה ההופכי.

דוגמא מופשטת: נתתי לבנק פיקדון של 100 שקל (אין לו יותר אף פיקדונות) והוא נתן אשראי של 100 שקל. אני עכשיו דורש בחזרה את הפיקדון שלי. האם האשראי יכול להתקיים ברגע שהוא מחזיר לי את הפיקדון? לא.

אז ממש לא איכפת לי אם הוא רושם את הפיקדון ואת האשראי בצורה כפולה או לא. זה אותו כסף. הבנק הוא מתווך.

ראשית תודה על ההתייחסות. אולם אני חושב שהתגובה שגויה.

יחס הרזרבה הוא יחס בין כמות הכסף הנזיל, לעומת כמות ההתחייבויות (קרי פקדונות). ראה קישור:

http://he.wikipedia.org/wiki/%D7%99%D7%97%D7%A1_%D7%94%D7%A8%D7%96%D7%A8%D7%91%D7%94

אם אני שולף פיקדון מהבנק יחס הרזרבה של הבנק גדל. אין לו שום צורך להקטין אשראי.

מכאן שהטענה שלי שהבנק אינו מתווך אלא יוצר כסף עומדת על תילה.

כל טוב!

1. ראשית תודה על התיקון שמם של הסוחרים האנגלים. אני חושב שראוי להתייחס לכך שבעצם מקורו של הבנק המודרני הוא בכלל במאה -14 באיטליה, כמו בנק מדיצ'י.

http://en.wikipedia.org/wiki/Bank

2. בתיקון של מערכת לא תמיד צריך לחזור אחורה, כדי לקבל תפקוד דומה. במקום "בנק כספות" אפשר היום לשמור על פקדונות על ידי מערכת של רישומים כפולים או מרובים

שמוחזקים במקומות שונים. אם כסף הוא מידע, אין שום הכרח לנהל אותו על ידי מטבעות וכספות.

3. לא התייחסת בתאור שלך לכוחות מאקרו כלכליים ושם אני חושב נמצא אולי מקור לחלק מהבעיות בפוסט.

– קיינס הראה, ובמשך 25 שנה (מתום מלחמת העולם השנייה ועד שנות ה-70 של המאה ה-20) זה גם הוכח אמפירית שהדפסת כסף יכולה לגורר צמיחה כלכלית גבוהה יותר. זאת גם עובדה היסטורית גם אם אנחנו לא בדיוק מבינים למה זה עבד אז

ומדוע זה הפסיק לעבוד .

– כל עוד אנחנו מדברים בעולם המיקרו, אז נכסים שמולם עובדים לא מושפעים מהפעולה של גדי או בתיה. אבל כאשר מתחילים לדבר ברמות מאקרו כלכליות, הצפיות שנוצרות , בין היתר מקצב הצמיחה ורמות האשראי במשק, משפיעות על תמחור הנכסים שהם כיבול ערובות של הבנק , והן משפיעות גם על החלטות של מפקידים ושל לווים.

– הסיפור של הסאב פריים גם מדגים את העניין של כוחות מאקרו כלכלה. כל הלוואה ניתנה מול בטחונות שערכם היה די כדי לכסות את ההלוואה, אבל הקריסה בשוק הנדלן גררה ירידה בערך הבטחונות.

– למה דווקא יחס הלימות הון של 10% ? למה לא 50% או 2%? והאם מישהו באמת יודע מהו יחס הלימות ההון שיש? איפה זה מתפרסם? הסיבה לדעתי שיש יחס הלימות כזה גבוה – הבנק המרכזי כן חושב שיש קשר בין כמות הכסף במשק לבין קצב הצמיחה במשק.

4. למרות שלבנקים יש נסיון רב יותר במתן הלוואות, יכולת טובה יותר להנות מיתרונות לגודל על ידי שימוש בחוק המספרים הגדולים (משתמשים בשאלה מתי בממוצע הלווים יגבו בחזרה את החוב) יש להם גם תמריצים שונים מאלו של הלווים ואמונה שהממשלה תגבה אותם.

לכן הם לא תמיד באמת מלווים את הכסף שלהם בצורה שקולה יותר מאשר האזרחים ויעידו ההפקדות לטיקוניים ממונפים מידי (גד זאבי, נוחי דנקנר), והסאב פריים בארצות הברית (למה לספק משכנתא למשפחה שברור שלא תוכל להחזיר אותה)

אני לא חושב שאין קשר בין הלוואה ביחס רזרבה חלקי לבין כשל שוק מסוג סיכון מוסרי (גדולים מדי מכדי ליפול). הן בגלל שזה נותן יכולות מינוף לבנקים, הן בגלל שהם משפיעים על מבנה ההשקעות במשק (למי נותנים אשראי ולמי לא). והן בגלל הציפיה לחילוץ ממשלתי.

עובדה גם שבעבר לא היו חילוצים בסדרי גודל כאלה של בנקים מסחריים על ידי ממשלות. אני מודה שצריך עוד לחשוב על זה.

5. התאור כאן של בנקים הוא מעניין ומאיר עיניים , יש כאן טענות שהוא לא מדוייק אבל בכל מקרה ראוי להוקרה.

6. בכל מקרה , כסף כיום הוא מבוסס אשראי. יובל הררי מסכם את זה יפה. אנחנו מאמינים שבעתיד יהיו לנו יותר הכנסות אם נרחיב את העסק, על סמך זה הולכים לבנק ומקבלים הלוואה (אשראי) ועם זה אנחנו מרחיבים את העסק ואם הכל הולך בסדר אנחנו באמת מקבלים עוד הכנסה ומסוגלים להחזיר את ההתחייבויות שלנו.

זה שונה מהותית מכלכלות עבר (כמו הבדואים שהוזכרו כאן) שבהן קודם צברת את הכסף ורק אחרי שהיה לך אותו הרחבת את העסק או עשית את הפעילות הכלכלית הרצויה. זה הסבר טוב מדוע אשראי קל יותר מאיץ את הפעילות הכלכלית. במקום לחכות עד שיהיה לי מספיק כסף, אני פשוט לווה אותו על סמך ציפיות לעתיד.

זה נחמד אם אתה מאמין בכך שהעתיד יהיה וורוד והצמיחה תמשך לנצח, זה פחות סימפטי אם אתה מאמין אחרת.

7. העניין הוא שלכמות הכסף וגובה הריבית יש קשר לשאלה באיזה קצב נכלה משאבי טבע. לדוגמה אם יש לך יער שביערנות בת קיימא יכול להניב 10 עצים בשנה בתמורה להכנסת 100 ש"ח בשנה, אז מעל גובה ריבית מסויים שווה לך לכרות את כל היער, לקבל סכום כסף ולקבל הכנסה דומה מריבית.

כל עוד מניחים שיש אינסוף עצים ויערות בעולם (או מניחים שאין קשר בין יערות למניעת סחף קרקע, ובין סחף קרקע לבין חקלאות וממנה אל המזון שלנו) אין בעיה. במקרה יותר רלוונטי – השאלה של כמה ריבית נקבל תמורת גז ישראלי שנמכר לעולם ומומר לכסף ולנכסים, משפיעה על השאלה באיזה קצב כדאי להפיק את הגז וכמה ממנו כדאי לשמור לשימוש עתידי וכמה אם בכלל למכור כעת.

3. הדפסת כסף מאיצה כלכלה אך ורק אם יש לך Excess Capacity לא מנוצל. זה המצב היום, זה לא המצב בדר"כ. יחס הלימות ההון הנדרש מבנקים עולה בהדרגה. למה לא 50%? סטטיסטיקה בעיקר. ככל שתגדיל את יחס הלימות ההון תקבל יותר ביטחון, אבל במקביל תקבל עלויות אשראי גבוהות יותר וירידה בהיצע הכסף. בסופו של דבר מחפשים נקודת שיווי משקל. לא בטוח שהרגולטורים חכמים יותר מהשוק, אני מסכים.

4. הנקודה הזו נכונה. ועדיין, בנקים בממוצע מלווים טוב יותר מאשר כל אזרח חסר ניסיון. די להסתכל בנתונים מהדוחות הכספיים שלהם (בנקים מערביים, בכל אופן).

5. תודה

6. יובל הררי לא כלכלן. אני מצטער מאוד. מאוד נהניתי מסדרת ההרצאות שלו על ההיסטוריה האנושית, אבל לא הסכמתי עם חלק גדול מהנאמר על כסף וכלכלה. רוב ההיסטוריונים הכלכליים כנראה לא יסכימו איתו גם כן.

7. מעניין.

3. לא בדיוק הבנתי, וגם השאלה היא איך יודעים את זה (שיש עוד קיבולת) לדוגמה – מה היא ההיסטוריה של יחס הלימות הון (אני חושב שאני זוכר שבעבר הוא לא היה קיים בכלל , ובנקים עשו מה שהם רצו, עד לפשיטת רגל, אבל מה השינוי ההיסטורי ביחס הזה במאה ה-20?) סיבה אחרת היא כל מיני סוגי אשראי וכסף שאני לא בטוח שמישהו סופר – לדוגמה הנוסע המתמיד, שכיום התרחב לקופונים, הנחות מבצעים , כרטיסי אשראי וכו'.

4. קשה לדבר על הפתרון, ובטח לי אין כזה מהשרוול, בנקים נהנים מיתרון לגודל זה בטוח, אבל אולי יש כיום אפשרויות אחרות לגמרי לעשות דבר דומה עם שילוב של קוד פתוח (לדוגמה קריטריונים להענקת הלוואות) ומיקור המון. בדרך כלל יש לכל מוסד חברתי כמה מוסדות אחרים שיכולים לספק לו פתרון חלקי (החלופה היא לא רק אנשים פרטיים). לפי דעתי רוב ההלוואות בעבר סופקו על ידי הקהילה – במיוחד על ידי הלוואות לא פורמליות, "מילה של כבוד וכו'". זה מוסד שיש לו יתרונות וחסרונות משלו.

6. מן הסתם אנשים אחרים אומרים את זה בתחומים שלהם. אבל התאור שלו גם בנושא של כסף (מדוע כסף הוא בעצם מנגנון חשוב של אמון שלקח הרבה זמן לבנות אותו) וגם בנושא של חשיבות האשראי לתהליך הצמיחה הקפיטליסטי והחידוש בכך נראים לי נכונים. אשמח להסבר אחר שאינו אד הומינם.

"בין היתר עקב הנטייה לסמוך על משלם המיסים שיחלץ אותם במקרה חירום (כי כאשר הם נופלים אז הפיקדונות של הציבור – כסף אשר מולווה ללווים, לא כסף שיושב לו בפנאן באיזה בחוף בזמן שכסף אחר נוצר כבמטה קסם במקום אחר – נמחק. זה כי הוא לא משולם חזרה. לא כי הבנקים גנבו אותו"

אני חושב שהטענה של אנשים רבים , אם כי היא לא תמיד מנוסחת באופן ברור מאד, היא שלבנקים דרך פוליטיקיאים, קשרים עם תאגידים, ושיווק של היצע לאשראי יש קשר לשאלה לאן הכסף מלווה, לכך שהוא מלווה למקומות לא טובים ולזה שיש להם תמריץ מאקרו כלכלי להגדיל את כמות האשראי שניתן. הבנקים לא גונבים אותו כמו שהם תורמים למערכת אקולוגית שבה הלוואות לא אחראיות ומינופים הם חלק מהמשחק, כאשר הרווח הוא של המיעוט העשיר וההפסדים של ההמון העני יותר. הבנקים לא הצד היחיד בסיפור

אבל הם חלק חשוב

אני לא יודע עד כמה הטענות הללו קשורות לשיטה. בסופו של דבר מישהו חייב להיות מקושר לפוליטיקאים ולתאגידים. היום זה הבנקים. פרק אותם ומי שישלוט במכונת הכסף יהיה קשור אליהם. זו הסיבה שאני מעדיף מערכת של בנקים פרטיים ברגולציה עם בנק מרכזי שמופרד מהפוליטיקאים. זה לא מושלם, זה יותר טוב ממה שהיה עד כה.

א. לא בטוח שצריך רק סוג אחד של כסף . במערכת אחידה של כסף אתה מקבל יותר יעילות, אבל יותר יעילות באה גם על חשבון תכונה אחרת והיא עמידות לזעזועים. הטענה של ברנרד ליטר כיום היא שלא צריך להחליף לגמרי את הכסף הקיים, אלא לספק לו חלופות אחרות. לספק מגוון שיתן יותר יציבות.

ב. הטענה שאם נחליף את המוסד החברתי האחד יהיה במקומו אחד אחר גרוע באותה מידה, (או יותר) היא טענה שגם מלכים יכלו להשמיע נגד דמוקרטיה. אולי כסף ובנקאות יכולים להיות יותר ביזוריים ? ביטקווין על שלל חסרונותיו מראה שיש פוטנציאל כזה (נא לא לתקוף אותי ולהיגד שאני אומר שהביטקווין הוא ה-דבר ה-מושלם).

ג. אפילו במערכת הקיימת תראה את הביקורת של זינגלס, על ביטול חוק גלאס-סטיגל , והקשר בין זה לבין לובי פוליטי מתואם במקום לובי פוליטי מבוזר של הפיננסים. הנקודה שיש הרבה דרכים לשנות מוסודות חברתיים, ולא חייבים לחשוב שמה שיש הוא בהכרח הכי טוב – מחכה קצת לרעיונות שתעלה בנושא תיקונים שכן אפשר לעשות,

ד. גם אני לא בטוח לגבי עד כמה הבנקאות ברזרבה חלקית אחראית לצרות שמייחסים לה, אבל יש לי הרגשה שהיא מוסיפה שמן למדורה. לדוגמה התחזיות האופטימיות של בנקאים בנוגע לפצלי גז בארצות הברית.

אתה ללא ספק כותב יפה ונותן טיעונים משכנעים אך לצערי אתה תמים שרואה את הדברים בצורה אוטופית מידי. נתחיל בזה שאם המערכת שאתה כל כך אוהב באמת כל כך טובה ויעילה, מדוע רובנו מרגישים כל כך רע בנוגע לשיטה המוניטרית? בשיטה הנוכחית זה רק עניין של זמן שרוב העושר יתנקז בידיי מיעוט וכבר כיום אנו נמצאים בתהליך של שחיקת מעמד הביניים העולמי. הגיע הזמן למצוא תחליפים לשיטה!

שלום סקפטי, תודה על התגובה.

האמת היא שאני משתדל לא לראות דברים בצורה אוטופית אלא פרקטית. כסטודנט של היסטוריה כלכלית, ובמיוחד היסטוריה מוניטרית כלכלית, קראתי על מקרים רבים של משברים, קריסות, רעב המוני, היפר אינפלציה ומשברים. המקרים הללו התרחשו לפני שהיה לנו כסף מנייר, לפני שהיה לנו בנקאות ברזרבה חלקית, ואפילו לפני שהיו לנו בנקים נקודה.

אני מרשה לעצמי להתפלסף פה: אנשים מאוכזבים מהשיטה המוניטרית מכיוון שאנשים מאוכזבים מבני אדם. היזהר מכל אדם שמבטיח לך פיתרון או שיטת פלא שתחליף את הבנקאות ברזרבה חלקית, במיוחד אם הוא טוען שבעבר שיטה כזאת עבדה אך היא הוחלפה בגלל טיעון קונספירטיבי זה או אחר. סקפטיות עובדת בשני הכיוונים.

שלום לכותב המוכשר

הפכתי את הבלוג ולא מצאתי שום דרך ליצור איתך קשר …

בבקשה תן לי סימן למייל ואשיב. יש לי הצעה .

במשך יום נפלא

דורין

הערה לנקודת שחוזרת פה בתגובות:

עבודה ברזרבה מלאה או יחס רזרבה של 100% אינו בהכרח "בנק כספות".

אם א' מפקיד 100 תמורת ריבית של 1%, והבנק כמתווך ילווה 100 תמורת 3%, המרווח הוא ההכנסה של הבנק ואין צורך לשלם "דמי שמירה".

כל יחס רזרבה של מתחת ל- 100% הוא למעשה מינוף שמאפשר לבנק להרוויח יותר מאותו נכס.

פינגבאק: הכלכלה הלא אמיתית - דעת מיעוט - הבלוג של אורי כץ

פינגבאק: הכלכלה הלא אמיתית | דעת מיעוט

שלום, אני מניח כי לא יענו לי אבל אשאל בכל זאת: בכל מקום בו דנים על הדרך בה מתנהלות הלוואות בנקאיות, תמיד עולה המגבלה הזו של הלוואה רק מתוך הכסף הנזיל של הבנק. אבל מקור ההגבלה הזו לא מוזכר, זה פשוט נלקח כמובן מאליו. מדוע בנק לא יכול להלוות כסף שממנו ייצור הפקדה אותה הוא מחוייב לכסות על פי יחס הרזרבה וכשיגיע הזמן להעביר את סכום ההלוואה לגורם אחר הוא כבר יסתדר איתו (אולי על ידי לקיחת הלוואה בעצמו)?

שאלה טובה.

יחס הרזרבה החל, אני מניח, כפרקטיקה של הבנקים עצמם, כאמצעי זהירות. אלו שלא שמרו על יחס רזרבה נאלצו להסתמך על היכולת שלהם לגייס כספים במהירות במקרה ומפקידים רבים או גדולים דרשו את כספם. עם השנים הרגולטור נכנס לתמונה והחל לחייב את הבנקים לעמוד ביחס רזרבה מינימאלי, כנראה מתוך רצון לשמור על "יציבות המערכת הבנקאית". יחס הרזרבה היום עדיין קיים אבל המגבלה שלו אינה אפקטיבית. מגבלות רגולטוריות אחרות, כמו "יחס הלימות הון מינימאלי", פועלים כמגבלות דה פקטו על גידול האשראי בבנקים.

תודה על תשובתך!

מעניין, אם כך הבנק הוא רק מתווך שמעביר כסף מבנק אחד לאחר עד שמגיעים ליחס מסויים, או מפעל לייצור כסף מחוב שיכול פשוט לכפול את הכסף אצלו מבלי לתת לכסף להסתובב? בכל מקור בו אני מחפש כתובה אחת הגירסאות ותחתיה מתנהל ויכוח בין תומכי הגרסא הרשונה ותומכי הרגרסא השנייה.

כן. הויכוח משעמם.

ברמה הטכנית כאשר מוענקת הלוואה נוצר חשבון הלוואה חדש, כך שהכסף "מופרד" מבחינה חשבונאית. יש חשבון הלוואה ויש חשבון פיקדון. אם תספור את הכסף בחשבונות תקבל סכום כפול. מכאן הטענה שנוצר כסף חוב חדש יש מאין.

אבל, אם מישהו ימשוך פיקדון, הבנק יהיה חייב להקטין את האשראי, כלומר לסגור את ההלוואה. הלכה למעשה יש לך פה תיווך בין הכספים מכיוון שההלוואה לא קיימת ללא הפיקדון, וההפך.

בטווח הקצר תיתכן אי התאמה, ואז הבנק המרכזי ילווה כספים כדי לאזן את הבנק, אבל זה לא משתלם לבנק והוא יעשה הכל כדי להמנע מכך.

ידידי, אתם נופלים בטעות קלאסית כשאתם חושבים שבנקים מתווכים בין חוסכים ללווים!

אפילו בנק אוף אינגלד מודה ש95% מהכסף נוצר עי בנקים יש מאין דרך מתן הלוואות.

צפו בסרט הרישמי שלהם ביוטיוב

"Money creation in the modern economy – Quarterly Bulletin article"

יש גם פרסום מאמר רשמי שלהם בנושא. חפשו בגוגל.

ישנם גם בכירים (אמנם מעטים) בכלכלה העולמים שמוכנים להודות בכך

חפשו ביוטיוב:

"פרופ' מייקל קומהוף מקרן המטבע הבינלאומית"

"מילטון פרידמן, זוכה פרס הנובל לכלכלה"

"פרופ' ריצ'רד וורנר"

היד הנעלמה אתה טועה ומטעה.

3 עובדות (עובדות הן לא תאוריות ולא הסברים):

1) עשרות אם לא מאות מטבעות פיאט בעולם כבר קרסו במהלך ההיסטוריה בהיפר אינפלציה (בדוק לבד אם את חושב שאני מקשקש). כל קריסת המטבעות הזאת שמתרחשת כל כך הרבה פעמים מוכיחה שכל השיטה הזאת של בנקאות ברזרבה חלקית היא מחורבנת במקרה הטוב וקטסטרופלית במקרה הרע.

2)לעצם הענין יחס הרזרבה הוא פיקציה. אם בנק הלווה את כל הכסף שהוא יכול מבחינת יחס הרזרבה אז הוא מלווה למרות שאסור לו ואז מתקשר לבנק המרכזי שייצר עוד כסף כדי שיחס הרזרבה שוב ישמר. אז באופן מעשי הבנק המסחרי מלווה כמה שבא לו ואז מסדר את הרזרבה רטרואקטיבית עם הבנק המרכזי (גם כאן בדוק לבד אם את חושב שאני מקשקש)

3)ודבר אחרון אתה יכול לכתוב תאוריות והסברים עד מחר. רמות החוב בעולם ביחס לתוצר שוברות שיאים משנה לשנה. אם פעם מכל שקל שנלקח כחוב נוצר נוצר תוצר גולמי בשווי שקל, עכשיו צריך לקחת 4 או 5 שקלים של חוב כדי לייצר תוצר בשווי שקל (הפעם אני כן מקשקש לא זוכר את המספרים רק זוכר שצריך עכשיו לקחת הרבה יותר חובות כדי לייצר את אותו התוצר) מה שאומר שמשהו דפוק בצורה מאוד עמוקה בכלכלה שלנו.

מישהו לא חשוב יקר,

1. מטבעות פיאט קרסו במהלך ההיסטוריה מהיפר אינפלציה. כמוהם גם מטבעות שאינם פיאט. הטיעון שלך אינו רלוונטי.

2. אתה בטוח? מה אם הבנק המרכזי בהפסקת תה? מי עונה לטלפון? איפה זה כתוב? תוך כמה זמן הוא מעביר את הכסף? מי ממלא את הפרוטוקולים? איפה נמצא התיעוד?

3. רמות החוב עולות מידי שנה ויחד איתן ההכנסה והעושר העולמי. אם אתה מרוויח יותר, אתה יכול ללוות יותר. אם אתה מאמין שמחר יהיה טוב יותר, יש לך תמריץ טוב יותר ללוות כדי לפתוח עסקים חדשים או לצרוך מוצרים נוספים.

כרגיל, תודה על הקריאה והביקורת המנומקת.

לא קראתי את כל 100 התגובות לפני, אבל להבנתי אתה טועה.

כשאהרון מפקיד 20K בחשבון, הבנק לא מלווה לבתיה 18K ומשאיר אצלו 2000, אלא מלווה לה 180K, ומשאיר אצלו את ה-20K של אהרון. כך הוא מלווה את הסכום המקסימלי לבתיה (ודורש על כך ריבית כמובן), תוך שמירה על הלימות הון הנדרשת ממנו.

הבנק למעשה ייצר 180K "יש מאין" הצוברים ריבית, וכך הגדיל את כמות הכסף במשק.

אם אהרון ירצה לקחת את הכסף שלו – אין בעיה, הכסף נמצא אצל הבנק. בתיה רק חייבת לבנק, אז היא לא יכולה לבוא בדרישות.

עם זאת אני מסכים שלא צריך להיכנס לפאניקה. הבנק המרכזי קובע את יחס הלימות הון על-סמך היכולת הידועה של הבנקים לייצר כסף. בצורה כזו אפשר לשלוט בצורה נוחה יותר בכמות הכסף במדינה, במקום כל פעם להדפיס או להשמיד שטרות כסף.

אתה טועה, כפי שמאזני הבנקים יכולים להוכיח לך.

צורפי זהב == יהודים. רבות מתאוריות הקונספירציה הכלכליות בימינו חדורות אנטישמיות מרומזת.

פוסט מצויין.

האם כולם יכולים למלא אחר התחייבותם?

בדוגמא שלך, האם גם בתיה וגם אהרון יכולים להחזיר את הגלגל לאחור, כך שבסוף התהליך לאהרון יש 20 אלף, ולבתיה ואהרון אין חובות כלפי הבנק?

נדמה לי שבגלל הריבית, התשובה שלילית.

כלומר נדמה שנוצר פה מילכוד, כי יש יותר חובות מכסף שאפשר להחזיר.

האם זו לא בעיה?