מדינה שבורה

בחודש ספטמבר בשנת 2022, משפחת חפיז הלבנונית שדדה בנק. ספציפית, המשפחה שדדה את הבנק שמנהל את החשבונות שלה. בסרטון המצורף מטה, המציג את השוד שהוסרט על ידי המשפחה, רואים את סאלי חפיז, צעירה שמחזיקה אקדח (מזויף). אחותה שופכת על עצמה מיכל דלק ומאיימת להצית את עצמה. בנות המשפחה דורשות מפקידי הבנק שיביאו להן את הכסף. את הכסף מהחשבון שלהן. הן מצליחות ובורחות עם השלל.

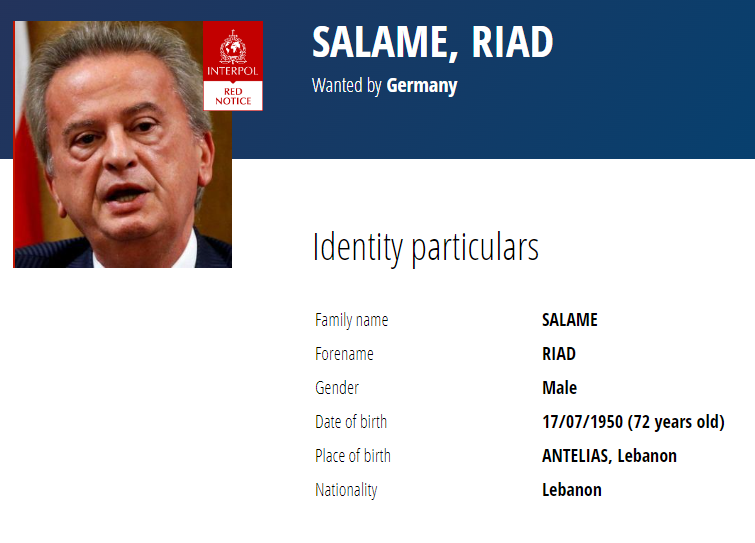

לבנון סובלת ממשבר כלכלי חריף שהחל עוד ב-2019 ורק הולך ומחמיר. ממשבר מטבע ופגיעה באמון במוסדות המדינה, המצב החריף למה שכונה לפני שנתיים "הונאת פונזי" שמקורה בבנק המרכזי של לבנון והעומד בראשו, ריאד סלאמה. הבנקים המסחריים במצב רעוע, רזרבות המט"ח של המדינה מרוקנות, הממשלה הודיעה שלא תשלם את חובותיה הזרים, והמגבלות שהוטלו על אזרחי המדינה מגבילות את סכומי הכסף שהם זכאים למשוך מחשבונות הבנק שלהם לבערך 200$ מידי חודש.

עבור רבים, זה לא מספיק. במקרה של סאלי חפיז ומשפחתה, אחותה ננסי הייתה זקוקה לניתוח חירום להסרת גידול מוחי. הניתוח עלה 20,000$, והבנק סירב לשחרר את הכסף בשל המגבלות. הם החליטו שאין מנוס מלשדוד את הבנק שלהם, בשביל להוציא את הכסף שלהם. הם לא היחידים. לשדוד את הבנק שלכם בשביל לחלץ את הכסף נהיה תופעה רווחת יותר בלבנון. לפי בלומברג, רק בחודשים האחרונים אירעו 9 מקרים כאלה.

ברחובות, בינתיים, מי שבעבר כונה "מעמד הביניים" הלבנוני מוצא עצמו מתמודד עם אינפלציה בקצב מוערך של 270% בשנה. משפחות מבלות ערבים ברחוב, כדי ליהנות מתאורת הרחוב ולא להפעיל חשמל יקר בביתם שלהם. בנוסף, ישנה עלייה בפשיעה ובשוד כדי להשיג מצרכים בסיסיים, תרופות, תמ"ל וחיתולים.

לשאלה "איך הגענו לכאן?" תשובות רבות. יש שיציינו את הבחישה של מדינות ערב ושל איראן בפוליטיקה הפנימית, יש שיזכירו שהעם הלבנוני מורכב מסיעות שמסוכסכות ביניהן ומחזיקות במיליציות פרטיות, ויש שירחיקו למאי 1916, להסכם סייקס-פיקו ששירטט גבולות בחול של המזרח התיכון. הכל נכון. אבל גורמים אלו היו נכונים גם כאשר לבנון נהנתה מפריחה כלכלית משמעותית ביחס לשכנותיה בתקופה שלאחר מלחמת האזרחים במדינה. אם בשנת 1990 התוצר לנפש הלבנוני היה זהה לזה המצרי, נמוך מהירדני ופחות מחצי מהטורקי, הרי שעד 2010 התוצר לנפש הלבנוני הכפיל את עצמו פי 3, והיה קרוב הרבה יותר לטורקיה. את הכלכלה הירדנית והמצרית, שהתוצר שלהן היה נמוך בכ-30%, הלבנונים ראו במראה האחורית.

ולכן לדעתי מגיע הסבר כלכלי, שאמנם לא יחליף אבל יתלווה להסבר הגיאופוליטי וישלים אותו. ברשומה הזו אנחנו הולכים לעקוב אחר המהלכים של הגוף הכלכלי החשוב ביותר, המשמעותי ביותר, החזק ביותר והמקושר ביותר בלבנון, ועל האישיות שעומדת בראשו, ושכנגדה תלויים כיום צווי מעצר בינלאומיים של האינטרפול.

מר סלאמה מגיע לבנק דו ליבן

במהלך שנות התשעים, חי ריאד סלאמה על קו פריז-ביירות. בתור מנהל תיקים של לקוחות עשירים של בנק ההשקעות מריל לינץ', הוא היה רגיל להתחכך באנשי עסקים עשירים, אירופאים וערבים, ולייעץ להם בנוגע לניהול תיק ההשקעות שלהם. אחד הלקוחות שלו היה טייקון נדל"ן ואיל תקשורת לבנוני עם קשרים חזקים בעולם העסקי הערבי. שמו היה רפיק אל-חרירי.

לאחר שנבחר חרירי לראשות ממשלת לבנון, הוא הביא איתו ב-1993 את סלאמה והצניח אותו לכסא נגיד הבנק דו ליבן (Banque Du Liban), הבנק המרכזי של לבנון. סלאמה נשאר על הכסא ההוא עד היום, 30 שנה לאחר מכן, מה שהופך אותו לנגיד הבנק המרכזי המכהן במשך התקופה הארוכה ביותר בעולם. זו לא האנומליה היחידה באופן שבה סלאמה ניהל את הבנק דו ליבן. זהו הבנק המרכזי היחידי בעולם שהוא הבעלים של חברת תעופה (MEA, חברת התעופה הלאומית של לבנון, אם כי יש תכניות כבר למעלה מעשור להפריט את העסק מתישהו) וגם של קזינו. זו לא בדיחה מוניטרית. הבנק באמת מחזיק ברוב המניות של חברת אחזקות שמנהלת קזינו.

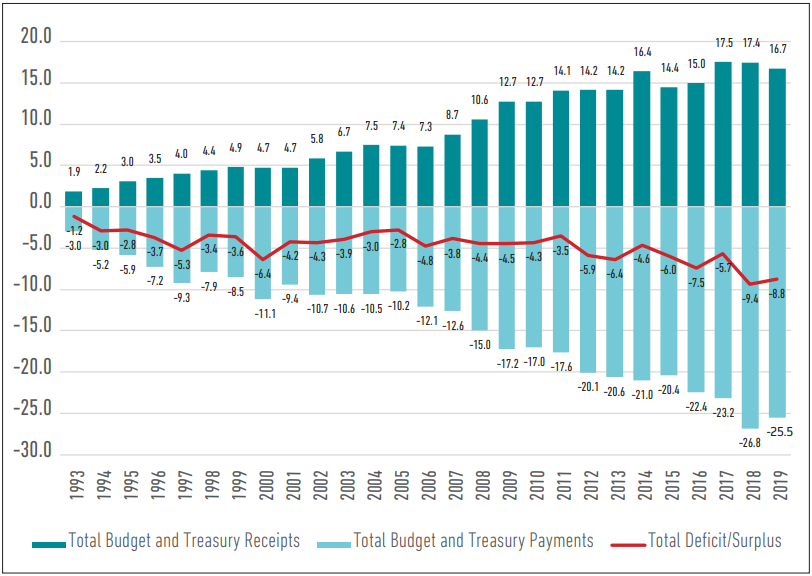

בתחילת שנות התשעים, לבנון ניסתה להשתקם ממלחמת האזרחים הלבנונית שנמשכה 15 שנה. המלחמה גבתה מעל ל-120 אלף קורבנות, הרסה תשתיות ופירקה את הבסיס הכלכלי של המדינה. האינפלציה במדינה נעה בין 70% ל-100% בשנה, הלירה הלבנונית התרסקה כנגד הדולר, והגירעון בתקציב נאמד בכ-30% מהתוצר השנתי. צעדי השיקום של הממשלה נשאו פרי, בעיקר מכיוון שמאוד קל לשפר את הכלכלה כאשר בסיס ההשוואה שלך הוא תקופה של מלחמת אזרחים. גביית המס השתפרה, כי כבר לא ירו על גובי המס, והכלכלה חזרה לאט לאט לתפקד. עדיין, כדי לממן את תכנית השיקום השאפתנית של אל-חרירי, הממשלה הייתה צריכה להוציא כספים רבים שלא היו לה כדי לבנות תשתיות. זה אומר שהיא הייתה צריכה לקחת על עצמה חובות, ויחס החוב-תוצר זינק במהירות.

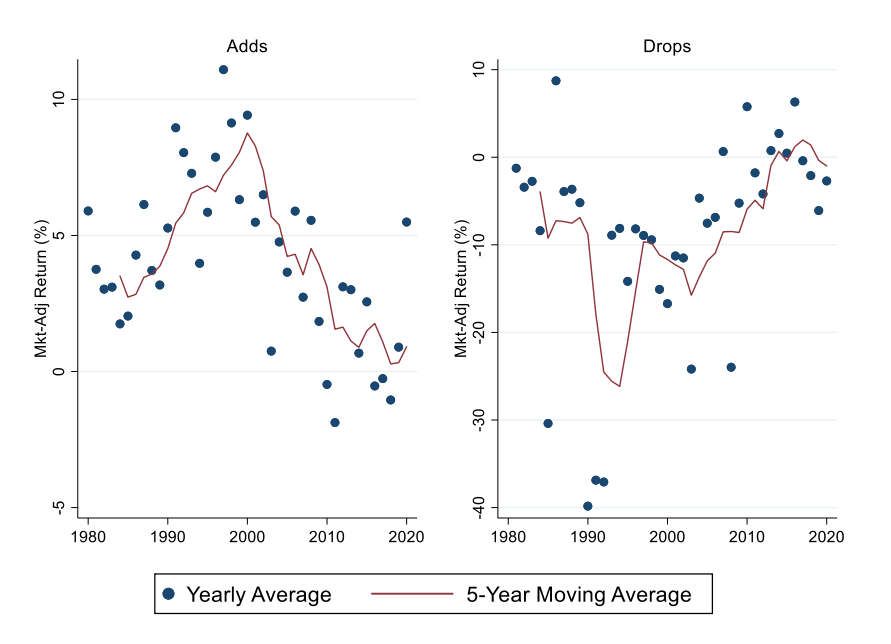

בגרף הבא, שנלקח מדו"ח של הבנק העולמי, ניתן לראות שהכנסות הממשלה הלבנונית החלו לעלות בהדרגה ככל שהשיקום התקדם, אך ההוצאות תמיד היו גדולות יותר. הממשלה גלגלה למעשה גירעון כרוני בתקציב.

החטא הקדמון – מצמידים לדולר

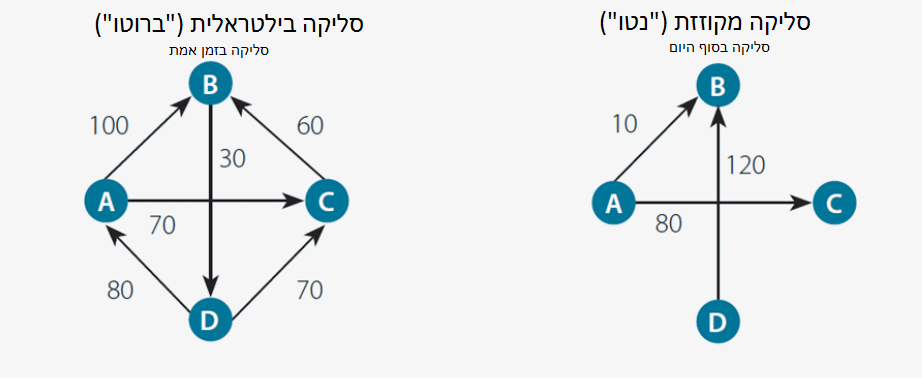

בשנת 1997 סלאמה מחליט לקחת הימור. כדי להילחם באינפלציה, להביא ליציבות, ולעודד השקעה בכלכלה הלבנונית מבחוץ, הוא מחליט להצמיד את הלירה הלבנונית לדולר האמריקאי, לפי יחס של 1507.5 לירות לדולר אחד. הצמדת המטבע לדולר היא תמיד הימור. אם יווצר לחץ שלילי כלפי הלירה, כלומר אם משקיעים יחשבו שהדולרים שלהם שווים יותר לירות מאשר שער ההצמדה, הם ימכרו לירות וירכשו דולרים ככל שיוכלו. הבנק המרכזי יאלץ להגן על הלירה באמצעות מכירת דולרים מהרזרבות שלו. הצעדים ההגנתיים הללו אפשריים כל עוד יש לבנק המרכזי דולרים. ברגע שהם נגמרים, השער קורס.

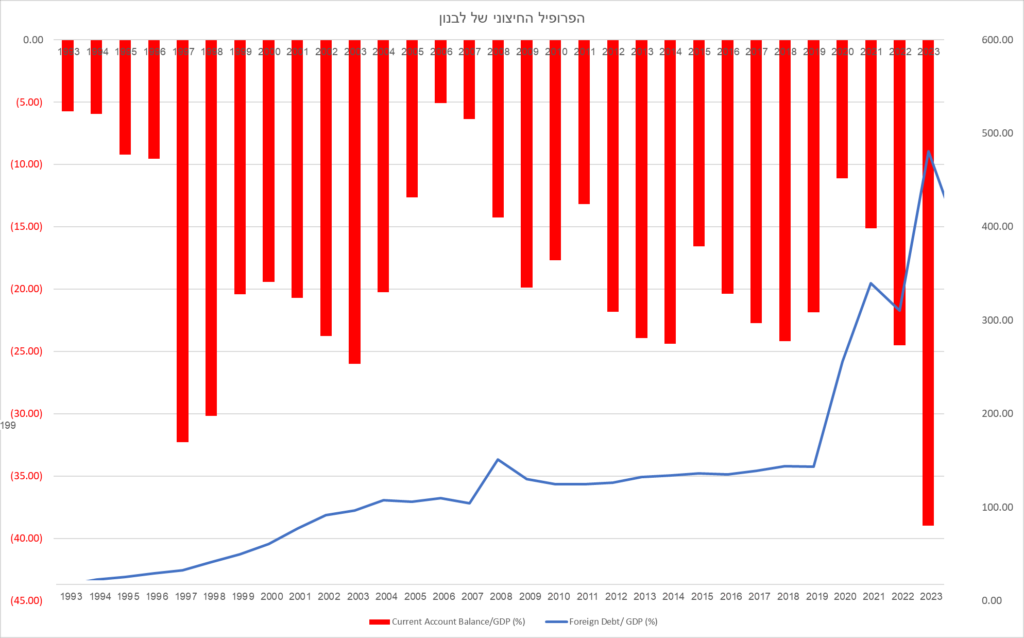

ההצמדה הייתה מסוכנת במיוחד בלבנון מכיוון שהלבנונים ייצאו מעט מאוד וייבאו כמעט הכל. כלומר, מטבע זר עזב את המדינה בסחר חוץ, ולא נכנס אליה. הממשלה גלגלה למעשה שני גרעונות כרונים: גרעון בחשבון השוטף (יותר דולרים עזבו את המדינה במסחר מאשר נכנסו אליה) וגרעון תקציבי (הממשלה הוציאה יותר כסף מאשר היא הכניסה באמצעות מיסים, ונאלצה ללוות את היתר בשוק).

בגרף מטה ניתן לראות שתי מגמות. העמודות האדומות בציר השמאלי ממחישות את הגירעון בחשבון השוטף ביחס לתוצר, מידי שנה, ואילו הגרף הכחול בציר הימני מראה את היחס בין החוב הנקוב במטבע זר (דולרים) של הממשלה ושל השוק הפרטי, חלקי התוצר.

איך מחזיקים כלכלה שהמטבע שלה צמוד לדולר, כשהיא מדממת דולרים? איך דואגים שהלירה הלבנונית תהיה צמודה לדולר באותו יחס במשך שנים רבות, כאשר הממשלה נמצאת בגרעון וצריכה ללוות כסף מידי שנה? (וכל עוד המטבע שלכם צמוד לדולר, זה כאילו אתם לווים דולרים). התשובה היא, הפזורה הלבנונית.

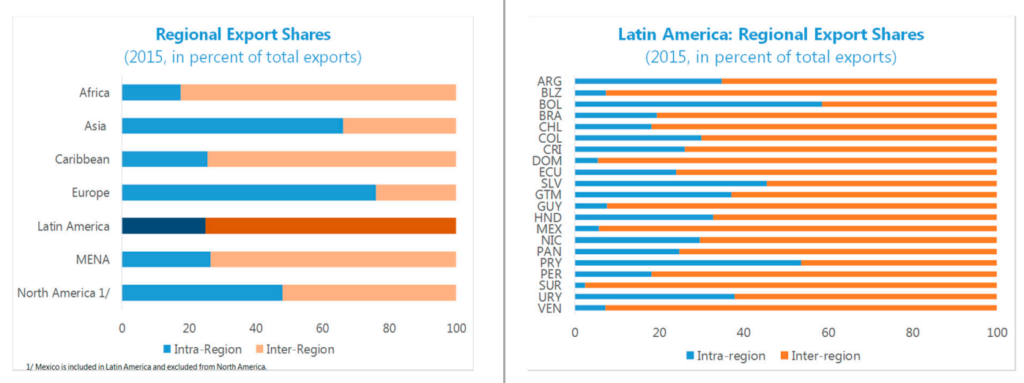

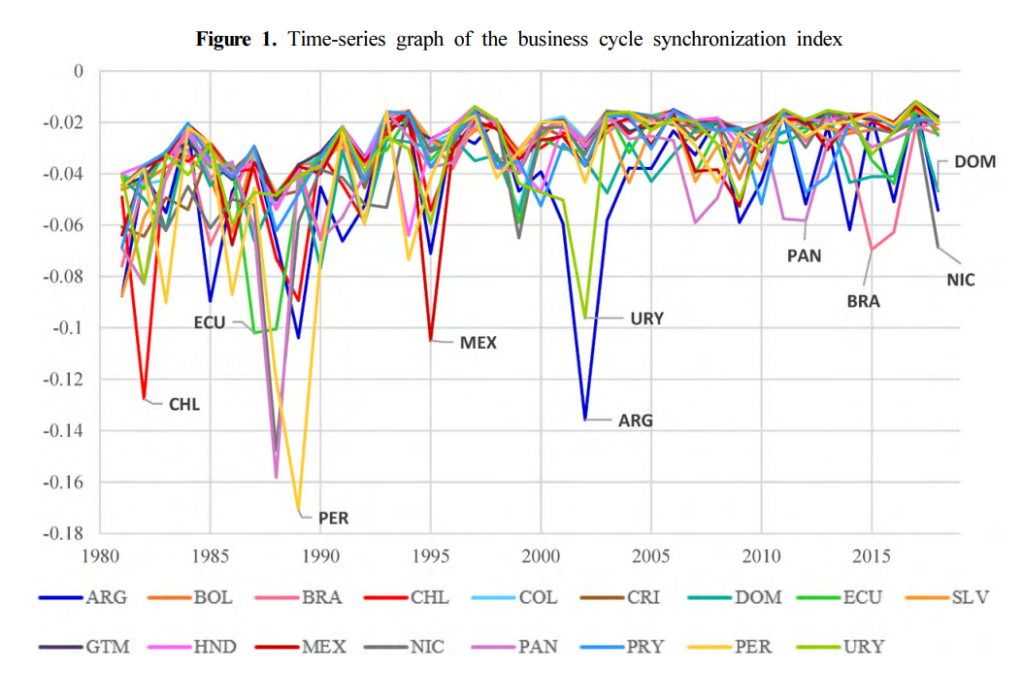

15 שנות מלחמת אזרחים הובילו לכך שרוב הלבנונים כלל לא חיים בלבנון. גם לאחר סיום המלחמה, מידי שנה עשרות אלפי לבנונים מחליטים לעזוב את המדינה כדי למצוא עתיד כלכלי במדינה אחרת. קשה לספור את הפזורה הלבנונית הגולה, וההערכות נעות בין 5 מיליון ל-14 מיליון אנשים ממוצא לבנוני שחיים מחוץ למדינה. רובם בדרום אמריקה (ברזיל וקולומביה בעיקר) וחלקם במדינות מערביות כמו ארצות הברית, צרפת, אוסטרליה, קנדה וגרמניה. לרבים מהם יש קשרים משפחתיים בלבנון. אולי הם יצאו לעבוד בחו"ל ושולחים כסף הביתה, אולי יש להם משפחה בלבנון והם שומרים איתה על קשרים עסקיים, או אולי הם מחזיקים בסימפטיה למדינה מתוך תקווה לשוב ולגור בה מתישהו.

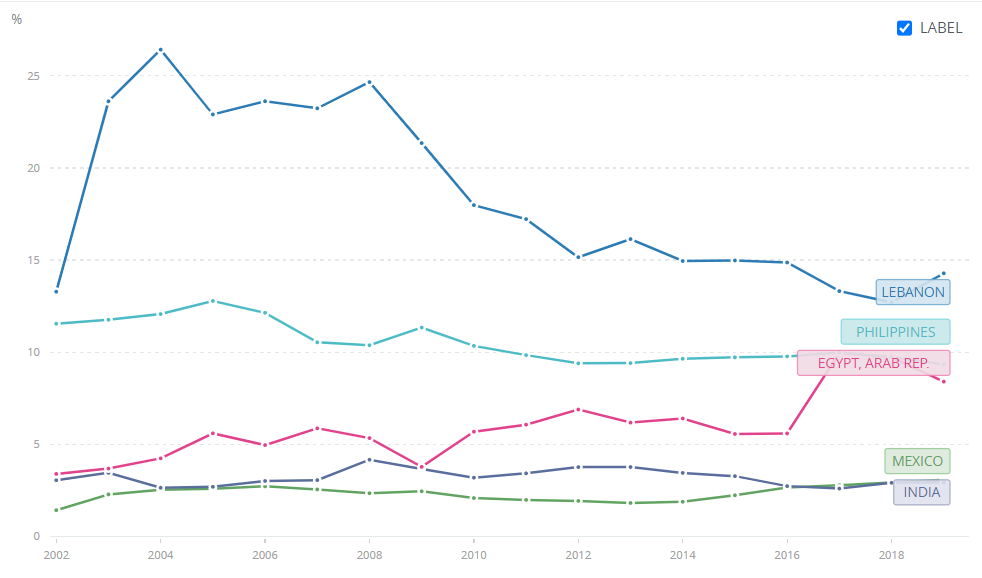

הפזורה שלחה ושולחת מטבע זר רב בחזרה ללבנון. בתחילת שנות ה-2000 סך הדולרים שהועברו על ידי לבנונים מחוץ למדינה פנימה הסתכמו בכ-25% מהתוצר של המדינה. הסכומים גדלו בהדרגה (וגם התוצר), ויחס הדולרים המועברים מבחוץ התקבע על אזור ה-14-16%, מהגבוהים בעולם. כדי להמחיש את הנקודה הזו, הנה גרף מנתוני הבנק העולמי שמשווה את שיעור הכסף הנשלח למדינה (Remittance) באחוזי תוצר. בחרתי במדינות שמזוהות במיוחד עם אוכלוסיה אשר עובדת בחו"ל ושולחת כסף בחזרה הביתה: הפיליפינים, מצרים, מקסיקו והודו. כפי שניתן לראות, לבנון הייתה בתחילת שנות ה-2000 בליגה משלה. מרגע שהלירה הוצמדה לדולר, גורלה הכלכלי נקשר בדולרים הללו.

ההצמדה עבדה, לפחות בתחילת הדרך. האינפלציה בלבנון צנחה במהירות, ועלויות המסחר וההשקעה בלבנון ירדו משמעותית (לא צריך להמיר למטבע זניח כדי להשקיע – אפשר עם הדולר, זה אותו דבר). דולרים זרמו למדינה מאירופה, מהמפרץ הפרסי, ובעיקר מהפזורה הלבנונית שהשקיעה את כספה במולדת. מחירי הנדל"ן זינקו, וב-2010 אחת מכל חמש מכוניות על הכביש במדינה הייתה מרצדס (אם כי לא בהכרח חדשה). ההצלחה חיזקה את מעמדו של סלאמה בציבור וחישקה אותו פוליטית. אפילו סלחו לו על הנטיה שלו לטוס לכל מקום במטוס פרטי.

בשנת 2014, כאשר הבנק דו ליבן חגג יובל, הוקרן בטיסות חברת התעופה הלאומית של לבנון, MEA (שנמצאת בשליטת הבנק המרכזי, כאמור), סרט תעודה על הבנק. וזה אומר לכם משהו על מערכת הבידור של הטיסה. סרט התעודה, שנקרא "Governor by Order of the Lira", שיבח את הבנק דו ליבן כעמוד התווך של העצמאות הלאומית והצמיחה הכלכלית של לבנון. במקביל פורסם ספר, במימון הבנק דו ליבן ובנקים מסחריים ש"תרמו" לפרויקט. דברי ההקדמה לספר משבחים את הנגיד סלאמה כ"הבטחת זהב" (Golden Guarantee) להמשך צמיחתה של המדינה.

משלמים למפקידים את הכסף של עצמם

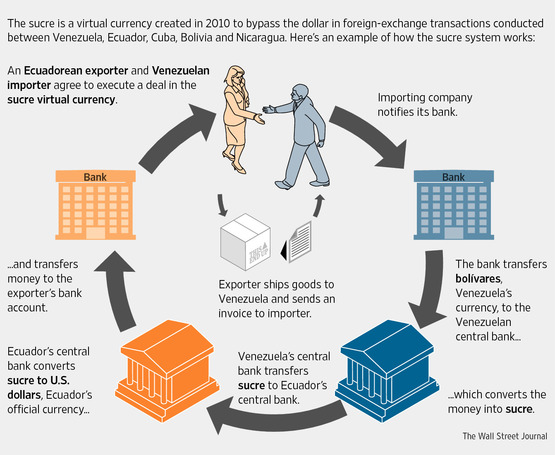

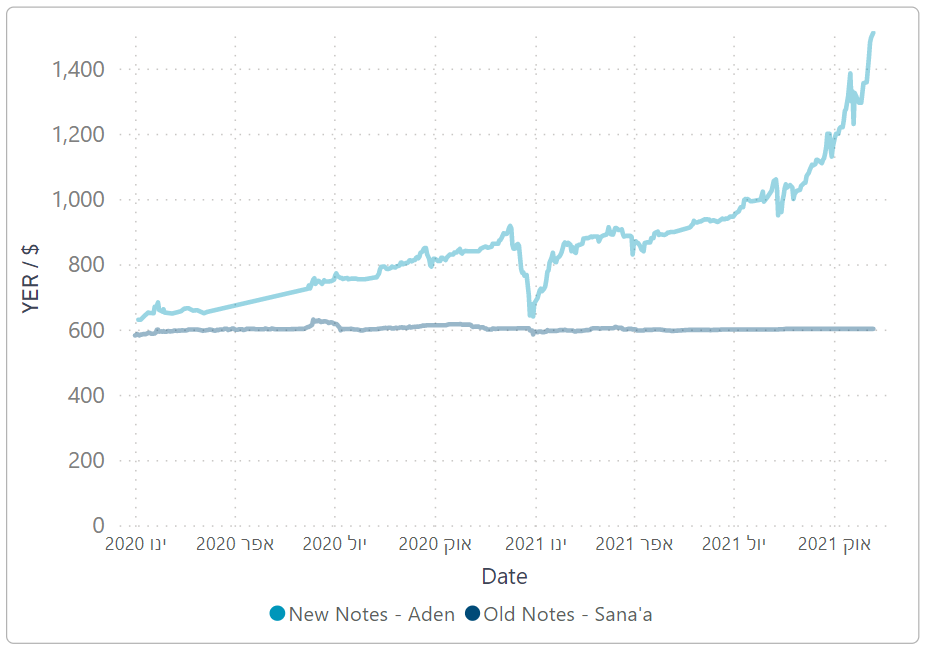

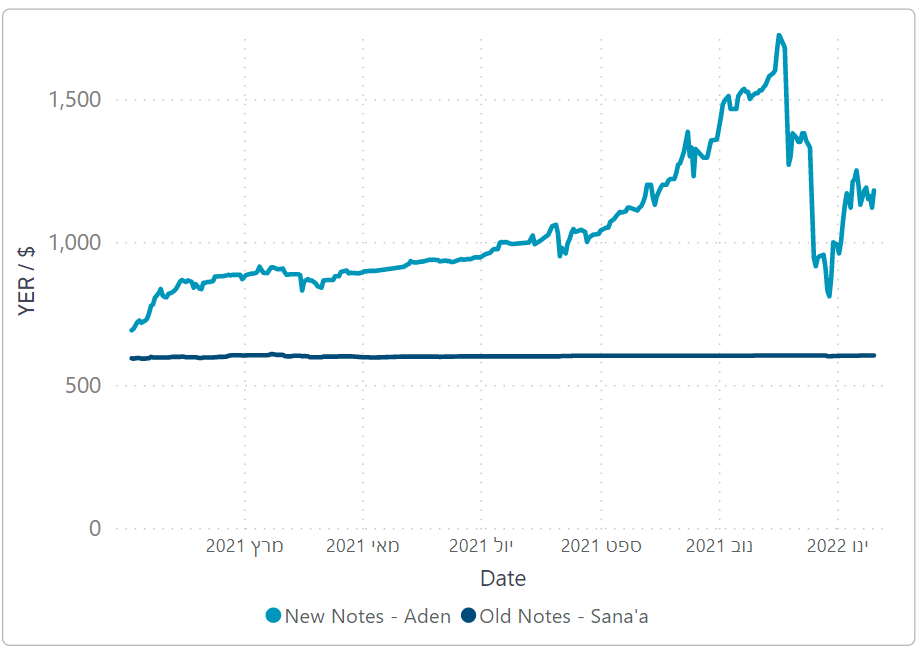

מלחמת האזרחים בסוריה שהחלה ב-2011 יצרה את המשבר הראשון האמיתי מולו נאלץ סלאמה להתמודד, כאשר בהדרגה הממשלה נאלצה לארח קרוב למליון וחצי פליטים סורים בשיטחה. האמון של המשקיעים התחיל להתערער, וסלאמה החל בהדרגה לתמוך במערכת הבנקאות המסחרית במדינה, גם אם הוא לא תמיד דיווח על זה. ב-2015 התברר שהבנק דו ליבן סיבסד שני בנקים בלבנון. הראשון, Bankmed, אשר כמעט הגיע לחדלות פירעון עקב חשיפתו לחברת Saudi Oger שנמצאה בשליטת משפחת אל-חרירי, והשני Bank Audi, שספג הפסדים עקב מאמצי ההתרחבות שלו בשוק המצרי והטורקי. כשחשפו הדוחות הכספיים של הבנקים בסוף 2015 את הגודל הסיוע שקיבלו, דרשו שאר הבנקים המסחריים טיפול דומה. כך נולדו מה שמכונה עד היום צעדי "ההנדסה הפיננסית" של סלאמה, שמטרתם לשמור על ההצמדה על לדולר על ידי דאגה לאספקת דולרים שתזרום למדינה.

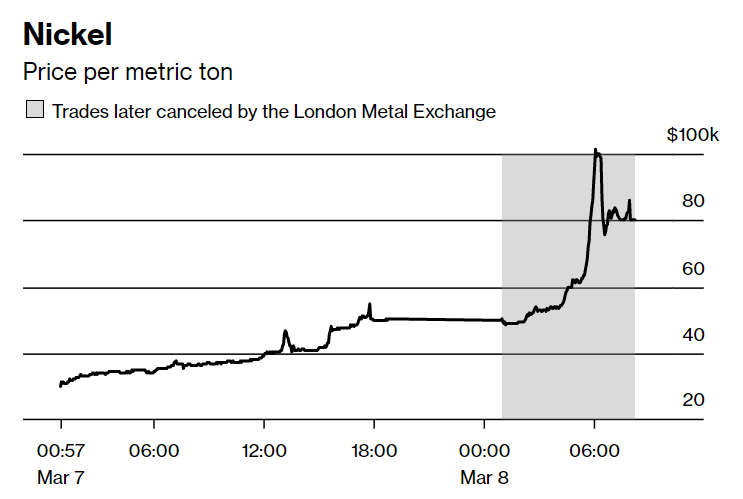

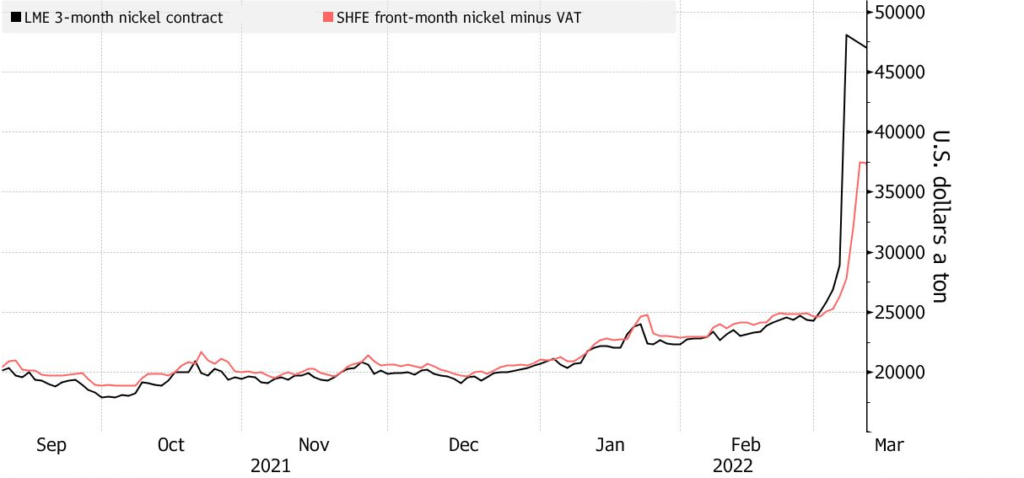

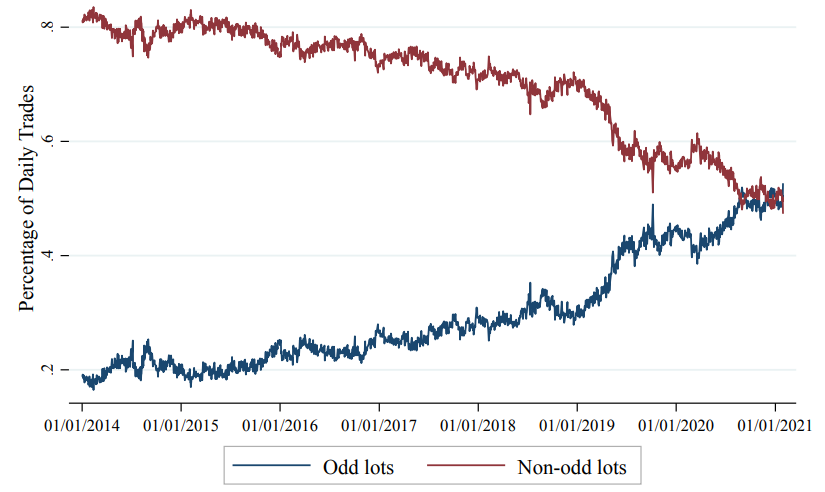

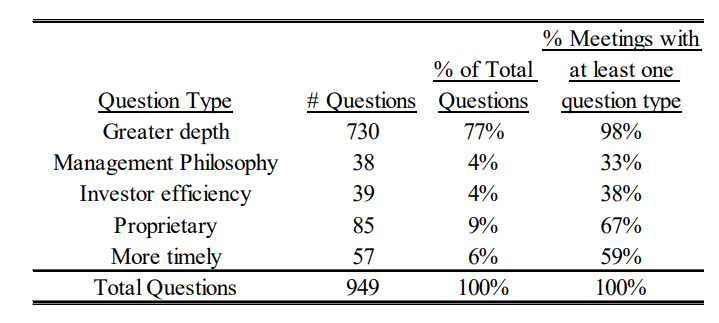

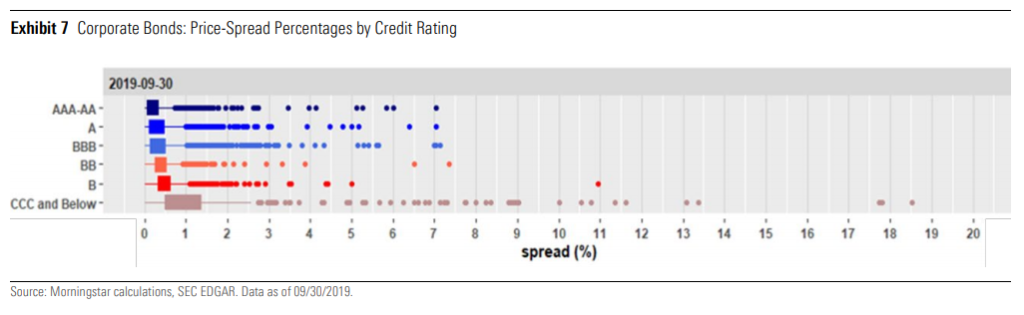

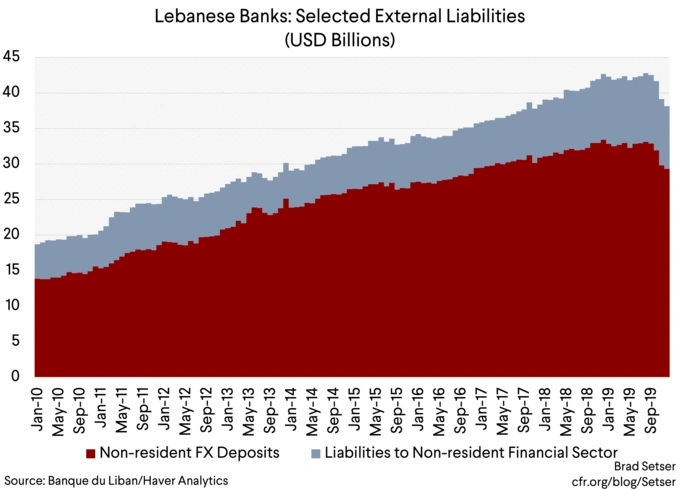

השיטה הייתה מורכבת, אבל בעיקרה היא התבססה על מעין הונאת פונזי, כלומר על מערכת שבה משלמים למשקיעים בחזרה את הכסף של עצמם בתור "תשואה", ללא ידיעתם. הבנקים המסחריים הציעו ללקוחות שלהם בפזורה הלבנונית, באמצעות הסניפים שלהם בחו"ל, תשואות פנומנליות על הפקדת דולרים אצלם. כאשר הריבית גבוהה ומפתה, המשקיעים נאותים לקחת סיכון בהפקדה לבנקים המסחריים. הנה גרף של הפקדות מט"ח של זרים בבנקים הלבנונים, כפי שמופיע בניתוח של בראד סטסר מה-CFR.

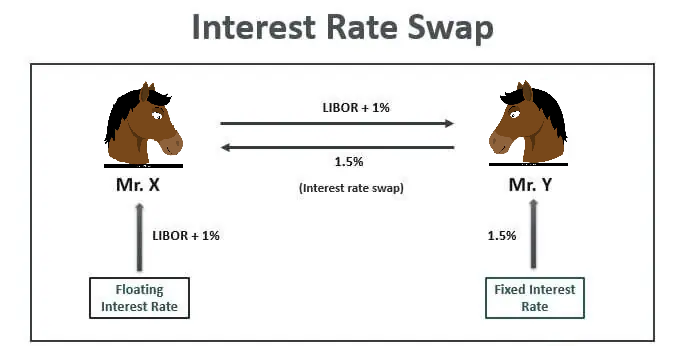

את הדולרים האלה הם לא הלוו הלאה לסקטור הפרטי, וגם לא הפקידו אצל הבנקים הקורספונדטים שלהם בחו"ל. במקום זה, הם הביאו אותם חזרה ללבנון וביצעו עסקאות עם הבנק דו ליבן. בחלק מהמקרים, הם פשוט הפקידו אותם בבנק דו ליבן. הבנק שילם להם תשואה שנעה בין 5% ל-9% *מעל* לריבית הבין-בנקאית המקובלת (ליבור). כלומר, הבנקים המסחריים יכלו להציע ריביות מפתות ללקוחות שלהם בחו"ל, להפקיד את הכסף בבנק דו ליבן, ולחיות על המרווח מבלי להתעסק עם הלוואות, חיתום, סיכון אשראי וכיו"ב.

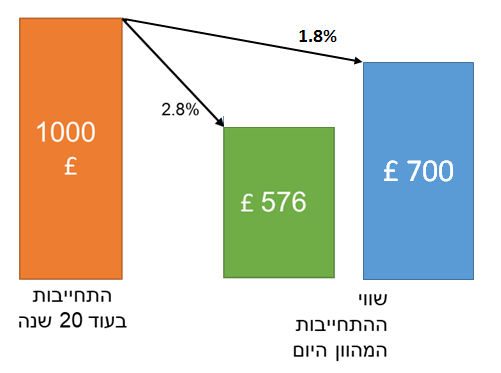

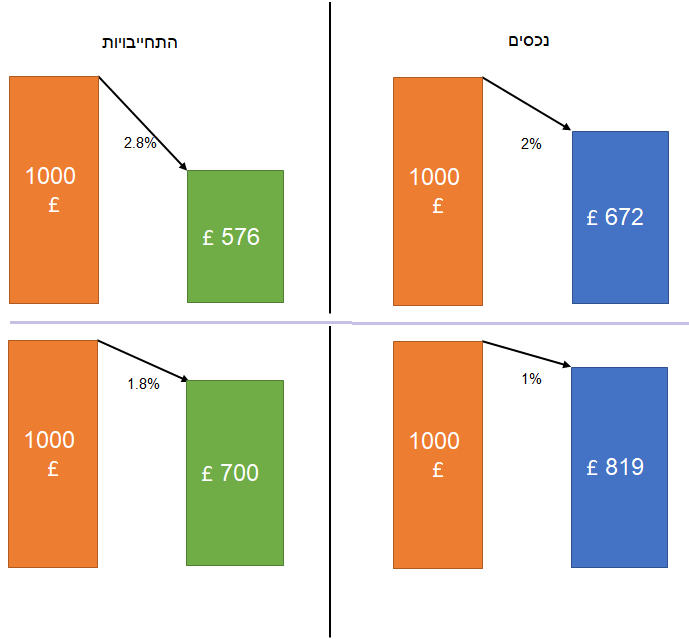

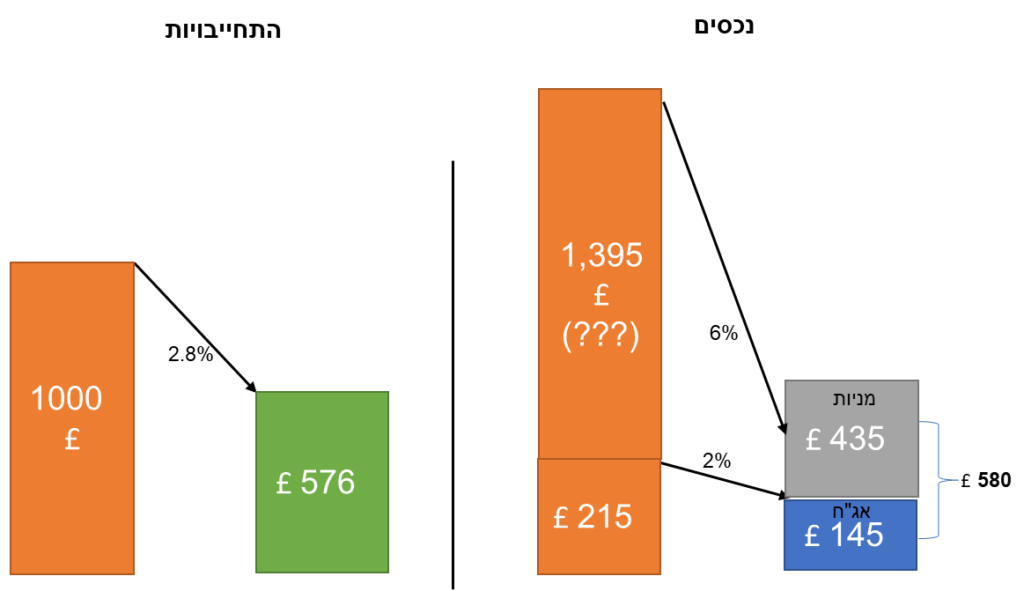

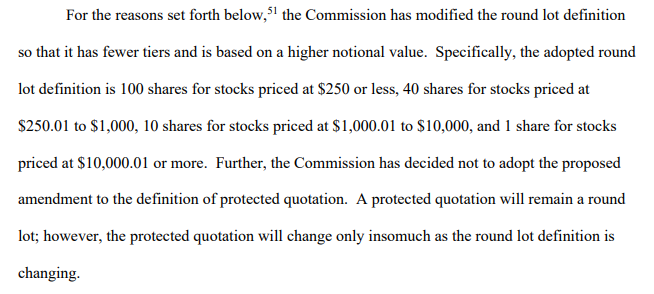

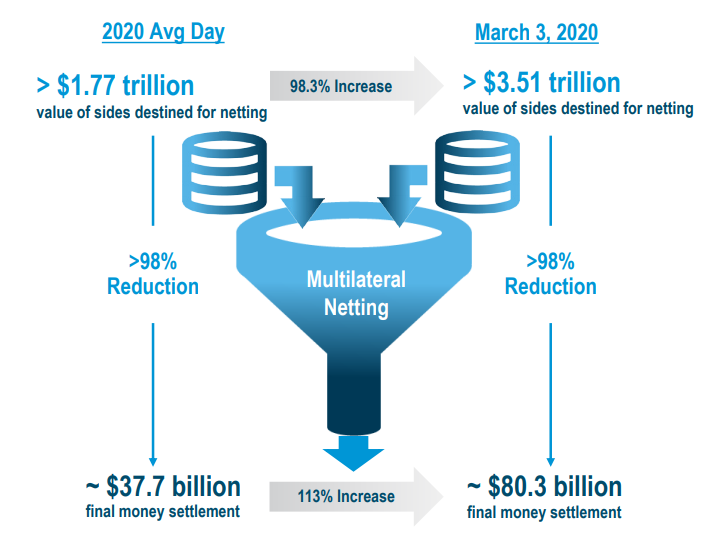

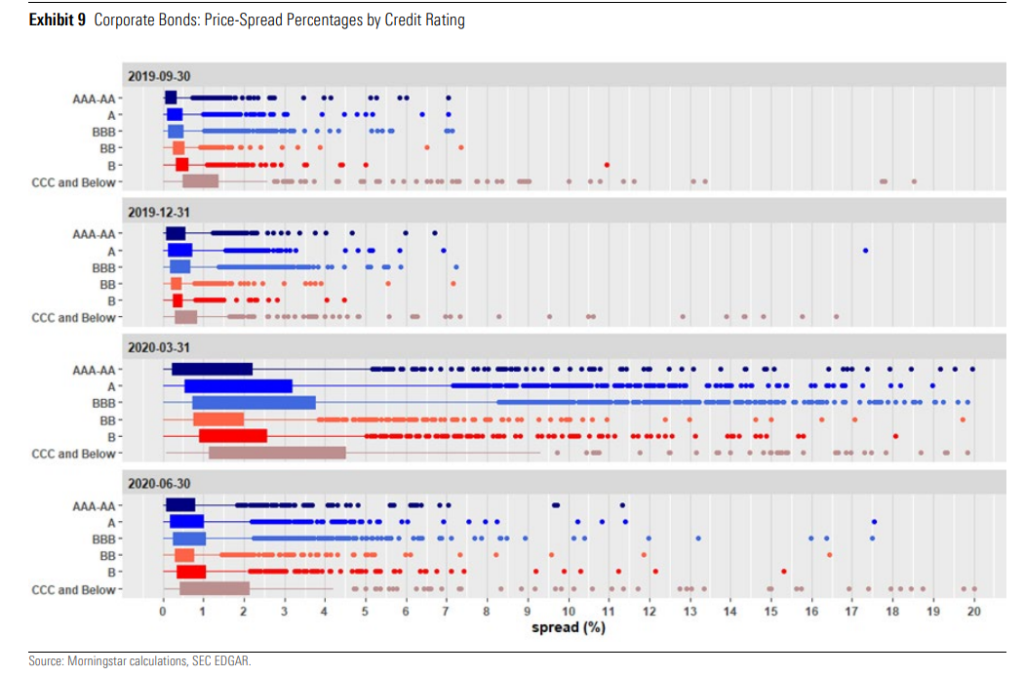

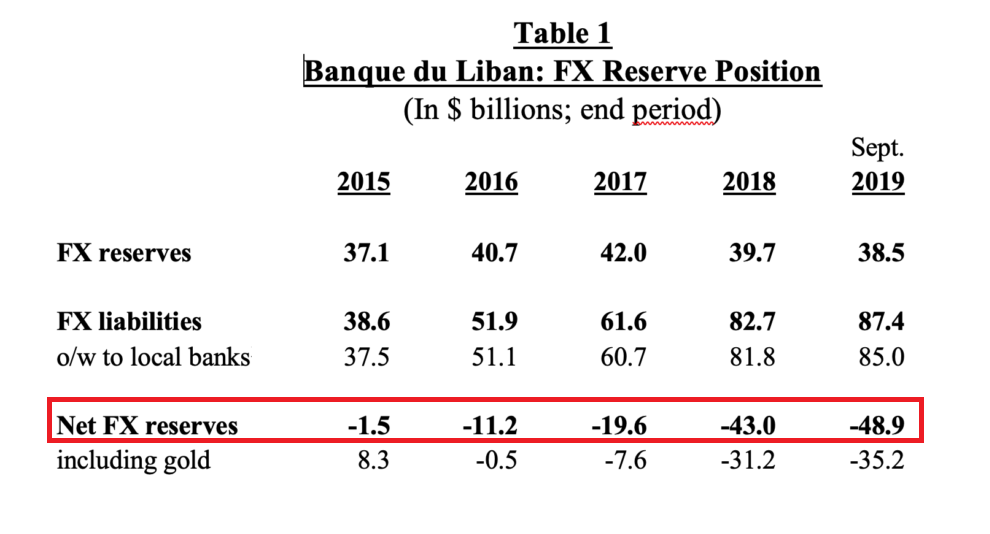

הנה טבלה מניתוח של טאופיק גספרד. שימו לב לרזרבות המט"ח של הבנק דו ליבן. ניתן לראות שמ-2015 ל-2017 ישנה עליה משמעותית ברזרבות המדווחות. זאת מכיוון שהבנקים המסחריים מפקידים (למעשה מלווים) את הדולרים שלהם לבנק המרכזי. אבל, במקביל, שימו לב לשורה השנייה שמתארת את התחייבויות המט"ח של הבנק דו ליבן (כמעט כולן לבנקים המסחריים). כאשר מקזזים את הרזרבות (הנכסים) מההתחייבויות לבנקים, עולה תמונה שונה שמתבררת בשורה התחתונה של הטבלה. כמות הרזרבות נטו של הבנק דו ליבן חצתה מהר מאוד לצד השלילי. כאשר מנכים את הכספים שהוא חייב לבנקים המסחרים (שחייבים אותו לתושבי לבנון ולמפקידי הפזורה), אין לבנק המרכזי דולרים כלל.

הבנקים המסחריים היו קשורים בחבל הטבור לבנק המרכזי. אם בשנת 2015 כ-38% מכל פקדונות המט"ח שלהם הופקדו בבנק דו ליבן, עד ספטמבר 2019 השיעור הוכפל ל-70%.

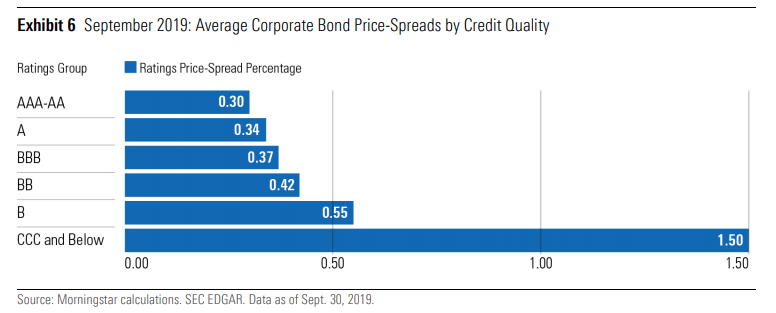

במקביל, סלאמה ניסה לדאוג לגירעון הכרוני השני, העובדה שהממשלה מוציאה יותר ממה שהיא מכניסה. הממשלה הנפיקה אגרות חוב בדולרים, שנשאו ריבית נמוכה. ריבית גבוהה מידי הייתה מפרקת את התקציב הלבנוני, שעד 2018 כ-35% ממנו היה ממילא תשלום ריבית (לצורך השוואה, תשלום ריביות ועמלות הוא כ-8.7% מתקציב מדינת ישראל לשנת 2024). השוק לא היה מוכן לקנות אגרות חוב דולריות בריבית נמוכה ממדינה מסוכנת כמו לבנון, אז הבנק דו ליבן קנה את כולם. החל ממרץ 2017, כל ההנפקות בדולר של ממשלת לבנון נמכרו במלואן לבנק דו ליבן, בהיקף מצטבר של 12.7 מיליארד $. את ההנפקות הללו הבנק הסתובב ומכר לבנקים המסחריים, בהנחה משמעותית ועם הזכות להכיר מיד ברווח ההון על כל ההפרש. במילים אחרות, הוא סבסד הכנסות בדולרים לבנקים המסחריים.

שימו לב שאין לבנק דו ליבן מקור לשלם את הריביות הגבוהות הללו או את הסבסוד שהוא מעניק. הכסף שמגיע לבנקים המסחריים הוא במובנים רבים הפיקדונות שהם הפקידו אצל הבנק המרכזי, והריבית הגבוהה שנמסרת למפקידים היא הכסף שלהם, בשם אחר. אין אף מקור הכנסה דולרי שמכסה את ההפרש הזה, ועל כן הבור ברזרבות רק הולך ומעמיק.

בשנת 2020, כמעט כל אגרות החוב שממשלת לבנון הנפיקה היו בידיים של הבנקים המקומיים או של הבנק המרכזי של לבנון. הבנקים הלבנונים לא מצאו הרבה תועלת בלהלוות ללקוחות שלהם כסף. רק 25% מסך המאזן הכולל של הבנקים הלבנונים ב-2019 היה לשוק הפרטי. מעל למחצית מהאשראי של הבנקים המסחריים ניתן למעשה לממשלה.

לקראת שנת 2019 החל זרם הדולרים להיחלש, והריביות על דולרים שהוצעו על ידי בנקים לבנונים התקרבו ל-20% בשנה. החוב לתוצר של ממשלת לבנון התקרב ל-160%, אבל גם הנתון הזה מוטה כלפי מטה. הלירה אחרי הכל מוצמדת לדולר בשער לא ריאלי ומוחזקת ככה באופן מלאכותי שלא יחזיק מעמד. רמת החוב כנגד התוצר ה"אמיתי" גבוהה הרבה יותר.

ב-9 במרץ 2020 לבנון נכנסה לחדלות פירעון כאשר לא שילמה את הקרן של אג"ח בשווי 1.2 מיליארד $ שהנפיקה. הייתה זו חדלות הפירעון הראשונה בהיסטוריה של המדינה. הלבנונים גילו שהכסף שלהם שמופקד בבנקים הולווה לממשלה ולבנק המרכזי, ושהם מרוששים. שווי הלירה צנח בשוק השחור, וההצמדה לדולר שונתה בתחילת 2023 ל-15,000 לירות לבנוניות לדולר אחד (לעומת 1507.5 לירות לדולר). בשוק השחור המחירים נעים בין 30,000 לירות לדולר ל-70,000 לירות לדולר. מגבלות על תנועות מט"ח הופעלו במדינה, וביניהן גם מגבלות על משיכת כספים מהבנקים, שהיו כולם על סף חדלות פירעון (אם לא חדלי פירעון) בגלל הכספים שהלוו לבנק המרכזי.

חשבונאות יצירתית

יש עוד פן אחד שראוי להתמקד בו. בשנים שהובילו לקריסה, סלאמה מבין שהוא צריך לייצר איכשהו נכסים על גבי המאזן של הבנק דו ליבן. זה פשוט. אם אתה מלווה מהבנקים בריבית גבוהה ממה שאתה מקבל, או אם אתה קונה חוב דולרי של הממשלה בכסף מלא ומוכר אותו מיד בהנחות גדולות לבנקים המסחריים – אתה מפסיד כסף. ואת ההפסדים הללו יראו על המאזן. סלאמה מבין שהוא צריך לפמפם את שווי הנכסים של הבנק דו ליבן, וכמו צוער בשבוע השני של בה"ד 1, הוא מבין שאם יש ספק אין ספק, חרטט בביטחון.

חלק מהרווח של בנק מרכזי נקרא סניוראז' (כתבתי עליו בעבר), והוא הרווח שהבנק מפיק מיצירת כסף. בבנקאות מודרנית מדובר בדרך כלל בסכומים יחסית זניחים. מה שהבנק דו ליבן החל לעשות בשנות ה-2000 והואץ משמעותית החל מ-2016 היה להכיר בשווי המהוון של רווחי סניוראז' עתידיים שטרם הופקו בתור נכס על גבי המאזן. אם המשפט הקודם עשה לכם סחרחורת חשבונאית, זה מכיוון שמדובר בבולשיט. אין דבר כזה "נכס שמייצג סניוראז' עתידי". אם אין לכם מושג כמה כסף תייצרו בעתיד ומה תהיה סביבת הריבית, אז מניין לכם שתהיה לכם בכלל הכנסת סניוראז'?

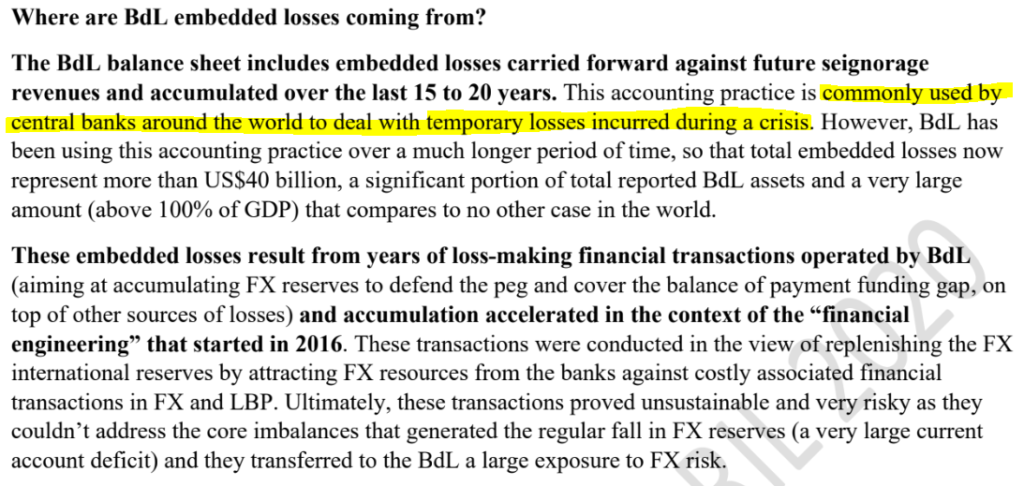

בשנת 2018 שווי הנכס המומצא שאופן חישובו היה, על פי דיווח הבנק דו ליבן, "לפי החלטת הנגיד", הגיע ל-6 מיליארד דולר במאזן, ודוחות המבקרים (EY ודלויט) סירבו לאשר את נכונות הסכומים בדוחות הכספיים השנתיים שנדרש הבנק לפרסם. בדו"ח סודי של ממשלת לבנון שניסה לגבש מתווה לפתרון המשבר ב-2020 ושהודלף, ניכר שצעדי "החשבונאות היצירתית" הללו הסתכמו ב-40 מיליארד דולרים של נכסים תיאורטיים מומצאים. המסמך גם טוען שמדובר בצעד חשבונאי "מקובל בקרב בנקים מרכזיים ברחבי העולם", למרות שאף אחד מעולם לא שמע על הפרקטיקה הזו. בטח לא רואי החשבון שחותמים על הדוחות של הבנקים המרכזיים.

לכך ניתן להוסיף שלושה מהלכי "שיערוך מחדש" של רזרבות הזהב של הבנק המרכזי של לבנון, בשנים 2002, 2004 ו-2007. הבנק המרכזי ניצל עליה במחיר הזהב כדי לרשום רווח חשבונאי ולבטל כנגדו חוב בסכום דומה. החוב לא באמת בוטל, רק חשבונאית. לא, אי אפשר באמת לעשות דבר כזה, אבל לבנק המרכזי של לבנון חוקים משלו. בצורה הזאת בערך 3.15 מיליארד דולר של חוב נעלמו מהחשבונאות הלאומית, למרות שהם עדיין היו קיימים והממשלה עדיין שילמה ומשלמת כנגדם ריבית.

מבוקש: נגיד בנק לבנון

במאי השנה (2023) הפך ריאד סלאמה למבוקש על ידי הרשויות הצרפתית והגרמנית. צרפת מאשימה אותו בהלבנת הון ובקשירת קשר לביצוע הונאה שהניבה רווחים בשווי מאות מיליוני דולרים לו ולאחיו על חשבון כספי הציבור הלבנוני. גרמניה פירסמה הודעת מבוקש באינטרפול. התביעות מבוססות על חקירה של הרשויות בשוויץ מ-2021 שהעלתה חשדות כבדים לפיהם בין השנים 2002 ו-2015, סלאמה ואחיו גנבו מאות מליוני דולרים מהבנק המרכזי של לבנון באמצעות עסקאות עם חברה מאיי הבתולה הבריטיים בשם Forry Associates שבשליטת אחיו. הבנק דו ליבן גבה עמלות מהבנקים המסחריים על רכישות אג"ח ממשלתיות, וסכומים אלו (300 מיליון דולר) הועברו לחברה האמורה של אחיו של סלאמה. הרשויות בצרפת גם מנסות לחקור אישה שעמה סלאמה הביא ילד מחוץ למסגרת הנישואין, ולהבין כיצד הגיע לידיה נכס בשדרות השאנז אליזה. נכס שהיא משכירה כשטח משרדים, בטח כבר ניחשתם, לבנק דו ליבן.

ממשלת לבנון, נכון לזמן כתיבת פוסט זה, לא בדיוק משתפת פעולה עם האירופאים, מה שממחיש עד כמה המשטר בלבנון שבור פוליטית כרגע, וגם עד כמה מקושר וחשוב סלאמה נהיה בתוך המדינה. לא רק שסלאמה לא נעצר. הוא עדיין נגיד הבנק המרכזי.

מאז 2019 הלירה הלבנונית איבדה 98% מערכה מול הדולר. קצב האינפלציה השנתי באפריל השנה הגיע לכמעט 270%. בסוף יולי יסתיים מועד הכהונה הרשמי של סלאמה. הוא בן 72 היום, ולא צפוי לבקש להאריך את מינויו פעם נוספת.

אם נהניתם לקרוא ואתם לא רוצים לפספס את הפוסט הבא, אני ממליץ בחום להירשם לעדכונים בדוא"ל באמצעות הטופס הבא. שימו לב! אם אתם משתמשים ב-Gmail אנא וודאו שלא התגלגלנו בטעות לתיבת ה-Promotions המבאסת.

חומרים שקראתי בעת הכנת הפוסט, מומלצים לקריאה נוספת בנושא:

Lebanon’s Imminent Financial Crisis (Setser 2020)

Lebanon: Anatomy of a Currency Crisis (Gaspard 2017)

The Origin of the Crisis in the Lebanese Banking Sector (Bifani 2021)

Lebanon Public Finance Review: Ponzi Finance? (World Bank 2022)

Behind the balance sheets: The financial state of Lebanon’s central bank (Tamo 2021)

Lebanon's Financial Collapse – A Post-Mortem (Gaspard 2020)

The Bank Robbers Who Are Stealing Their Own Money (Michaelson 2023)

Banking on the State: The Financial Foundations of Lebanon (Safieddine 2019)